IPO Jaapanis

MONOLITH LAW OFFICE on advokaadibüroo, mille tugevuseks on IPO-de toetamine, eriti IT-ettevõtete sektoris Jaapanis. Meil on ulatuslik kogemus ja juriidilised teadmised IT valdkonnas, mis võimaldavad meil pakkuda optimaalseid lahendusi, mis on kohandatud meie klientide vajadustele, sealhulgas välisettevõtetele, kes soovivad noteerida Jaapani väärtpaberibörsil. Meie büroo on pühendunud paindliku toe pakkumisele, mis vastab meie klientide ettevõtete nõudmistele nii kodu- kui välismaal, kasutades meie teadmisi Jaapani juriidilistest tavadest ja regulatsioonidest.

MONOLITH LAW OFFICE, Jaapani õiguse spetsialist, on edukalt abistanud arvukaid IT-ettevõtteid Jaapanis nende IPO protsessides. Oleme osalenud erinevates aspektides Jaapani juriidilises raamistikus, sealhulgas vajalike lepingute ja sisemiste regulatsioonide väljatöötamises, juriidiliste dokumentide loomises, kohandumises Jaapani õigusreformidega ja juriidilise hoolsuse läbiviimises Jaapanis. Meie büroo suudab lahendada laia valikut olulisi ülesandeid IPO toe pakkumiseks Jaapanis. Püüame pakkuda paindlikku tuge, mis vastab meie klientide ärivajadustele, rakendades strateegilist lähenemist, et kiirendada ja hõlbustada IPO protsessi tõhusalt Jaapani turul.

TEEMAD

3 viisi, kuidas välisettevõtted saavad Jaapanis noteerida

Välisettevõtetel on kolm peamist meetodit, kuidas noteerida Jaapani väärtpaberiturgudel.

Esimene lähenemisviis hõlmab välisettevõtte aktsiate otsest noteerimist, mida Jaapani vaatenurgast tuntakse kui välisaktsiaid, Jaapani väärtpaberiturul. Kuid sellel meetodil on mõned puudused. Paljudel Jaapani väärtpaberifirmadel ei ole lubatud seda meetodit kasutada, isikud, kellel ei ole avatud välisväärtpaberite kauplemiskontot, ei saa kaubelda ning marginaalkaubandus ei ole saadaval. Need piirangud vähendavad investorite arvu, kes saavad Jaapani turule ligi pääseda, ja viivad pärast noteerimist aktsiate madala likviidsuseni.

Teine meetod on kasutada Jaapani hoiusertifikaati (JDR), süsteemi, mille Tokyo börs tutvustas 2007. aasta novembris. Selles meetodis luuakse usaldusfond, mille usaldusvaradeks on välisettevõtete aktsiad, ja usaldusõigused noteeritakse. See on võrreldav Ameerika hoiusertifikaadi (ADR) süsteemiga USA-s ja globaalse hoiusertifikaadi (GDR) süsteemiga Euroopas. JDR-e saavad kaubelda isikud ilma välisväärtpaberite kauplemiskontota ja neid saab kasutada ka marginaalkaubanduseks, lahendades seega eelmainitud probleemid.

Viimane meetod hõlmab ettevõtte inversiooni. Välisettevõte asutab Jaapanis korporatsiooni, korraldab Jaapani korporatsiooni ümber, et muuta see ettevõttegrupi lõplikuks emaettevõtteks, ja noteerib seejärel Jaapani korporatsiooni Jaapani väärtpaberiturul. Kuna Jaapani korporatsiooni aktsiad on noteeritud, ei kehti eelmainitud piirangud. Kuid sõltuvalt kapitalisuhetest võib see meetod olla keeruline kasutada, kuna ettevõtte inversiooni protsessi käigus tekib märkimisväärne maksukoormus.

Otsustamine, millist meetodit kasutada, nõuab spetsialistide põhjalikku kaalumist, võttes arvesse välisettevõtte konkreetseid asjaolusid.

Väga spetsialiseeritud noteerimise tugi välisettevõtetele

Jaapani väärtpaberiturgudel noteerimine nõuab välisettevõtete jaoks kõrgelt spetsialiseeritud meeskonna tuge. MONOLITH LAW OFFICE pakub rahvusvahelist meeskonda, mis pakub terviklikku abi, sealhulgas advokaate, kellel on tõestatud kogemused noteerimise toetamisel, keelelist tuge ja erinevate spetsialistide, nagu atesteeritud raamatupidajad ja strateegilised konsultandid, võrgustikku. Meie meeskonna asjatundlikkus tagab sujuva ja eduka noteerimisprotsessi välisettevõtetele, kes soovivad siseneda Jaapani turule.

IPO toe osalejate ja advokaadibüroode rollid

IPO ettevalmistus on jõupingutus, et vastata Jaapani Tokyo börsi (TSE) rangetele läbivaatamisstandarditele, ja see on oluline protsess, et saada kvalifikatsioonid noteeritud ettevõttena Jaapani turul. Läbivaatamisstandardid koosnevad formaalsetest standarditest ja sisulistest läbivaatamisstandarditest.

IPO ettevalmistuse keskne eesmärk Jaapanis on saavutada noteeritud ettevõtte tase laias valikus tegurites, nagu aktsionäride koosseis, juhtkonna struktuur, grupiettevõtete struktuur ja tingimused, sisekontrollisüsteemid, äritegevuse sisu, riskijuhtimine, konkurentsieelised ja tulevikuväljavaated toodete ja teenuste osas, finantsaruanded (BS/PL), äriplaanid ja keskpika perioodi juhtimiskavad, seotud tehingute läbipaistvus, vastavus Jaapani määrustele, suhted antisotsiaalsete jõududega, aktsiastruktuur (kolmandate isikute eraldamine, uued aktsiaoptsioonid, klassiaktsiad jne) ja ettevõtte teabe õigeaegne avalikustamine, nagu Jaapanis nõutud.

IPO ettevalmistamisel Jaapanis on vaja ettevalmistavaid tegevusi, et suurendada pikaajalist ettevõtte väärtust ja edendada jätkusuutlikku kasvu vastavalt Jaapani standarditele ja määrustele. Näiteks hõlmab see sisekontrolliruumi loomist sisekontrollide korraldamiseks ja rakendamiseks, organisatsioonilist ümberkorraldamist sisemiste eeskirjade kujundamiseks ja vastavuse tagamiseks Jaapani seadustega, personali tugevdamist sobiva sisemise juhtimissüsteemi loomiseks ja tegevuste kontrollimist.

Seega on IPO ettevalmistus Jaapanis oluline samm ettevõtte tuleviku kujundamiseks ja tervisliku kasvu ning usaldusväärsuse loomiseks Jaapani turul. Erinevate spetsialistide koostöö, nagu allpool loetletud, on vajalik, et noteerimine oleks edukas ja et luua alus pikaajalise visiooni realiseerimiseks Jaapani ainulaadsete turutingimuste kontekstis.

Juhtiv väärtpaberite allakirjutamise ettevõte

Juhtiv väärtpaberite allakirjutamise ettevõte mängib noteerimisel asendamatut rolli. See osaleb juba mitu aastat enne, kui ettevõte hakkab noteerimist kaaluma, ja võtab ettevalmistusetapis ning avaliku pakkumise ja müügi ajal juhtiva allakirjutaja rolli. Juhtiv väärtpaberite allakirjutamise ettevõte pakub noteerimistaotleja ettevõttele ulatuslikku tuge. Noteerimise ettevalmistusetapis annab see nõu kapitalipoliitika, äriplaanide ja organisatsiooniliste struktuuride koostamisel ning pakub tuge noteerimistaotluse dokumentide ettevalmistamisel ja Tokyo börsi (TSE) läbivaatamise nõuannetes. Lisaks tegeleb see noteerimise ajal finantsprotseduuride ja allakirjutamise sündikaatgrupi moodustamisega. Samuti hoolitseb see noteerimistaotluse dokumentide loomise ja TSE-le esitamise eest noteerimistaotluse ajal.

Auditifirma

Auditifirma mängib IPO ettevalmistusprotsessis olulist rolli. See vastutab selliste ülesannete eest nagu finantsaruannete lühikeste ülevaadete ja auditite läbiviimine ning annab auditiarvamusi sellistele dokumentidele nagu väärtpaberite registreerimisavaldused. See mängib olulist rolli koostöös juhtiva väärtpaberite allakirjutamise ettevõttega ja osaleb auditeerimistegevustes umbes kaks aastat enne noteerimist.

Advokaadibüroo

Advokaadid advokaadibüroodes mängivad IPO toetamisel laiaulatuslikku rolli. Nad annavad nõu organisatsioonilise disaini kohta ettevõtte seaduse alusel, juhtimiskontrollisüsteemide loomisel, lepinguliste suhete hooldamisel, tööjõu juhtimisel ja maksumeetmetel. Nad tegelevad ka kohtuvaidluste ja vaidluste korraldamisega enne noteerimist ning osalevad vajadusel vaidluste lahendamises. Lisaks on palju juhtumeid, kus advokaadid määratakse välisaudiitoriteks juhatuse koosseisus.

Muud konsultandid

IPO toetamisel osalevad ka teised spetsialistid. Näiteks aktsionäride teenindusagentuurid tegelevad aktsionäride registrite loomise ja hääleõiguste töötlemisega ning trükifirmad abistavad ja pakuvad IR-materjalide loomisel. Need osalejad teevad koostööd, et luua tõhus IPO toetussüsteem ja toetada ettevõtte edukat noteerimist.

Meie firma poolt pakutava toe edulood

SaaS Startup

SaaS startup-ettevõtete IPO-de abistamisel on vaja lahendada spetsiifilisi väljakutseid, nagu vastavus regulatsioonidele ja börsi reeglitele, kliendiandmete privaatsuse kaitse, turvameetmed ja tarkvara intellektuaalomandi õiguste kaitse. Meie firma, kellel on spetsialiseeritud juriidilised teadmised IT valdkonnas, pakub IPO tuge, mis käsitleb neid unikaalseid väljakutseid.

Meedia Operatsioon

Veebimeedia operatsioonidega ja sarnaste tegevustega tegelevate ettevõtete jaoks on IPO protsessi käigus oluline lahendada intellektuaalomandi vastavuse, reklaamitulu ja autoriõiguste küsimuste ning privaatsuse kaitsega seotud juriidilised probleemid. Kuna oleme IT ja intellektuaalomandi õiguse kogemustega ja asjatundlik advokaadibüroo, pakume erinevate väljakutsete jaoks ühtseid lahendusi.

Manussüsteem

Edasijõudnud tehnoloogiaga ettevõtete IPO toetamine nõuab juriidiliste väljakutsete lahendamist, mis nõuavad spetsialiseeritud teadmisi, nagu tehniliste patentide käsitlemine, litsentsilepingute sõlmimine ja patentidega seotud küsimuste lahendamine. Lisaks, kui ettevõttel on pikk ajalugu, võivad esineda korporatiivõigusega ja aktsionäride üldkoosolekute korraldamisega seotud probleemid. Paindlik tugi, mis on kohandatud meie kliendiettevõtete omadustele ja vajadustele, on hädavajalik.

M&A Kogemusega

Ettevõtted, kes on varem läbi viinud ühinemisi ja omandamisi (M&A), seisavad sageli silmitsi tööjõu ja regulatsioonidega seotud keerukustega, mis võivad IPO ettevalmistusfaasis ilmneda. Kuna MONOLITH LAW OFFICE-l on ulatuslik kogemus M&A toetamisel, pakume põhjalikku tuge vajalike ettevalmistuste tegemiseks, mida sellised ettevõtted peaksid enne börsile minekut läbi viima.

Noteerimise läbivaatamise standardid ja vastavuse tagamine

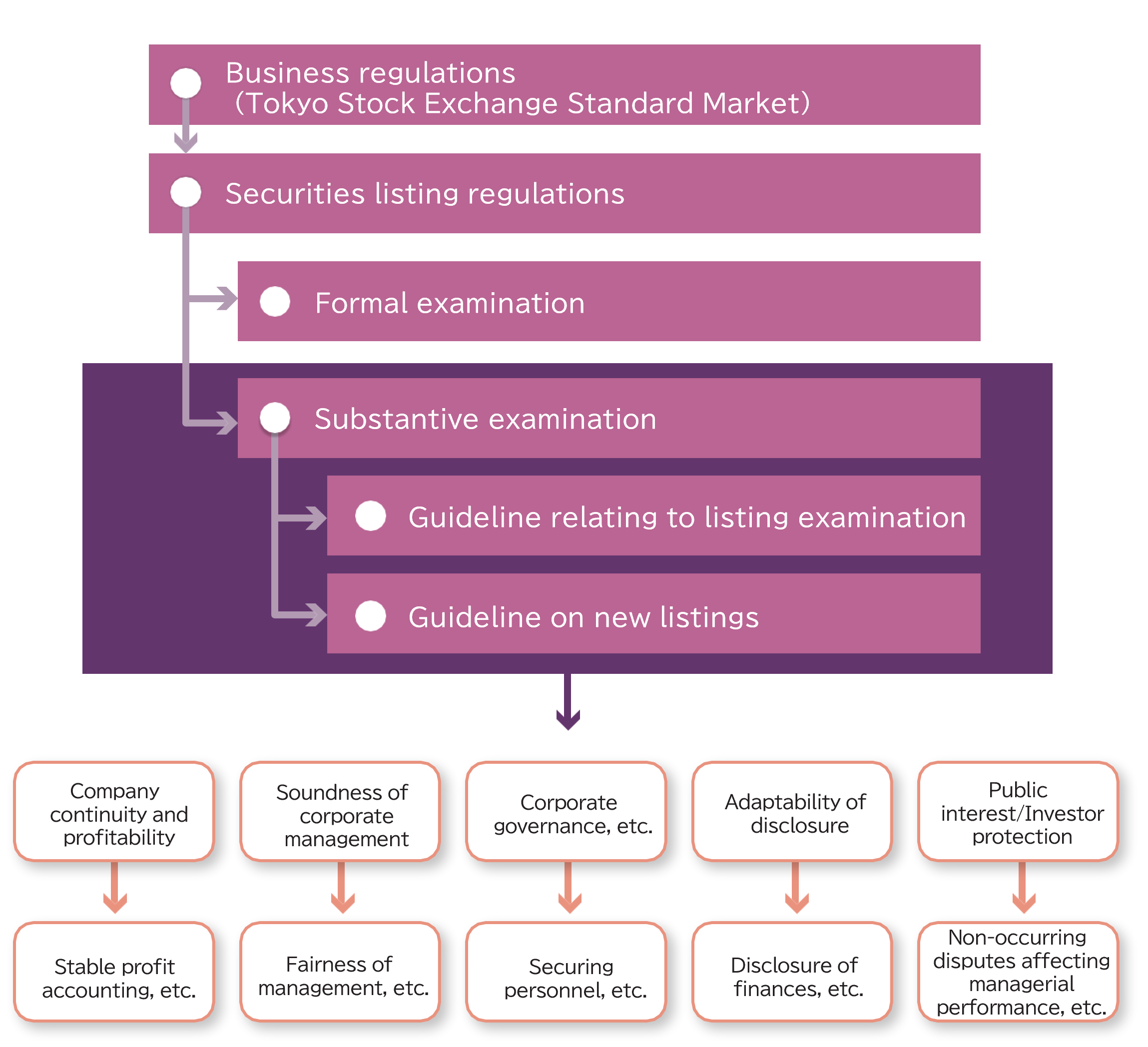

Noteerimisele eelnevas protsessis viivad juhtiv väärtpaberite allakirjutamise ettevõte ja börs läbi läbivaatamisi. Juhtiva väärtpaberite allakirjutamise ettevõtte läbivaatamine toimub Jaapani Väärtpaberimüüjate Assotsiatsiooni kehtestatud väärtpaberite allakirjutamise reeglite alusel, samas kui börsi läbivaatamine põhineb “Väärtpaberite Noteerimise Eeskirjadel” ja noteerimise sobivus määratakse kindlaks. Mõlemad läbivaatamised viiakse läbi vastavalt börsi “Väärtpaberite Noteerimise Eeskirjades” sätestatud formaalsetele ja sisulistele läbivaatamise standarditele.

Formaalne läbivaatamine hõlmab kvantitatiivset hindamist, kus tuleb täita nõuded, nagu varade, kasumi ja aktsionäride arvu numbriliste standardite täitmine. Näiteks Tokyo Börsi Standardturul on kehtestatud kriteeriumid, nagu 400 või enama aktsionäri olemasolu, 2000 või enama aktsiaühiku olemasolu ja noteeritud aktsiate koguturuväärtus 10 miljardit jeeni või rohkem.

Teisest küljest on sisuline läbivaatamine kvalitatiivne hindamine, mis põhineb ettevõtte järjepidevuse, kasumlikkuse, usaldusväärsuse ja avalikustamise asjakohasuse standarditel. Need sisulised läbivaatamise standardid koosnevad viiest elemendist ja sõltuvalt soovitud noteerimisturust on väikesed erinevused. Näiteks sisaldavad nii Prime Market kui ka Standard Market läbivaatamisel “ettevõtte järjepidevust ja kasumlikkust”, kuid Prime Market nõuab “stabiilse ja ülimusliku kasumibaasi olemasolu ja pidevat äritegevust”, samas kui Standard Market nõuab “stabiilse kasumibaasi olemasolu ja pidevat äritegevust”. Nende standardite kohaselt läbivaatamisel on kahtluste kõrvaldamiseks vajalik vastavuse tagamine ja nõuetekohane tugi. Näiteks hinnatakse seadusi rikkuvaid ettevõtteid ebastabiilseteks. Siin on advokaatide pakutav ekspertiis ja tugi asendamatud.

Advokaatide rollid IPO toetamisel

Esialgse avaliku pakkumise (IPO) toetamisel on advokaadibüroodel mitmekülgsed rollid.

Esiteks peavad nad kinnitama, kas noteerimist taotlev ettevõtte ärimudel vastab haldusmäärustele ja seotud seadustele, ning võtma asjakohaseid meetmeid, kui on rikkumiste kahtlusi. Samuti on oluline koordineerimine tööstuse järelevalveasutuste, haldusasutuste ja eneseregulatsiooni organisatsioonidega. Selleks on vaja kiiresti reageerida asjakohaste seaduste ja juhiste muudatustele ning võtta asjakohaseid meetmeid.

IPO jaoks valmistatakse ette erinevaid õigusdokumente ja advokaadibüroodel on kohustus kontrollida nende dokumentide asjakohasust. Kui on veel täielikult välja töötamata regulatsioone, osalevad nad nende väljatöötamises. Samuti on vajalik ettevõtte enda ja tema sidusettevõtete kapitalistruktuuri läbivaatamine ja kontrollimine.

Lisaks peavad advokaadibürood kontrollima lepingulisi suhteid äripartneritega ja ettevõtte enda omandis olevaid varalisi õigusi (nagu krediidi-võla suhted ja intellektuaalomandi õigused). Sisekontrollisüsteemi loomine ja käitamine, erinevate reeglite loomine ja vastavuse tagamine on samuti advokaadibüroo rollid. Lisaks, kui tekivad vaidlused või probleemid või ilmnevad skandaalid, peab advokaadibüroo kiiresti reageerima, uurides fakte, analüüsides probleeme, vastutust jälitades ja kordumise vältimise meetmeid koostades.

Sel viisil pakuvad advokaadibürood ulatuslikku tuge õiguslikust aspektist IPO abistamisel. Nad tagavad äritegevuse seaduslikkuse ja läbipaistvuse ning teevad koostööd sujuva noteerimise saavutamiseks.

Sisekontrollid

Meie firma on käsitlenud sisekontrollidega seotud küsimusi paljudes IPO toetamise juhtumites. Meil on kogemusi ja teadmisi laias valikus valdkondades, sealhulgas sisekontrollide kujundamine ja hindamine, riskianalüüs, protsesside täiustamine ja auditite läbiviimine.

Määrused

Noteerimise ettevalmistamise käigus on vaja luua erinevaid määrusi, mis mõjutavad ettevõtte tegevuse üksikasju. See hõlmab mitte ainult põhikirja, juhatuse määruste ja tööeeskirjade sätteid, vaid ka organisatsiooni juhtimise määrusi, tööjaotuse määrusi, töövolituste määrusi, pitseri (jne) haldamise määrusi ja lähetuskulude määrusi.

Õigusarvamuse kirjad

Erinevate noteerimise hindamiskriteeriumide hulgas on üks punkt nimega “Ettevõtte järjepidevus ja kasumlikkus.” Mõnel juhul on vaja advokaadi õigusarvamuse kirja, et kinnitada, et pärast noteerimist ei ole käimasoleva äritegevuse jätkamisega seotud riske, näiteks ettevõtte tegevuseks vajalike lubade ja heakskiitude vajadus.

Maksud ja tööjõud

Oluline on tagada, et maksud ja tööjõuga seotud küsimused oleksid asjakohaselt hallatud ja et ei tekiks vaidlusi või nn “varjatud kohustusi.” Koos määruste kehtestamisega on vaja läbi viia nn tööjõu hoolsuskohustuse täitmine ja reageerida, kui tekib ootamatuid probleeme.

Lepingute koostamine ja ülevaatus

IPO ettevalmistamise ajal on tavaline, et varem sõlmitud lepingud vajavad ülevaatamist.

MONOLITH LAW OFFICE tegutseb Jaapani IT- ja idufirmade õigusnõustajana seoses erinevat tüüpi lepingutega, sealhulgas allhankelepingud, mis on seotud nende allhanketegevustega, toodete kasutamise ja agentuurilepingud, investeerimislepingud ja aktsionäride lepingud, mis on seotud omakapitaliga, ning töölepingud, mis on seotud ettevõttega.

Vastavuse tagamine IPO ettevalmistamiseks viimaste õigusmuudatustega

Õiguslike muudatuste kiire ja asjakohane reageerimine on IPO ettevalmistamisel ülioluline. MONOLITH LAW OFFICE kasutab patenteeritud süsteeme ja pidevat jälgimist, et olla kursis uusima teabe ja regulatiivsete muudatustega, mis on seotud arvukate seadustega, võimaldades meil pakkuda teadlikku nõu. Kohandame kiiresti vajalikke protseduure ja dokumentide loomist, mis tulenevad õiguslikest muudatustest, pakkudes tuge meie klientide õiguslike riskide minimeerimiseks.

Me hõlmame laia valikut seadusi, sealhulgas, kuid mitte ainult: Jaapani Äriseadustik, Jaapani Elektroonilise Teavitamise Määrused, Jaapani Äriseadustiku Täitmise Määrused, Jaapani Ettevõtte Arvutamise Määrused, Jaapani Kaubandusseadus, Jaapani Organiseeritud Kuritegevuse Karistamise ja Kuritegevuse Tulude Kontrolli Seadus, Jaapani Finantsinstrumentide ja Börsi Seadus, Jaapani Terminoloogia, Vormingu ja Finantsaruannete Koostamise Reeglid, Jaapani Ebaõiglaste Preemiate ja Eksitavate Esituste Vastu Võitlemise Seadus, Jaapani Patendiseadus, Jaapani Autoriõiguse Seadus, Jaapani Allhankeseadus, Jaapani Tarbijalepingute Seadus, Jaapani Tootevastutuse Seadus, Jaapani Spetsiifiliste Kaubandustehingute Seadus, Jaapani Vilepuhujate Kaitse Seadus, Jaapani Tsiviilseadustik, Jaapani Isikuandmete Kaitse Seadus, Jaapani Elektroonilise Lepingu Seadus, Jaapani Fondide Arveldusseadus, Jaapani Hoiustajate Kaitse Seadus jne.

Lisaks hõlmame seadusi, mis on seotud elektrooniliste allkirjadega, volitamata juurdepääsu keelamisega, saatja teabe avalikustamisega määratud telekommunikatsiooniteenuse pakkujate poolt, Jaapani Küberjulgeoleku Põhiseadus, Jaapani Spetsiifiline Elektroonilise Kirja Seadus, Jaapani Töölepinguseadus, Jaapani Tööstandardite Seadus, Jaapani Tööstusohutuse ja Tervise Seadus, Jaapani Miinimumpalga Seadus, Jaapani Võrdsete Võimaluste ja Töökohtlemise Tagamise Seadus Meeste ja Naiste Vahel, Jaapani Lastehoolduse ja Perekonnahoolduse Puhkuse Seadus, Jaapani Puudega Inimeste Tööhõive Edendamise Seadus, Jaapani Osalise Tööajaga Töö Seadus, Jaapani Konkreetse Isiku Tuvastamise Kasutamise Seadus Haldusprotseduurides, Jaapani Tulumaksuseadus, Jaapani Ettevõtte Tulude Seadus, Jaapani Tarbimismaksuseadus, Jaapani Kohaliku Maksu Seadus, Jaapani Välisvaluuta ja Väliskaubanduse Seadus (Välisvaluuta Seadus) ja Jaapani Ekspordikaubanduse Kontrolli Määrus.

Õigusaktide jälgimine

Välisettevõtted peavad Jaapani seaduste ja määruste muutustele kiiresti ja asjakohaselt reageerima, et jätkata oma äritegevuse kasvu Jaapanis.

Lisaks üldisele ettevõtteõiguslikule nõustamisele, nagu lepingute koostamine ja ülevaatamine ning erinevate määruste koostamine ja muutmine, pakume ka õigusnõustamist Jaapanis tegutsevatele ettevõtetele. See hõlmab Jaapani seaduste ja määruste muudatuste jälgimist, mis on loetletud eelnevalt koostatud kliendi äritegevusega seotud seaduste ja määruste nimekirjas, et teha kindlaks, kas on toimunud muudatusi. Kui jah, siis edastame klientidele nende muudatuste kokkuvõtte ning kokkuvõtte muudatuste võimalikust mõjust kliendi äritegevusele.

Juriidilise hoolsuse tugi

Õiguslik hoolsuskohustus (DD) viitab protsessile, mille käigus kogutakse õigusdokumente, tuvastatakse õiguslikke probleeme ja hinnatakse riske, mis on ettevõtte IPO ettevalmistamisel hädavajalikud. Kui tuvastatakse olulisi õiguslikke probleeme, võib see viia IPO taotluse tagasivõtmiseni või tingimusliku noteerimiseni. Meie firma, kus töötab 17 advokaati, viib läbi põhjalikke õiguslike probleemide ja riskide hindamisi, pakkudes tuge meie klientide õiguslike riskide minimeerimiseks. Lisaks saame aidata vajalike dokumentide ettevalmistamisel ja muutmisel, lähtudes õigusliku hoolsuskohustuse tulemustest. Tunnistades õigusliku hoolsuskohustuse tähtsust IPO toetamisel, on meie firma pühendunud klientide abistamisele eduka noteerimise saavutamisel.

IT

MONOLITH LAW OFFICE paistab silma spetsialiseeritud õigusabi pakkumisega laia valiku IT-tehnoloogiate ja -ettevõtete jaoks. Sügava arusaamisega tipptasemel valdkondadest, nagu süsteemiarendus, nutitelefoni rakendused ja mängud, Interneti-reklaam, plokiahel ja AI-tehnoloogiad, pakume põhjalikke õiguslikke lahendusi, mis on kohandatud meie klientide ainulaadsetele vajadustele.

Tuginedes meie ulatuslikule IT-seotud õigusasjade kogemusele, pakume Jaapanis IPO-tugiteenuseid. Meie põhjalikud teadmised ja kogemused võimaldavad meil navigeerida IPO protsessi keerukustes, tagades vastavuse ja maksimeerides meie klientide edu. Usaldage MONOLITH LAW OFFICE’i tipptasemel õigusabi, mis vastab IT-tööstuse arenevatele nõudmistele.

MONOLITH LAW MAGAZINE

Tasude struktuur

Tunnitasu

$300tunni kohtaTeatud juhtudel võime kaaluda vaidluse või kohtuasja vastuvõtmist algustasu ja edutasuga. Lisateabe saamiseks võtke meiega julgelt ühendust.Lepingute koostamine

alates$500kuni $2,000 või rohkemHinnastruktuur võib varieeruda sõltuvalt lepingute tüübist ja kogusest. Oleme rõõmsad, et saame esialgse hinnangu anda päringu alusel, seega julgustame teid võtma meiega ühendust lisateabe saamiseks.Muud teenused

Võtke meiega ühendustPakume laia valikut teenuseid, sealhulgas ettevõtte asutamine, lepingute ülevaatus, õiguslik arvamus, juhtumi ülevaatus või uurimiskiri. Kui teil on küsimusi või muresid, kutsume teid lahkelt meiega ühendust võtma ja meie teadlik meeskond aitab teid hea meelega.