जापान में IPO

MONOLITH LAW OFFICE एक कानूनी फर्म है जो जापान में विशेष रूप से IT वेंचर सेक्टर में IPO के लिए समर्थन प्रदान करने में माहिर है। हमारे पास IT के क्षेत्र में व्यापक अनुभव और कानूनी ज्ञान है, जो हमें जापान सिक्योरिटीज एक्सचेंज पर लिस्टिंग का लक्ष्य रखने वाली विदेशी कंपनियों सहित हमारे ग्राहकों की आवश्यकताओं के अनुसार अनुकूल समाधान प्रदान करने में सक्षम बनाता है। हमारी फर्म जापानी कानूनी प्रथाओं और विनियमों में विशेषज्ञता का उपयोग करते हुए, घरेलू और अंतरराष्ट्रीय दोनों ग्राहक कंपनियों की आवश्यकताओं के अनुरूप लचीला समर्थन देने के लिए प्रतिबद्ध है।

MONOLITH LAW OFFICE, जापानी कानून में विशेषज्ञ, ने जापान में कई IT वेंचर कंपनियों को उनके IPO प्रक्रियाओं में सफलतापूर्वक सहायता करने का सिद्ध ट्रैक रिकॉर्ड है। हमने जापानी कानूनी ढांचे के भीतर आवश्यक अनुबंधों और आंतरिक विनियमों के विकास, कानूनी दस्तावेजों के निर्माण, जापानी कानूनी सुधारों के अनुकूलन, और जापान में कानूनी ड्यू डिलिजेंस के संचालन सहित विभिन्न पहलुओं में भाग लिया है। हमारी फर्म जापान में IPO समर्थन के लिए आवश्यक कार्यों की एक विस्तृत श्रृंखला को संबोधित करने में सक्षम है। हम अपने ग्राहकों की व्यावसायिक आवश्यकताओं को पूरा करने के लिए लचीला समर्थन प्रदान करने का प्रयास करते हैं, जापानी बाजार में IPO प्रक्रिया को कुशलतापूर्वक तेज और सुविधाजनक बनाने के लिए एक रणनीतिक दृष्टिकोण को लागू करते हैं।

विषय

जापान में विदेशी कंपनियों के लिस्टिंग के 3 तरीके

विदेशी कंपनियों के पास जापानी प्रतिभूति बाजारों में सूचीबद्ध होने के तीन मुख्य तरीके हैं।

पहला तरीका यह है कि विदेशी कंपनी सीधे अपने स्टॉक को जापानी प्रतिभूति बाजार में सूचीबद्ध करे, जिसे जापानी दृष्टिकोण से विदेशी स्टॉक के रूप में जाना जाता है। हालांकि, इस तरीके में कुछ कमियां हैं। कई जापानी प्रतिभूति कंपनियों को इस तरीके को संभालने की अनुमति नहीं है, जिन व्यक्तियों ने विदेशी प्रतिभूति व्यापार खाता नहीं खोला है वे व्यापार नहीं कर सकते, और मार्जिन ट्रेडिंग उपलब्ध नहीं है। ये सीमाएं उन निवेशकों की संख्या को सीमित करती हैं जो जापानी बाजार तक पहुंच सकते हैं और सूचीबद्ध होने के बाद स्टॉक की तरलता कम हो जाती है।

दूसरा तरीका जापानी डिपॉजिटरी रसीद (JDR) का उपयोग करना है, जो टोक्यो स्टॉक एक्सचेंज द्वारा नवंबर 2007 (हेइसेई 19) में पेश की गई एक प्रणाली है। इस तरीके में, विदेशी कंपनियों के शेयरों को ट्रस्ट संपत्ति के रूप में स्थापित करके एक लाभार्थी प्रमाणपत्र जारी करने वाला ट्रस्ट स्थापित किया जाता है, और लाभार्थी अधिकार सूचीबद्ध होते हैं। यह अमेरिका में अमेरिकी डिपॉजिटरी रसीद (ADR) और यूरोप में ग्लोबल डिपॉजिटरी रसीद (GDR) के समान है। JDRs को विदेशी प्रतिभूति व्यापार खाता के बिना व्यक्तियों द्वारा व्यापार किया जा सकता है और मार्जिन ट्रेडिंग के लिए भी उपयोग किया जा सकता है, इस प्रकार उपरोक्त मुद्दों का समाधान होता है।

अंतिम तरीका कॉर्पोरेट इनवर्जन शामिल करता है। एक विदेशी कंपनी जापान में एक निगम स्थापित करती है, जापानी निगम को कॉर्पोरेट समूह की अंतिम मूल कंपनी बनाने के लिए पुनर्गठित करती है, और फिर जापानी प्रतिभूति बाजार में जापानी निगम को सूचीबद्ध करती है। चूंकि जापानी निगम के शेयर सूचीबद्ध होते हैं, इसलिए पहले उल्लेखित प्रतिबंध लागू नहीं होते हैं। हालांकि, पूंजी संबंध के आधार पर, इस तरीके का उपयोग करना कठिन हो सकता है क्योंकि कॉर्पोरेट इनवर्जन प्रक्रिया के दौरान महत्वपूर्ण कर भार होता है।

कौन सा तरीका उपयोग करना है, यह विदेशी कंपनी की विशिष्ट परिस्थितियों को ध्यान में रखते हुए विशेषज्ञों द्वारा गहन विचार की आवश्यकता होती है।

विदेशी कंपनियों के लिए अत्यधिक विशेषज्ञ लिस्टिंग समर्थन

जापानी प्रतिभूति बाजारों में सूचीबद्ध होने के लिए विदेशी कंपनियों को अत्यधिक विशेषज्ञ टीम के समर्थन की आवश्यकता होती है। MONOLITH LAW OFFICE एक बहुराष्ट्रीय टीम प्रदान करता है जो सूची समर्थन में सिद्ध अनुभव वाले वकीलों, भाषाई समर्थन, और प्रमाणित सार्वजनिक लेखाकारों और रणनीतिक सलाहकारों जैसे विभिन्न पेशेवरों के नेटवर्क सहित व्यापक सहायता प्रदान करता है। हमारी टीम की विशेषज्ञता जापानी बाजार में प्रवेश करने की इच्छुक विदेशी कंपनियों के लिए एक सुगम और सफल सूची प्रक्रिया सुनिश्चित करती है।

IPO समर्थन खिलाड़ियों और कानूनी फर्मों की भूमिकाएं

IPO तैयारी जापान में टोक्यो स्टॉक एक्सचेंज (TSE) के कड़े परीक्षा मानकों को पूरा करने का प्रयास है, और यह जापानी बाजार में एक सूचीबद्ध कंपनी के रूप में योग्यता प्राप्त करने की एक महत्वपूर्ण प्रक्रिया है। परीक्षा मानकों में औपचारिक मानक और वास्तविक परीक्षा मानक शामिल हैं।

जापान में IPO तैयारी का केंद्रीय लक्ष्य शेयरधारक संरचना, कार्यकारी संरचना, समूह कंपनियों की संरचना और शर्तें, आंतरिक नियंत्रण प्रणाली, व्यापार सामग्री, जोखिम प्रबंधन, प्रतिस्पर्धात्मक लाभ और उत्पादों और सेवाओं के भविष्य के दृष्टिकोण, वित्तीय विवरण (BS/PL), व्यापार योजनाएँ और मध्यम अवधि की प्रबंधन योजनाएँ, संबंधित लेनदेन की पारदर्शिता, जापानी नियमों का अनुपालन, असामाजिक ताकतों के साथ संबंध, स्टॉक संरचना (तीसरे पक्ष का आवंटन, नए शेयर विकल्प, वर्ग शेयर, आदि), और जापान में आवश्यकतानुसार कॉर्पोरेट जानकारी का समय पर खुलासा जैसे विभिन्न कारकों में सूचीबद्ध कंपनी के स्तर को प्राप्त करना है।

जापान के भीतर IPO तैयारी में, जापानी मानकों और नियमों के अनुसार दीर्घकालिक कॉर्पोरेट मूल्य को बढ़ाने और सतत विकास को बढ़ावा देने के लिए तैयारी गतिविधियों की आवश्यकता होती है। उदाहरण के लिए, इसमें आंतरिक ऑडिट को व्यवस्थित और लागू करने के लिए एक आंतरिक ऑडिट कक्ष की स्थापना, आंतरिक नियमों को डिजाइन करने और जापानी कानूनों के साथ कानूनी अनुपालन सुनिश्चित करने के लिए संगठनात्मक पुनर्गठन, एक उपयुक्त आंतरिक प्रबंधन प्रणाली बनाने के लिए कर्मचारियों को मजबूत करना, और संचालन का सत्यापन शामिल है।

इस प्रकार, जापान में IPO तैयारी कंपनी के भविष्य की कल्पना करने और जापानी बाजार में स्वस्थ विकास और विश्वसनीयता बनाने के लिए एक आवश्यक कदम है। सूचीबद्धता को सफल बनाने और जापान की अनूठी बाजार स्थितियों के संदर्भ में दीर्घकालिक दृष्टि को साकार करने की नींव रखने के लिए नीचे सूचीबद्ध विभिन्न विशेषज्ञों का सहयोग आवश्यक है।

लीड अंडरराइटिंग सिक्योरिटीज फर्म

लीड अंडरराइटिंग सिक्योरिटीज फर्म लिस्टिंग में एक अनिवार्य भूमिका निभाती है। यह कंपनी के लिस्टिंग पर विचार करने से कई साल पहले शामिल हो जाती है और तैयारी चरण और सार्वजनिक पेशकश और बिक्री के समय लीड अंडरराइटर की भूमिका निभाती है। लीड अंडरराइटिंग सिक्योरिटीज फर्म लिस्टिंग आवेदक कंपनी को व्यापक समर्थन प्रदान करती है। लिस्टिंग तैयारी चरण के दौरान, यह पूंजी नीतियों, व्यापार योजनाओं और संगठनात्मक संरचनाओं को तैयार करने पर सलाह देती है, और लिस्टिंग आवेदन दस्तावेजों को तैयार करने और टोक्यो स्टॉक एक्सचेंज (TSE) परीक्षा के लिए सलाह देने में सहायता प्रदान करती है। इसके अलावा, यह लिस्टिंग के समय वित्तीय प्रक्रियाओं और अंडरराइटिंग सिंडिकेट समूह के गठन को संभालती है। यह लिस्टिंग आवेदन के समय TSE को दस्तावेजों के निर्माण और प्रस्तुत करने का भी ध्यान रखती है।

ऑडिट फर्म

ऑडिट फर्म IPO तैयारी प्रक्रिया में एक महत्वपूर्ण भूमिका निभाती है। यह वित्तीय विवरणों की शॉर्ट रिव्यू और ऑडिट जैसे कार्यों के लिए जिम्मेदार होती है, और सिक्योरिटीज रजिस्ट्रेशन स्टेटमेंट जैसे दस्तावेजों के लिए ऑडिट राय प्रदान करती है। यह लीड अंडरराइटिंग सिक्योरिटीज फर्म के साथ मिलकर एक महत्वपूर्ण भूमिका निभाती है और लिस्टिंग से लगभग दो साल पहले ऑडिटिंग गतिविधियों में शामिल हो जाती है।

लॉ फर्म

लॉ फर्मों में वकील IPO समर्थन में व्यापक भूमिका निभाते हैं। वे कंपनी कानून के आधार पर संगठनात्मक डिजाइन, प्रबंधन नियंत्रण प्रणालियों के निर्माण, अनुबंध संबंधों के रखरखाव, श्रम प्रबंधन, और कर उपायों पर सलाह प्रदान करते हैं। वे लिस्टिंग से पहले मुकदमेबाजी और विवाद मामलों के संगठन को भी संभालते हैं, और आवश्यकतानुसार विवाद समाधान में शामिल होते हैं। इसके अतिरिक्त, कई मामलों में वकीलों को निदेशक मंडल की संरचना में बाहरी ऑडिटर के रूप में नियुक्त किया जाता है।

अन्य सलाहकार

अन्य विशेषज्ञ भी IPO समर्थन में शामिल होते हैं। उदाहरण के लिए, शेयरधारक सेवाएं एजेंसियां शेयरधारक रजिस्टरों के निर्माण और मतदान अधिकारों की प्रक्रिया को संभालती हैं, और प्रिंटिंग कंपनियां IR सामग्री के निर्माण में सहायता और प्रदान करती हैं। ये खिलाड़ी एक प्रभावी IPO समर्थन प्रणाली बनाने के लिए सहयोग करते हैं और कंपनी की सफल लिस्टिंग का समर्थन करते हैं।

हमारी फर्म द्वारा प्रदान किए गए समर्थन की सफलता की कहानियां

SaaS स्टार्टअप

SaaS स्टार्टअप कंपनियों की IPO में सहायता करते समय, विनियमों और स्टॉक एक्सचेंज नियमों का पालन, ग्राहक जानकारी की गोपनीयता सुरक्षा, सुरक्षा उपाय, और सॉफ़्टवेयर के बौद्धिक संपदा अधिकारों की सुरक्षा जैसी विशिष्ट चुनौतियों का समाधान करना आवश्यक है। हमारी फर्म, IT क्षेत्र में अपने विशेष कानूनी ज्ञान के साथ, इन अनूठी चुनौतियों का समाधान करने वाला IPO समर्थन प्रदान करती है।

मीडिया संचालन

वेब मीडिया संचालन और समान गतिविधियों में संलग्न कंपनियों के लिए, बौद्धिक संपदा अनुपालन, विज्ञापन राजस्व और कॉपीराइट मामलों को संभालना, और गोपनीयता सुरक्षा सुनिश्चित करना IPO प्रक्रिया के दौरान महत्वपूर्ण है। IT और बौद्धिक संपदा कानून में अनुभव और विशेषज्ञता वाली एक कानूनी फर्म के रूप में, हम विभिन्न चुनौतियों के लिए एक-स्टॉप समाधान प्रदान करते हैं।

एम्बेडेड सिस्टम

उन्नत तकनीक वाली कंपनियों की IPO का समर्थन करने के लिए, तकनीकी पेटेंटों को संभालना, लाइसेंसिंग समझौतों की स्थापना, और पेटेंट-संबंधी मामलों से निपटने जैसी कानूनी चुनौतियों का समाधान करना आवश्यक है, जिसके लिए विशेष ज्ञान की आवश्यकता होती है। इसके अतिरिक्त, यदि कंपनी का लंबा इतिहास है, तो कॉर्पोरेट कानून और शेयरधारकों की सामान्य बैठकों के संचालन से संबंधित मुद्दे हो सकते हैं। हमारे ग्राहक कंपनियों की विशेषताओं और आवश्यकताओं के अनुसार लचीला समर्थन आवश्यक है।

M&A अनुभव के साथ

वे कंपनियां जिन्होंने अतीत में विलय और अधिग्रहण (M&A) का अनुभव किया है, अक्सर श्रम और विनियमों में जटिलताओं का सामना करती हैं, जो IPO तैयारी चरण के दौरान स्पष्ट हो सकती हैं। M&A समर्थन में व्यापक अनुभव वाली एक कानूनी फर्म के रूप में, MONOLITH LAW OFFICE उन आवश्यक तैयारियों के लिए व्यापक समर्थन प्रदान करती है जो ऐसी कंपनियों को सार्वजनिक होने से पहले करनी चाहिए।

लिस्टिंग परीक्षा मानक और अनुपालन सुनिश्चित करना

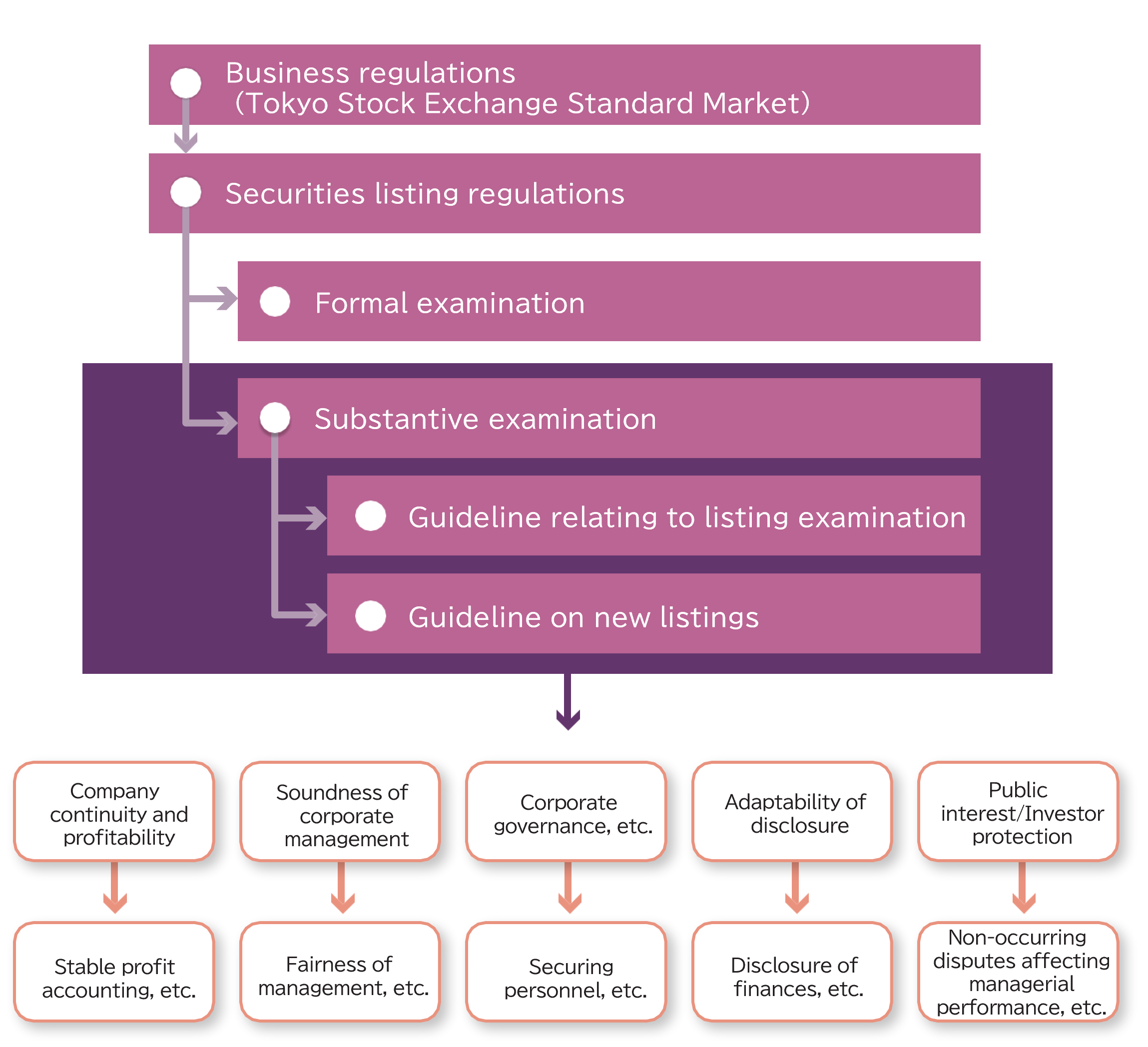

लिस्टिंग की प्रक्रिया के दौरान, प्रमुख अंडरराइटिंग प्रतिभूति फर्म और स्टॉक एक्सचेंज द्वारा परीक्षाएं की जाती हैं। प्रमुख अंडरराइटिंग प्रतिभूति फर्म द्वारा परीक्षा जापान प्रतिभूति डीलर्स एसोसिएशन द्वारा स्थापित प्रतिभूतियों के अंडरराइटिंग के नियमों के आधार पर की जाती है, जबकि एक्सचेंज की परीक्षा “सिक्योरिटीज लिस्टिंग रेगुलेशंस” पर आधारित होती है, और लिस्टिंग पात्रता निर्धारित की जाती है। दोनों परीक्षाएं एक्सचेंज के “सिक्योरिटीज लिस्टिंग रेगुलेशंस” में निर्धारित औपचारिक और वास्तविक परीक्षा मानकों के अनुसार की जाती हैं।

औपचारिक परीक्षा में एक मात्रात्मक मूल्यांकन शामिल होता है, जहां परिसंपत्तियों, लाभ और शेयरधारकों की संख्या के लिए संख्यात्मक मानकों को पूरा करने जैसी आवश्यकताओं को पूरा करना होता है। उदाहरण के लिए, टोक्यो स्टॉक एक्सचेंज स्टैंडर्ड मार्केट में, 400 या अधिक शेयरधारकों, 2,000 या अधिक इकाइयों के बकाया शेयरों, और 10 बिलियन येन या अधिक के कुल बाजार पूंजीकरण के मानदंड निर्धारित किए गए हैं।

दूसरी ओर, वास्तविक परीक्षा एक गुणात्मक मूल्यांकन है जो कंपनी की निरंतरता, लाभप्रदता, सुदृढ़ता और प्रकटीकरण की उपयुक्तता से संबंधित मानकों पर आधारित है। ये वास्तविक परीक्षा मानक पांच आइटमों से मिलकर बने होते हैं, और जिस बाजार में लिस्टिंग की इच्छा है, उसके आधार पर इनमें थोड़े अंतर होते हैं। उदाहरण के लिए, प्राइम मार्केट और स्टैंडर्ड मार्केट दोनों में “कंपनी की निरंतरता और लाभप्रदता” शामिल है, लेकिन प्राइम मार्केट में “स्थिर और श्रेष्ठ लाभ आधार होना और निरंतर व्यवसाय करना” की आवश्यकता होती है, जबकि स्टैंडर्ड मार्केट में “स्थिर लाभ आधार होना और निरंतर व्यवसाय करना” की आवश्यकता होती है। इन मानकों के अनुसार परीक्षा के दौरान, संदेह को समाप्त करने के लिए अनुपालन और उचित समर्थन सुनिश्चित करना आवश्यक है। उदाहरण के लिए, जो व्यवसाय कानूनों का उल्लंघन कर सकते हैं, उन्हें अस्थिर माना जाता है। यहां, वकीलों द्वारा प्रदान की गई विशेषज्ञता और समर्थन अनिवार्य है।

IPO समर्थन में वकीलों की भूमिकाएं

एक प्रारंभिक सार्वजनिक प्रस्ताव (IPO) का समर्थन करने में, कानून फर्मों की बहुआयामी भूमिकाएं होती हैं।

सबसे पहले, उन्हें यह सुनिश्चित करना होता है कि लिस्टिंग की इच्छा रखने वाली कंपनी का व्यवसाय मॉडल प्रशासनिक नियमों और संबंधित कानूनों का पालन करता है, और यदि उल्लंघन की चिंताएं हैं तो उचित कार्रवाई करना। उद्योग के पर्यवेक्षी प्राधिकरणों, प्रशासनिक संस्थानों और स्व-नियामक संगठनों के साथ समन्वय भी आवश्यक है। ऐसा करने के लिए, संबंधित कानूनों और दिशानिर्देशों में संशोधनों का तेजी से जवाब देना और उचित उपाय करना आवश्यक है।

IPO के लिए विभिन्न कानूनी दस्तावेज तैयार किए जाते हैं, और कानून फर्मों को इन दस्तावेजों की उपयुक्तता की पुष्टि भी करनी होती है। यदि ऐसे नियम हैं जो अभी तक पूरी तरह से विकसित नहीं हुए हैं, तो वे उन्हें तैयार करने में शामिल होंगे। कंपनी की पूंजी संरचना और उसकी संबद्ध कंपनियों की परीक्षा और सत्यापन भी आवश्यक है।

इसके अलावा, कानून फर्म को व्यापार भागीदारों के साथ अनुबंध संबंधों और कंपनी द्वारा स्वयं स्वामित्व वाले संपत्ति अधिकारों (जैसे कि क्रेडिट-ऋण संबंध और बौद्धिक संपत्ति अधिकार) की जांच करनी होती है। एक आंतरिक नियंत्रण प्रणाली का निर्माण और संचालन, विभिन्न नियमों का निर्माण, और अनुपालन सुनिश्चित करना भी कानून फर्म की भूमिकाएं हैं। इसके अलावा, जब विवाद या समस्याएं उत्पन्न होती हैं या घोटाले उजागर होते हैं, तो कानून फर्म को तथ्यों की जांच, मुद्दों का विश्लेषण, जिम्मेदारी का पीछा करना, और पुनरावृत्ति को रोकने के उपाय तैयार करके तुरंत प्रतिक्रिया देनी होती है।

इस प्रकार, कानून फर्में IPO सहायता में कानूनी पहलू से व्यापक समर्थन प्रदान करती हैं। वे व्यवसाय की वैधता और पारदर्शिता सुनिश्चित करते हैं और एक सुचारू लिस्टिंग प्राप्त करने की दिशा में सहयोग करते हैं।

आंतरिक नियंत्रण

हमारी फर्म ने कई IPO समर्थन मामलों में आंतरिक नियंत्रण से संबंधित मामलों को संभाला है। हमारे पास आंतरिक नियंत्रण के डिज़ाइन और मूल्यांकन, जोखिम आकलन, प्रक्रिया सुधार, और ऑडिट के निष्पादन सहित कई क्षेत्रों में अनुभव और विशेषज्ञता है।

नियम

सूचीबद्धता की तैयारी के दौरान, कॉर्पोरेट गतिविधियों के विवरण को प्रभावित करने वाले विभिन्न नियमों को बनाना आवश्यक है। इसमें न केवल अनुच्छेदों का समावेश, निदेशक मंडल के नियम, और कार्य नियम शामिल हैं, बल्कि संगठनात्मक प्रबंधन नियम, नौकरी विभाजन नियम, नौकरी प्राधिकरण नियम, सील (आदि) प्रबंधन नियम, और यात्रा व्यय नियम भी शामिल हैं।

कानूनी राय पत्र

विविध सूचीबद्धता परीक्षा मानदंडों में, “कंपनी की निरंतरता और लाभप्रदता” नामक एक आइटम है। कुछ मामलों में, एक वकील द्वारा कानूनी राय पत्र की आवश्यकता होती है ताकि यह पुष्टि की जा सके कि सूचीबद्धता के बाद चल रहे व्यवसाय की निरंतरता के संबंध में कोई जोखिम नहीं है, जैसे कि कंपनी द्वारा संचालित व्यवसाय के लिए परमिट और अनुमोदन की आवश्यकता।

कर और श्रम

यह सुनिश्चित करना आवश्यक है कि कर और श्रम मामलों का उचित प्रबंधन हो और विवाद उत्पन्न होने की कोई संभावना न हो या तथाकथित “छिपी देनदारियाँ” न हों। नियमों की स्थापना के साथ-साथ, जिसे श्रम उचित परिश्रम के रूप में जाना जाता है, उसे संचालित करना और यदि कोई समस्या अप्रत्याशित रूप से उत्पन्न होती है तो उसका उत्तर देना आवश्यक है।

अनुबंध मसौदा और समीक्षा

IPO की तैयारी के दौरान, पहले से निष्पादित अनुबंधों की समीक्षा की आवश्यकता सामान्य है।

MONOLITH LAW OFFICE विभिन्न प्रकार के अनुबंधों के संबंध में जापानी IT और स्टार्टअप कंपनियों के लिए कानूनी सलाहकार के रूप में कार्य करता है, जिसमें उनके आउटसोर्स किए गए संचालन से संबंधित आउटसोर्सिंग अनुबंध, उनके उत्पादों से संबंधित उपयोग और एजेंसी अनुबंध, इक्विटी से संबंधित अनुबंधों के रूप में निवेश अनुबंध और शेयरधारक समझौते, और कंपनी से संबंधित अनुबंधों के रूप में रोजगार अनुबंध शामिल हैं।

IPO तैयारी के लिए नवीनतम कानूनी संशोधनों के साथ अनुपालन सुनिश्चित करना

आईपीओ तैयारी में कानूनी संशोधनों के प्रति त्वरित और उचित प्रतिक्रिया महत्वपूर्ण है। MONOLITH LAW OFFICE नवीनतम जानकारी और कई कानूनों से संबंधित नियामक परिवर्तनों पर अद्यतित रहने के लिए स्वामित्व प्रणाली और निरंतर निगरानी का उपयोग करता है, जिससे हमें सूचित सलाह प्रदान करने में सक्षम बनाता है। हम कानूनी संशोधनों से उत्पन्न आवश्यक प्रक्रियाओं और दस्तावेज़ निर्माण के लिए तेजी से अनुकूल होते हैं, जिससे हमारे ग्राहकों के कानूनी जोखिमों को कम करने में सहायता मिलती है।

हम कई कानूनों को कवर करते हैं, जिनमें शामिल हैं लेकिन सीमित नहीं हैं: कंपनी कानून, इलेक्ट्रॉनिक अधिसूचना विनियम, कंपनी कानून प्रवर्तन विनियम, कंपनी गणना विनियम, वाणिज्यिक कानून, संगठित अपराधों की सजा और अपराध आय नियंत्रण अधिनियम, वित्तीय उपकरण और विनिमय अधिनियम, वित्तीय विवरणों की शब्दावली, प्रारूप और तैयारी पर नियम, अनुचित प्रीमियम और भ्रामक प्रस्तुतियों के खिलाफ अधिनियम, पेटेंट कानून, कॉपीराइट कानून, उप-ठेका अधिनियम, उपभोक्ता अनुबंध अधिनियम, उत्पाद देयता अधिनियम, निर्दिष्ट वाणिज्यिक लेनदेन पर अधिनियम, व्हिसलब्लोअर संरक्षण अधिनियम, सिविल कोड, व्यक्तिगत जानकारी की सुरक्षा पर अधिनियम, इलेक्ट्रॉनिक अनुबंध अधिनियम, निधियों के निपटान पर अधिनियम, जमाकर्ताओं की सुरक्षा पर अधिनियम, आदि।

इसके अतिरिक्त, हम इलेक्ट्रॉनिक हस्ताक्षरों से संबंधित कानूनों, अनधिकृत पहुंच पर प्रतिबंध, निर्दिष्ट दूरसंचार सेवा प्रदाताओं द्वारा प्रेषक जानकारी का प्रकटीकरण, साइबर सुरक्षा पर बुनियादी अधिनियम, इलेक्ट्रॉनिक मेल पर विशिष्ट अधिनियम, श्रम अनुबंध अधिनियम, श्रम मानक अधिनियम, औद्योगिक सुरक्षा और स्वास्थ्य अधिनियम, न्यूनतम वेतन अधिनियम, रोजगार में पुरुषों और महिलाओं के बीच समान अवसर और उपचार को सुरक्षित करने पर अधिनियम, बाल देखभाल और परिवार देखभाल अवकाश पर अधिनियम, विकलांग व्यक्तियों के रोजगार को बढ़ावा देने पर अधिनियम, अंशकालिक श्रम अधिनियम, प्रशासनिक प्रक्रियाओं में एक विशिष्ट व्यक्ति की पहचान के लिए संख्याओं के उपयोग पर अधिनियम, आयकर अधिनियम, कॉर्पोरेट कर अधिनियम, उपभोग कर अधिनियम, स्थानीय कर अधिनियम, विदेशी मुद्रा और विदेशी व्यापार अधिनियम (विदेशी मुद्रा कानून), और निर्यात व्यापार नियंत्रण आदेश को कवर करते हैं।

विधायी निगरानी

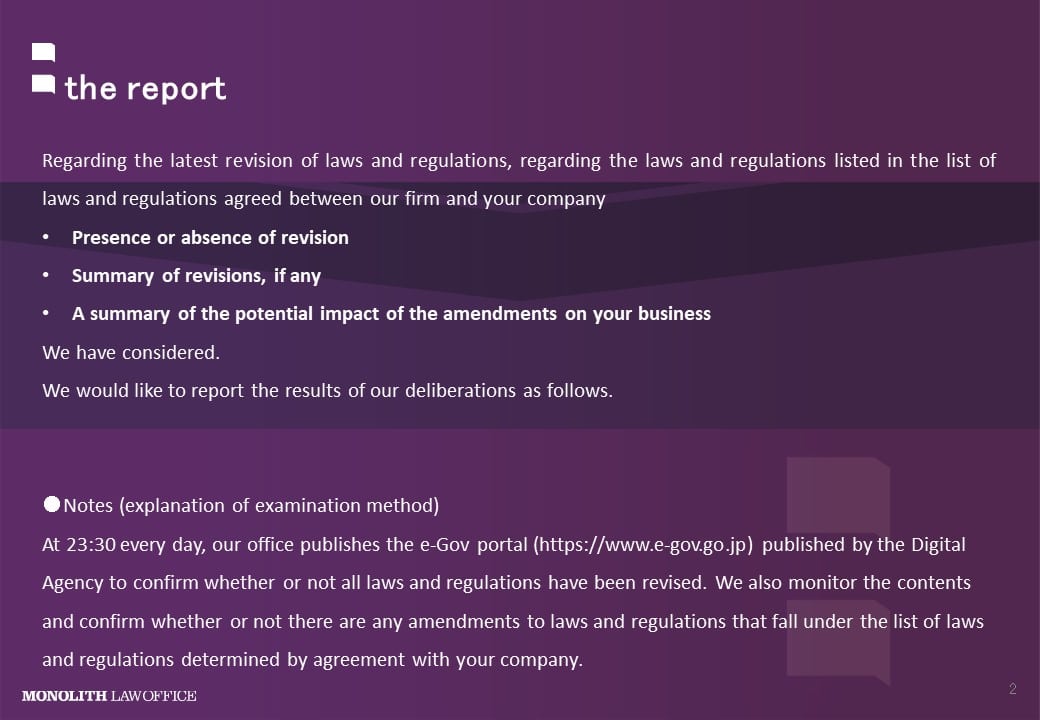

विदेशी कंपनियों को जापानी कानूनों और विनियमों में बदलावों के प्रति तेजी से और उचित प्रतिक्रिया देनी चाहिए ताकि वे जापान में अपने व्यवसाय को बढ़ाना जारी रख सकें।

सामान्य कॉर्पोरेट कानूनी सलाह जैसे अनुबंधों का मसौदा तैयार करना और समीक्षा करना, विभिन्न विनियमों का मसौदा तैयार करना और संशोधित करना के अलावा, हम जापान में अपने व्यवसाय चला रही कंपनियों के लिए कानूनी सेवाएं भी प्रदान करते हैं। इसमें जापान में कानूनों और विनियमों के संशोधन की निगरानी शामिल है, जो ग्राहक के व्यवसाय से संबंधित कानूनों और विनियमों की पूर्व-तैयार सूची में सूचीबद्ध हैं, यह निर्धारित करने के लिए कि क्या कोई संशोधन हुआ है। यदि ऐसा है, तो उन संशोधनों का सारांश, साथ ही उन संशोधनों का ग्राहक के व्यवसाय पर पड़ने वाले प्रभाव का सारांश हमारे ग्राहकों को प्रदान किया जाएगा।

कानूनी ड्यू डिलिजेंस समर्थन

कानूनी ड्यू डिलिजेंस (DD) का मतलब कानूनी दस्तावेजों को इकट्ठा करने, कानूनी मुद्दों की पहचान करने और जोखिमों का मूल्यांकन करने की प्रक्रिया से है, जो किसी कंपनी की IPO तैयारी के लिए आवश्यक हैं। यदि महत्वपूर्ण कानूनी मुद्दों की पहचान की जाती है, तो यह IPO आवेदन की वापसी या सशर्त सूचीबद्धता का कारण बन सकता है। 17 वकीलों की टीम के साथ, हमारी फर्म कानूनी मुद्दों और जोखिमों का गहन मूल्यांकन करती है, और हमारे ग्राहकों के कानूनी जोखिमों को कम करने के लिए समर्थन प्रदान करती है। इसके अतिरिक्त, हम कानूनी ड्यू डिलिजेंस के निष्कर्षों के आधार पर आवश्यक दस्तावेजों की तैयारी और संशोधन में सहायता कर सकते हैं। IPO समर्थन में कानूनी ड्यू डिलिजेंस के महत्व को पहचानते हुए, हमारी फर्म सफल सूचीबद्धता प्राप्त करने में ग्राहकों की सहायता करने के लिए समर्पित है।

IT

MONOLITH LAW OFFICE IT से संबंधित प्रौद्योगिकियों और व्यवसायों के लिए विशेष कानूनी सहायता प्रदान करने में उत्कृष्ट है। सिस्टम विकास, स्मार्टफोन ऐप्स और गेम्स, इंटरनेट विज्ञापन, ब्लॉकचेन, और AI प्रौद्योगिकियों जैसे अत्याधुनिक क्षेत्रों की गहरी समझ के साथ, हम अपने ग्राहकों की अनूठी आवश्यकताओं के लिए व्यापक कानूनी समाधान प्रदान करते हैं।

IT से संबंधित कानूनी मामलों में हमारे व्यापक विशेषज्ञता का उपयोग करते हुए, हम जापान में IPO समर्थन सेवाएं प्रदान करते हैं। हमारी गहन जानकारी और अनुभव हमें IPO प्रक्रिया की जटिलताओं को नेविगेट करने में सक्षम बनाते हैं, जिससे हमारे ग्राहकों के लिए अनुपालन सुनिश्चित होता है और सफलता को अधिकतम किया जाता है। IT उद्योग की बदलती मांगों के साथ संरेखित शीर्ष-स्तरीय कानूनी समर्थन के लिए MONOLITH LAW OFFICE पर भरोसा करें।

MONOLITH LAW MAGAZINE

शुल्क संरचना

प्रति घंटा दर

$300प्रति घंटाकुछ मामलों में, हम प्रारंभिक शुल्क और एक आकस्मिक शुल्क के साथ विवाद या मुकदमा स्वीकार करने पर विचार कर सकते हैं। अधिक जानकारी के लिए, कृपया हमसे संपर्क करने में संकोच न करें।अनुबंधों का मसौदा तैयार करना

से$500से $2,000 या अधिकमूल्य संरचना अनुबंधों के प्रकार और मात्रा के आधार पर भिन्न हो सकती है। हम प्रारंभिक अनुमान प्रदान करने में प्रसन्न हैं, इसलिए कृपया अधिक जानकारी के लिए हमसे संपर्क करें।अन्य सेवाएं

हमसे संपर्क करेंहम कंपनी गठन, अनुबंध समीक्षा, कानूनी राय, मामले की समीक्षा, या अनुसंधान पत्र सहित कई सेवाएं प्रदान करते हैं। यदि आपके पास कोई प्रश्न या चिंताएं हैं, तो कृपया हमसे संपर्क करें और हमारी जानकार टीम आपकी सहायता करने में प्रसन्न होगी।