IPO in Japan

MONOLITH LAW OFFICE is een juridisch kantoor dat gespecialiseerd is in het ondersteunen van IPO’s, met name in de IT-venturesector in Japan. We beschikken over uitgebreide ervaring en juridische kennis op het gebied van IT, waardoor we optimale oplossingen kunnen bieden die zijn afgestemd op de behoeften van onze klanten, inclusief buitenlandse bedrijven die streven naar een notering aan de Japanse Effectenbeurs. Ons kantoor zet zich in om flexibele ondersteuning te bieden die in lijn is met de vereisten van onze cliëntbedrijven, zowel binnenlandse als internationale, door gebruik te maken van onze expertise in Japanse juridische praktijken en regelgeving.

MONOLITH LAW OFFICE, een specialist in Japanse wetgeving, heeft een bewezen staat van dienst in het succesvol assisteren van talrijke IT-venturebedrijven in Japan bij hun IPO-processen. We zijn betrokken geweest bij verschillende aspecten binnen het Japanse juridische kader, waaronder de ontwikkeling van noodzakelijke contracten en interne regelgeving, het opstellen van juridische documenten, aanpassing aan Japanse juridische hervormingen en het uitvoeren van juridische due diligence in Japan. Ons kantoor is in staat om een breed scala aan essentiële taken voor IPO-ondersteuning in Japan aan te pakken. We streven ernaar om flexibele ondersteuning te bieden die voldoet aan de zakelijke behoeften van onze klanten, door een strategische aanpak te implementeren om het IPO-proces binnen de Japanse markt efficiënt te versnellen en te vergemakkelijken.

TOPICS

3 manieren voor buitenlandse bedrijven om te noteren in Japan

Buitenlandse bedrijven hebben drie primaire methoden om te noteren op de Japanse effectenmarkten.

De eerste methode houdt in dat een buitenlands bedrijf direct zijn aandelen, bekend als buitenlandse aandelen vanuit Japans perspectief, noteert op de Japanse effectenmarkt. Deze methode heeft echter enkele nadelen. Niet veel Japanse effectenbedrijven mogen deze methode hanteren, individuen die geen buitenlandse effectenrekening hebben geopend kunnen niet handelen, en margin trading is niet beschikbaar. Deze beperkingen beperken het aantal beleggers dat toegang kan krijgen tot de Japanse markt en leiden tot een lage liquiditeit van het aandeel na notering.

De tweede methode is het gebruik van een Japanese Depositary Receipt (JDR), een systeem dat in november 2007 door de Tokyo Stock Exchange is geïntroduceerd. Bij deze methode wordt een trust voor het uitgeven van certificaten van aandeel opgericht met aandelen van buitenlandse bedrijven als trustvermogen, en de rechten van de begunstigden worden genoteerd. Dit is vergelijkbaar met de American Depositary Receipt (ADR) in de VS en de Global Depositary Receipt (GDR) in Europa. JDR’s kunnen worden verhandeld door individuen zonder een buitenlandse effectenrekening en kunnen ook worden gebruikt voor margin trading, waardoor de eerder genoemde problemen worden opgelost.

De laatste methode omvat een bedrijfsinversie. Een buitenlands bedrijf richt een vennootschap op in Japan, herstructureert de Japanse vennootschap om het de ultieme moedermaatschappij van de bedrijvengroep te maken, en noteert vervolgens de Japanse vennootschap op de Japanse effectenmarkt. Aangezien de aandelen van de Japanse vennootschap genoteerd zijn, gelden de eerder genoemde beperkingen niet. Afhankelijk van de kapitaalrelatie kan deze methode echter moeilijk te gebruiken zijn vanwege de aanzienlijke belastingdruk die tijdens het proces van bedrijfsinversie wordt opgelopen.

Het beslissen welke methode te gebruiken vereist een grondige overweging door specialisten, rekening houdend met de specifieke omstandigheden van het buitenlandse bedrijf.

Zeer gespecialiseerde beursgangondersteuning voor buitenlandse bedrijven

Voor een beursgang op de Japanse ~effectenmarkten is de ondersteuning van een gespecialiseerd team essentieel voor buitenlandse bedrijven. MONOLITH Law Office biedt een multinationaal team dat uitgebreide assistentie verleent, inclusief advocaten met een bewezen staat van dienst in beursgangondersteuning, taalondersteuning en een netwerk van diverse professionals zoals gecertificeerde accountants en strategische consultants. Onze teamexpertise zorgt voor een soepele en succesvolle beursgang voor buitenlandse bedrijven die de Japanse markt willen betreden.

Rollen van IPO-ondersteunende spelers en advocatenkantoren

De voorbereiding van een IPO is een poging om te voldoen aan de strenge beoordelingsnormen van de Tokyo Stock Exchange (TSE) in Japan, en het is een cruciaal proces om de kwalificaties te verkrijgen als een beursgenoteerd bedrijf op de Japanse markt. De beoordelingsnormen bestaan uit formele normen en inhoudelijke beoordelingsnormen.

Het centrale doel van de IPO-voorbereiding in Japan is het bereiken van het niveau van een beursgenoteerd bedrijf op een breed scala van factoren zoals de samenstelling van aandeelhouders, de uitvoerende structuur, de structuur en voorwaarden van groepsbedrijven, interne controlesystemen, bedrijfsinhoud, risicobeheer, concurrentievoordelen en toekomstperspectieven voor producten en diensten, financiële overzichten (BS/PL), bedrijfsplannen en middellangetermijnmanagementplannen, transparantie van gerelateerde transacties, naleving van Japanse regelgeving, relaties met antisociale krachten, aandelenstructuur (derde-partijtoewijzing, nieuwe aandelenopties, klasse-aandelen, enz.), en tijdige openbaarmaking van bedrijfsinformatie zoals vereist in Japan.

Bij de IPO-voorbereiding binnen Japan zijn voorbereidende activiteiten nodig om de langetermijnbedrijfswaarde te verhogen en duurzame groei te bevorderen in overeenstemming met Japanse normen en regelgeving. Dit omvat bijvoorbeeld de oprichting van een interne auditafdeling om interne audits te organiseren en uit te voeren, organisatorische herstructurering om interne regelgeving te ontwerpen en juridische naleving van Japanse wetten te waarborgen, het versterken van personeel om een passend intern beheersysteem op te bouwen, en de verificatie van bedrijfsvoering.

Daarom is de IPO-voorbereiding in Japan een essentiële stap voor het vooruitzien naar de toekomst van het bedrijf en het opbouwen van gezonde groei en geloofwaardigheid op de Japanse markt. Samenwerking van verschillende specialisten, zoals hieronder vermeld, is noodzakelijk om de beursgang succesvol te maken en om de basis te leggen voor het realiseren van een langetermijnvisie binnen de context van de unieke marktomstandigheden van Japan.

Leidende Effectenbemiddelaar

De leidende effectenbemiddelaar speelt een onmisbare rol bij het naar de beurs gaan van een bedrijf. Deze bemiddelaar raakt al enkele jaren betrokken voordat een bedrijf zelfs maar overweegt om te gaan noteren en neemt de rol van hoofdonderhandelaar op zich tijdens de voorbereidingsfase en op het moment van de openbare aanbieding en verkoop. De leidende effectenbemiddelaar biedt uitgebreide ondersteuning aan de aanvragende onderneming. Tijdens de voorbereidingsfase voor de beursgang geeft het advies over het formuleren van kapitaalbeleid, bedrijfsplannen en organisatiestructuren, en biedt het ondersteuning bij het voorbereiden van aanvraagdocumenten voor de beursnotering en advies voor de beoordeling door de Tokyo Stock Exchange (TSE). Bovendien handelt het de financiële procedures af en vormt het een syndicaat van onderschrijvers op het moment van de beursgang. Het zorgt ook voor de creatie en indiening van documenten bij de TSE op het moment van de beursaanvraag.

Auditkantoor

Het auditkantoor speelt een belangrijke rol in het voorbereidingsproces van de IPO. Het is verantwoordelijk voor taken zoals verkorte beoordelingen en audits van financiële overzichten en levert auditmeningen voor documenten zoals de registratieverklaringen van effecten. Het speelt een cruciale rol in samenwerking met de leidende effectenbemiddelaar en raakt ongeveer twee jaar voor de beursgang betrokken bij de auditactiviteiten.

Juridisch Kantoor

Advocaten in juridische kantoren spelen een veelzijdige rol in de ondersteuning van IPO’s. Ze geven advies over organisatieontwerp op basis van het bedrijfsrecht, de opbouw van managementsystemen, het onderhouden van contractuele relaties, arbeidsmanagement en fiscale maatregelen. Ze handelen ook de organisatie van geschillen en juridische kwesties af voor de beursgang en raken betrokken bij geschillenbeslechting indien nodig. Daarnaast worden advocaten vaak benoemd als externe auditors in de samenstelling van de raad van bestuur.

Andere Consultants

Andere specialisten zijn ook betrokken bij de ondersteuning van IPO’s. Zo houden aandeelhoudersdiensten zich bezig met het aanmaken van aandeelhoudersregisters en de verwerking van stemrechten, en helpen drukkerijen bij het maken van IR-materialen. Deze spelers werken samen om een effectief IPO-ondersteuningssysteem op te bouwen en ondersteunen de succesvolle beursgang van het bedrijf.

Succesverhalen van de Ondersteuning Geboden door Ons Kantoor

SaaS Startup

Bij het begeleiden van SaaS-startups bij hun beursgang, is het noodzakelijk om specifieke uitdagingen aan te pakken zoals het naleven van regelgeving en beursregels, bescherming van klantinformatie, beveiligingsmaatregelen en bescherming van intellectuele eigendomsrechten voor software. Ons kantoor, met zijn gespecialiseerde juridische kennis op het gebied van IT, biedt beursgangondersteuning die deze unieke uitdagingen aanpakt.

Media Operatie

Voor bedrijven die zich bezighouden met webmedia-activiteiten en soortgelijke werkzaamheden, is het tijdens het proces van een beursgang cruciaal om juridische vraagstukken op te lossen die specifiek zijn voor intellectuele eigendomsconformiteit, omgang met advertentie-inkomsten en auteursrechtkwesties, en het waarborgen van privacybescherming. Als een advocatenkantoor met ervaring en expertise in IT- en intellectueel eigendomsrecht, bieden wij one-stop oplossingen voor diverse uitdagingen.

Ingebouwd Systeem

Het ondersteunen van de beursgang van bedrijven met geavanceerde technologie vereist het aanpakken van juridische uitdagingen die gespecialiseerde kennis vereisen, zoals het omgaan met technische patenten, het opstellen van licentieovereenkomsten en het afhandelen van aan patenten gerelateerde zaken. Daarnaast kunnen er, als het bedrijf een lange geschiedenis heeft, kwesties zijn gerelateerd aan ondernemingsrecht en de bedrijfsvoering van algemene vergaderingen van aandeelhouders. Flexibele ondersteuning afgestemd op de kenmerken en behoeften van onze cliëntbedrijven is essentieel.

met M&A Ervaring

Bedrijven die in het verleden fusies en overnames (M&A) hebben ondergaan, worden vaak geconfronteerd met complicaties op het gebied van arbeid en regelgeving, die duidelijk kunnen worden tijdens de voorbereidingsfase van de beursgang. Als een advocatenkantoor met uitgebreide ervaring in M&A-ondersteuning, biedt Monolith Law Office uitgebreide ondersteuning voor de noodzakelijke voorbereidingen die dergelijke bedrijven moeten treffen voordat ze naar de beurs gaan.

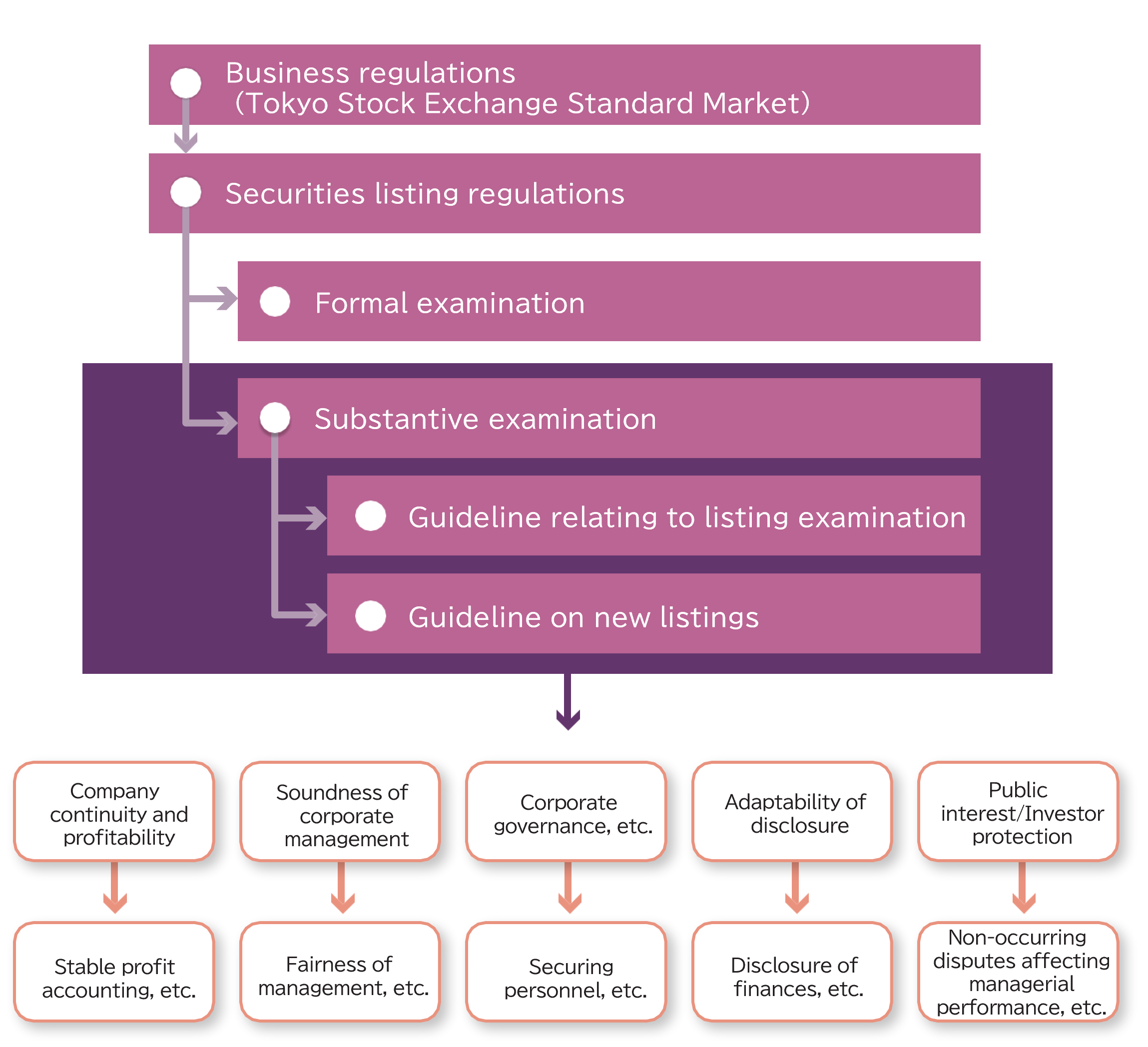

Normen voor beursgangonderzoek en naleving waarborgen

In het proces dat leidt tot een beursgang worden onderzoeken uitgevoerd door de leidende underwriting effectenfirma en de beurs. Het onderzoek door de leidende underwriting effectenfirma wordt uitgevoerd op basis van de door de Japanese Association of Securities Dealers vastgestelde regels voor het underwriten van effecten, terwijl het onderzoek van de beurs gebaseerd is op de “Japanese ~Securities Listing Regulations,” en de geschiktheid voor notering wordt bepaald. Beide worden uitgevoerd in overeenstemming met de formele en inhoudelijke onderzoeksnormen zoals bepaald in de “Japanese ~Securities Listing Regulations” van de beurs.

Het formele onderzoek omvat een kwantitatieve beoordeling, waarbij moet worden voldaan aan vereisten zoals het voldoen aan numerieke normen voor activa, winsten en het aantal aandeelhouders. Bijvoorbeeld, op de Tokyo Stock Exchange Standard Market, zijn criteria vastgesteld zoals het hebben van 400 of meer aandeelhouders, 2.000 of meer uitstaande aandelen en een totale marktkapitalisatie van uitstaande aandelen van 10 miljard yen of meer.

Aan de andere kant is het inhoudelijke onderzoek een kwalitatieve beoordeling gebaseerd op normen gerelateerd aan de continuïteit, rentabiliteit, soliditeit en gepastheid van de openbaarmaking van een bedrijf. Deze inhoudelijke onderzoeksnormen bestaan uit vijf onderdelen, en er zijn kleine verschillen afhankelijk van de markt waarop men genoteerd wil worden. Zo omvatten zowel de Prime Market als de Standard Market “de continuïteit en rentabiliteit van het bedrijf” in hun onderzoek, maar de Prime Market vereist “het hebben van een stabiele en superieure winstbasis en het continu uitoefenen van bedrijfsactiviteiten,” terwijl de Standard Market vereist “het hebben van een stabiele winstbasis en het continu uitoefenen van bedrijfsactiviteiten.” Bij het ondergaan van een onderzoek volgens deze normen is het noodzakelijk om naleving te waarborgen en de juiste ondersteuning te bieden om twijfel weg te nemen. Bijvoorbeeld, bedrijven die mogelijk wetten overtreden worden beoordeeld als niet stabiel. Hier is de expertise en ondersteuning van advocaten onmisbaar.

Rollen van Advocaten bij IPO-ondersteuning

Bij het ondersteunen van een Initial Public Offering (IPO) hebben advocatenkantoren veelzijdige rollen te vervullen.

Allereerst moeten zij bevestigen of het bedrijfsmodel van het bedrijf dat naar een beursgang streeft, voldoet aan de administratieve regelgeving en gerelateerde wetten, en passende maatregelen nemen als er zorgen zijn over overtredingen. Afstemming met de toezichthoudende autoriteiten van de industrie, administratieve instellingen en zelfregulerende organisaties is ook essentieel. Hiervoor is het noodzakelijk om snel te reageren op wijzigingen in relevante wetten en richtlijnen en passende maatregelen te nemen.

Voor een IPO worden diverse juridische documenten opgesteld, en van advocatenkantoren wordt ook verwacht dat zij de gepastheid van deze documenten verifiëren. Als er regelgevingen zijn die nog niet volledig ontwikkeld zijn, zullen zij betrokken zijn bij het formuleren ervan. Ook is het noodzakelijk om de kapitaalstructuur van het bedrijf zelf en die van de gelieerde bedrijven te onderzoeken en te verifiëren.

Verder moet het advocatenkantoor de contractuele relaties met zakelijke partners en de eigendomsrechten van het bedrijf zelf (zoals krediet-schuldrelaties en intellectuele eigendomsrechten) controleren. Het opbouwen en bedienen van een intern controlesysteem, het creëren van diverse regels en het waarborgen van naleving zijn ook rollen van het advocatenkantoor. Daarnaast moet het advocatenkantoor, wanneer geschillen of problemen ontstaan of schandalen aan het licht komen, snel reageren door feiten te onderzoeken, kwesties te analyseren, verantwoordelijkheid na te streven en maatregelen te formuleren om herhaling te voorkomen.

Op deze manier bieden advocatenkantoren uitgebreide ondersteuning vanuit juridisch oogpunt bij IPO-assistentie. Zij waarborgen de legaliteit en transparantie van de onderneming en werken samen om een soepele beursgang te bereiken.

Interne Controles

Ons kantoor, MONOLITH LAW OFFICE, heeft in veel gevallen van beursgangondersteuning de zaken behandeld die gerelateerd zijn aan interne controles. We beschikken over ervaring en expertise op een breed scala van gebieden, waaronder het ontwerpen en evalueren van interne controles, risicobeoordeling, procesverbetering en het uitvoeren van audits.

Regelgeving

Tijdens de voorbereiding op een beursnotering is het noodzakelijk om diverse regelgevingen te creëren die de details van de bedrijfsactiviteiten beïnvloeden. Dit omvat niet alleen bepalingen zoals statuten, reglementen van de raad van bestuur en werkregels, maar ook regelgevingen voor organisatiebeheer, taakverdeling, bevoegdheden, zegelbeheer en reiskostenregelingen.

Juridische Adviesbrieven

Onder de diverse criteria voor beursnoteringsexamens is er een item genaamd “Continuïteit en Rentabiliteit van de Onderneming.” In sommige gevallen is een juridische adviesbrief van een advocaat vereist om te bevestigen dat er geen risico bestaat met betrekking tot de voortzetting van de huidige bedrijfsactiviteiten na de beursgang, zoals de noodzaak van vergunningen en goedkeuringen voor de activiteiten die het bedrijf uitvoert.

Belasting en Arbeid

Het is essentieel om ervoor te zorgen dat belasting- en arbeidszaken op de juiste manier worden beheerd en dat er geen mogelijkheid is voor het ontstaan van geschillen of zogenaamde “verborgen verplichtingen.” Naast het vaststellen van regelgevingen is het noodzakelijk om wat bekend staat als arbeidsrechtelijke due diligence uit te voeren en te reageren als er onverwacht problemen optreden.

Opstellen en beoordelen van contracten

Tijdens de voorbereiding van een beursgang (IPO) is het gebruikelijk om eerder uitgevoerde contracten te herzien.

MONOLITH LAW OFFICE treedt op als juridisch adviseur voor Japanse IT- en startupbedrijven in verband met verschillende soorten contracten, waaronder outsourcingcontracten gerelateerd aan hun uitbestede werkzaamheden, gebruiks- en agentuurovereenkomsten gerelateerd aan hun producten, investeringsovereenkomsten en aandeelhoudersovereenkomsten als contracten gerelateerd aan het eigen vermogen, en arbeidsovereenkomsten als contracten gerelateerd aan de onderneming.

Naleving van de nieuwste juridische wijzigingen voor IPO-voorbereiding waarborgen

Een snelle en passende reactie op juridische herzieningen is cruciaal bij de voorbereiding op een beursgang (IPO). MONOLITH LAW OFFICE maakt gebruik van eigen systemen en voortdurende monitoring om op de hoogte te blijven van de laatste informatie en regelgevende wijzigingen met betrekking tot talrijke wetten, waardoor we goed onderbouwd advies kunnen bieden. We passen ons snel aan de noodzakelijke procedures en het opstellen van documenten aan als gevolg van juridische herzieningen, en bieden ondersteuning om de juridische risico’s van onze cliënten tot een minimum te beperken.

We behandelen een breed scala aan wetten, waaronder, maar niet beperkt tot: de Japanse ~Vennootschapswet, ~Regelgeving voor Elektronische Kennisgevingen, ~Uitvoeringsregelgeving van de Vennootschapswet, ~Regelgeving voor Bedrijfsberekeningen, ~Handelswet, ~Wet op de Bestraffing van Georganiseerde Misdaad en de Controle op Misdaadopbrengsten, ~Wet op Financiële Instrumenten en Beurzen, ~Regels voor Terminologie, Formaat en Opstelling van Financiële Overzichten, ~Wet tegen Onrechtvaardige Premies en Misleidende Representaties, ~Octrooiwet, ~Auteursrechtwet, ~Wet op Onderaanneming, ~Wet op Consumentencontracten, ~Productaansprakelijkheidswet, ~Wet op Bepaalde Commerciële Transacties, ~Klokkenluidersbeschermingswet, ~Burgerlijk Wetboek, ~Wet op de Bescherming van Persoonsgegevens, ~Wet op Elektronische Contracten, ~Wet op de Afwikkeling van Fondsen, ~Wet op de Bescherming van Deposanten, enz.

Daarnaast behandelen we wetten gerelateerd aan elektronische handtekeningen, verboden op ongeautoriseerde toegang, bekendmaking van verzenderinformatie door bepaalde telecommunicatiedienstaanbieders, ~Basiswet op Cyberveiligheid, ~Specifieke Wet op Elektronische Post, ~Arbeidsovereenkomstenwet, ~Arbeidsnormenwet, ~Wet op Industriële Veiligheid en Gezondheid, ~Minimumloonwet, ~Wet op het Verzekeren van Gelijke Kansen en Behandeling van Mannen en Vrouwen in Werkgelegenheid, ~Wet op Kinderopvang en Zorgverlof, ~Wet op de Bevordering van de Werkgelegenheid van Personen met een Handicap, ~Deeltijdarbeidswet, ~Wet op het Gebruik van Nummers om een Specifiek Individu te Identificeren in Administratieve Procedures, ~Inkomstenbelastingwet, ~Vennootschapsbelastingwet, ~Consumptiebelastingwet, ~Lokale Belastingwet, ~Wet op de Buitenlandse Handel en Buitenlandse Handelsverkeer (Buitenlandse Wisselwet), en de ~Export Handelscontrole Order.

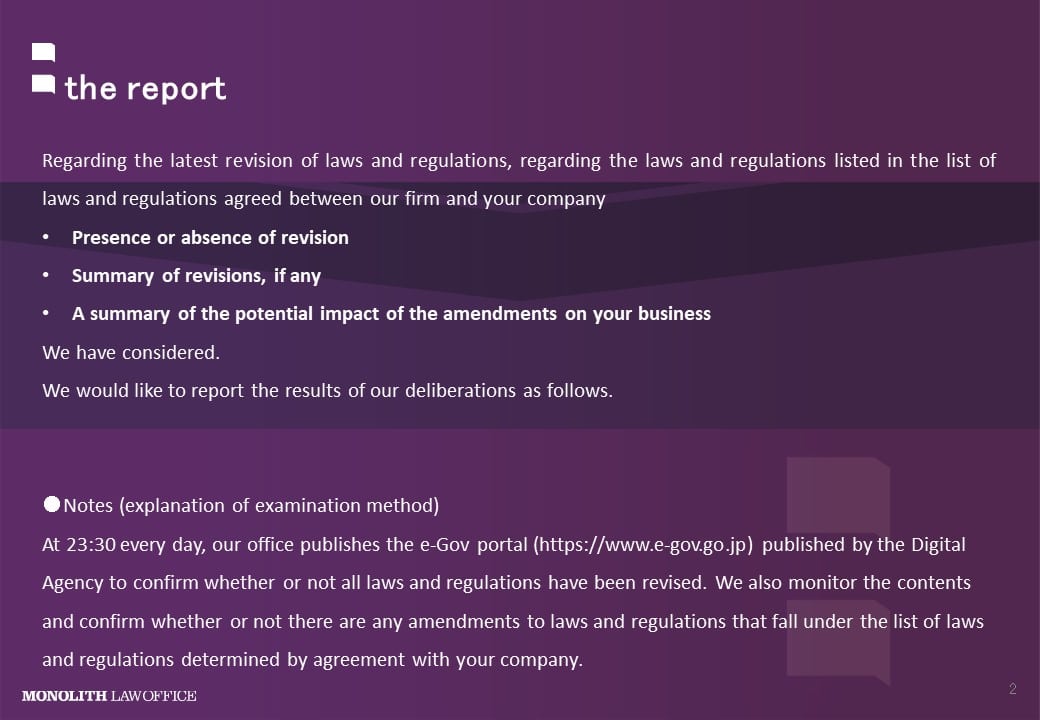

Wetgevingsmonitoring

Buitenlandse bedrijven moeten snel en adequaat reageren op wijzigingen in Japanse wet- en regelgeving om hun bedrijf in Japan te kunnen blijven laten groeien.

Naast algemeen juridisch bedrijfsadvies zoals het opstellen en beoordelen van contracten, en het opstellen en herzien van diverse reglementen, bieden wij ook juridische diensten aan voor bedrijven die in Japan actief zijn. Dit omvat het monitoren van wijzigingen in wet- en regelgeving in Japan, die zijn opgenomen in een vooraf opgestelde lijst van voor de klant relevante wetten en regels, om te bepalen of er wijzigingen zijn geweest. Indien dit het geval is, wordt een samenvatting van deze wijzigingen en een samenvatting van de impact die de wijzigingen kunnen hebben op de bedrijfsvoering van de klant aan onze cliënten verstrekt.

Ondersteuning bij juridische due diligence

Juridische Due Diligence (DD) verwijst naar het proces van het verzamelen van juridische documenten, het identificeren van juridische kwesties en het evalueren van risico’s, die essentieel zijn voor de voorbereiding van de beursgang (IPO) van een bedrijf. Als er significante juridische problemen worden geïdentificeerd, kan dit leiden tot het intrekken van de IPO-aanvraag of een voorwaardelijke notering. Met een team van 17 advocaten voert ons kantoor, MONOLITH LAW OFFICE, grondige beoordelingen van juridische kwesties en risico-evaluaties uit, waarbij we ondersteuning bieden om de juridische risico’s van onze cliënten te minimaliseren. Daarnaast kunnen we assisteren bij de voorbereiding en wijziging van de benodigde documenten op basis van de bevindingen van de juridische due diligence. Ons kantoor, dat het belang van juridische due diligence bij IPO-ondersteuning erkent, is toegewijd om cliënten te helpen bij het realiseren van een succesvolle beursgang.

IT

MONOLITH LAW OFFICE blinkt uit in het bieden van gespecialiseerde juridische hulp voor een breed scala aan IT-gerelateerde technologieën en bedrijven. Met een diepgaand begrip van vooruitstrevende gebieden zoals systeemontwikkeling, smartphone-apps en -games, internetreclame, blockchain en AI-technologieën, bieden we uitgebreide juridische oplossingen die zijn afgestemd op de unieke behoeften van onze cliënten.

Met onze uitgebreide expertise in IT-gerelateerde juridische kwesties bieden we ondersteuning bij beursintroducties (IPO’s) in Japan. Onze diepgaande kennis en ervaring stellen ons in staat de complexiteit van het IPO-proces te navigeren, naleving te waarborgen en succes voor onze cliënten te maximaliseren. Vertrouw op Monolith Law Offices voor eersteklas juridische ondersteuning die in lijn is met de evoluerende eisen van de IT-industrie.

MONOLITH LAW MAGAZINE

Tariefstructuur

Uurtarief

$300 per uurIn bepaalde gevallen kunnen we overwegen om een geschil of rechtszaak te accepteren met een aanvangsvergoeding en een resultaatafhankelijke vergoeding. Voor meer details kunt u gerust contact met ons opnemen.Opstellen van Contracten

vanaf$500 tot $2.000 of meerDe prijsstructuur kan variëren afhankelijk van het type en de hoeveelheid contracten. Wij bieden graag een voorlopige schatting op aanvraag, dus nodigen wij u uit om contact met ons op te nemen voor verdere details.Overige Diensten

Neem Contact OpWij bieden een breed scala aan diensten, waaronder bedrijfsoprichting, contractbeoordeling, juridische adviezen, casusanalyse of onderzoeksrapporten. Mocht u vragen of zorgen hebben, dan nodigen wij u van harte uit om contact met ons op te nemen en ons deskundige team staat klaar om u te helpen.