IPO no Japão

A MONOLITH LAW OFFICE é uma firma jurídica especializada em oferecer apoio para IPOs, particularmente no setor de empresas de TI no Japão. Possuímos vasta experiência e conhecimento legal na área de TI, o que nos permite oferecer soluções ótimas e personalizadas às necessidades dos nossos clientes, incluindo empresas estrangeiras que visam a listagem na Bolsa de Valores do Japão. Nosso escritório está empenhado em fornecer um suporte flexível que esteja alinhado com os requisitos das empresas clientes, tanto nacionais quanto internacionais, utilizando nossa especialização nas práticas e regulamentações legais japonesas.

A MONOLITH LAW OFFICE, especialista em direito japonês, tem um histórico comprovado de auxiliar com sucesso inúmeras empresas de TI no Japão em seus processos de IPO. Estivemos envolvidos em diversos aspectos dentro do quadro legal japonês, incluindo o desenvolvimento de contratos e regulamentos internos necessários, criação de documentos legais, adaptação às reformas legais japonesas e realização de due diligence legal no Japão. Nosso escritório é capaz de abordar uma ampla gama de tarefas essenciais para o suporte de IPO no Japão. Nos esforçamos para fornecer um suporte flexível que atenda às necessidades comerciais dos nossos clientes, implementando uma abordagem estratégica para acelerar e facilitar o processo de IPO de forma eficiente no mercado japonês.

TÓPICOS

3 Maneiras para Empresas Estrangeiras se Listarem no Japão

Empresas estrangeiras têm três métodos principais para se listarem nos mercados de valores mobiliários japoneses.

O primeiro método envolve uma empresa estrangeira listando diretamente suas ações, conhecidas como ações estrangeiras do ponto de vista japonês, no mercado de valores mobiliários japonês. No entanto, este método tem algumas desvantagens. Não muitas empresas de valores mobiliários japonesas estão autorizadas a lidar com este método, indivíduos que não abriram uma conta de negociação de valores mobiliários estrangeiros não podem negociar, e a negociação com margem não está disponível. Estas limitações restringem o número de investidores que podem acessar o mercado japonês e levam à baixa liquidez da ação após a listagem.

O segundo método é usar um Japanese Depositary Receipt (JDR), um sistema introduzido pela Bolsa de Valores de Tóquio em novembro de 2007 (Heisei 19). Neste método, um trust de emissão de certificados de benefício é estabelecido com ações de empresas estrangeiras como ativos do trust, e os direitos de benefício são listados. Isso é comparável ao American Depositary Receipt (ADR) nos EUA e ao Global Depositary Receipt (GDR) na Europa. Os JDRs podem ser negociados por indivíduos sem uma conta de negociação de valores mobiliários estrangeiros e também podem ser usados para negociação com margem, resolvendo assim as questões mencionadas anteriormente.

O método final envolve a inversão corporativa. Uma empresa estrangeira estabelece uma corporação no Japão, reorganiza a corporação japonesa para torná-la a empresa-mãe final do grupo corporativo e, em seguida, lista a corporação japonesa no mercado de valores mobiliários japonês. Uma vez que as ações da corporação japonesa são listadas, as restrições mencionadas anteriormente não se aplicam. No entanto, dependendo da relação de capital, este método pode ser difícil de usar devido ao significativo ônus fiscal incorrido durante o processo de inversão corporativa.

Decidir qual método usar requer uma consideração cuidadosa por especialistas, levando em conta as circunstâncias específicas da empresa estrangeira.

Suporte Especializado para Listagem de Empresas Estrangeiras

A listagem nos mercados de valores mobiliários japoneses requer o apoio de uma equipe altamente especializada para empresas estrangeiras. A MONOLITH LAW OFFICE oferece uma equipe multinacional que presta assistência abrangente, incluindo advogados com um histórico comprovado em apoio à listagem, suporte linguístico e uma rede de diversos profissionais, como contadores públicos certificados e consultores estratégicos. A expertise da nossa equipe garante um processo de listagem tranquilo e bem-sucedido para empresas estrangeiras que buscam entrar no mercado japonês.

Papéis dos Agentes de Suporte de IPO e das Sociedades de Advogados

A preparação para uma Oferta Pública Inicial (IPO) é um esforço para atender aos rigorosos padrões de exame da Bolsa de Valores de Tóquio (TSE) no Japão, e é um processo crucial para obter qualificações como uma empresa listada no mercado japonês. Os padrões de exame consistem em padrões formais e padrões de exame substantivo.

O objetivo central da preparação para um IPO no Japão é alcançar o nível de uma empresa listada em uma ampla gama de fatores, como composição acionária, estrutura executiva, estrutura e condições das empresas do grupo, sistemas de controle interno, conteúdo do negócio, gestão de riscos, vantagens competitivas e perspectivas futuras para produtos e serviços, demonstrações financeiras (BS/PL), planos de negócios e planos de gestão de médio prazo, transparência de transações relacionadas, conformidade com as regulamentações japonesas, relações com forças antissociais, estrutura de ações (alocação a terceiros, novas opções de ações, ações de classe, etc.) e divulgação oportuna de informações corporativas conforme exigido no Japão.

Na preparação para um IPO dentro do Japão, são necessárias atividades preparatórias para aumentar o valor corporativo a longo prazo e promover o crescimento sustentável de acordo com os padrões e regulamentos japoneses. Por exemplo, isso inclui a criação de uma sala de auditoria interna para organizar e implementar auditorias internas, reestruturação organizacional para projetar regulamentos internos e garantir a conformidade legal com as leis japonesas, o fortalecimento da equipe para construir um sistema de gestão interna apropriado e a verificação das operações.

Assim, a preparação para um IPO no Japão é um passo essencial para visualizar o futuro da empresa e construir um crescimento saudável e credibilidade no mercado japonês. A cooperação de vários especialistas, conforme listado abaixo, é necessária para tornar a listagem bem-sucedida e para estabelecer a base para a realização de uma visão de longo prazo dentro do contexto das condições únicas do mercado japonês.

Empresa Líder de Underwriting de Valores Mobiliários

A empresa líder de underwriting de valores mobiliários desempenha um papel indispensável no processo de listagem. Ela se envolve vários anos antes de uma empresa começar a considerar a listagem e assume o papel de underwriter líder durante a fase de preparação e no momento da oferta pública e venda. A empresa líder de underwriting de valores mobiliários oferece um amplo suporte à empresa candidata à listagem. Durante a fase de preparação para a listagem, ela fornece aconselhamento na formulação de políticas de capital, planos de negócios e estruturas organizacionais, e oferece apoio na preparação dos documentos de candidatura à listagem e aconselhamento para a análise pela Bolsa de Valores de Tóquio (TSE). Além disso, ela lida com procedimentos financeiros e a formação de um grupo sindicato de subscrição no momento da listagem. Também cuida da criação e submissão de documentos à TSE no momento da candidatura à listagem.

Firma de Auditoria

A firma de auditoria desempenha um papel significativo no processo de preparação para a Oferta Pública Inicial (IPO). É responsável por tarefas como revisões curtas e auditorias de demonstrações financeiras, e fornece opiniões de auditoria para documentos como declarações de registro de valores mobiliários. Ela desempenha um papel vital em conjunto com a empresa líder de underwriting de valores mobiliários e envolve-se em atividades de auditoria aproximadamente dois anos antes da listagem.

Escritório de Advocacia

Os advogados em escritórios de advocacia desempenham um papel abrangente no apoio ao IPO. Eles fornecem aconselhamento sobre o desenho organizacional com base na lei das sociedades, a construção de sistemas de controle de gestão, a manutenção de relações contratuais, a gestão de trabalho e as medidas fiscais. Eles também tratam da organização de litígios e questões de disputas antes da listagem e envolvem-se na resolução de disputas conforme necessário. Além disso, há muitos casos em que os advogados são nomeados como auditores externos na composição do conselho de administração.

Outros Consultores

Outros especialistas também estão envolvidos no apoio ao IPO. Por exemplo, agências de serviços aos acionistas tratam da criação de registros de acionistas e do processamento de direitos de voto, e empresas de impressão auxiliam e fornecem na criação de materiais de Relações com Investidores (IR). Esses atores colaboram para construir um sistema eficaz de apoio ao IPO e apoiar a listagem bem-sucedida da empresa.

Histórias de Sucesso do Apoio Fornecido pelo Nosso Escritório

Startup de SaaS

Ao auxiliar startups de SaaS em seus IPOs, é necessário abordar desafios específicos como a conformidade com regulamentos e regras da bolsa de valores, proteção da privacidade das informações dos clientes, medidas de segurança e proteção dos direitos de propriedade intelectual do software. Nossa firma, com seu conhecimento jurídico especializado na área de IT, fornece suporte para IPO que enfrenta esses desafios únicos.

Operação de Mídia

Para empresas envolvidas em operações de mídia web e atividades similares, resolver questões legais específicas relacionadas à conformidade de propriedade intelectual, gestão de receitas publicitárias e assuntos de direitos autorais, e assegurar a proteção da privacidade são cruciais durante o processo de IPO. Como uma firma de advocacia com experiência e especialização em direito de IT e propriedade intelectual, oferecemos soluções completas para diversos desafios.

Sistema Embarcado

Apoiar o IPO de empresas com tecnologia avançada requer abordar desafios legais que exigem conhecimento especializado, como o manejo de patentes técnicas, estabelecimento de acordos de licenciamento e lidar com assuntos relacionados a patentes. Além disso, se a empresa tem uma longa história, podem surgir questões relacionadas ao direito societário e à operação de assembleias gerais de acionistas. Um suporte flexível, adaptado às características e necessidades de nossas empresas clientes, é essencial.

com Experiência em M&A

Empresas que passaram por fusões e aquisições (M&A) no passado muitas vezes enfrentam complicações em trabalho e regulamentações, que podem se tornar aparentes durante a fase de preparação para o IPO. Como uma firma de advocacia com vasta experiência em suporte a M&A, a MONOLITH LAW OFFICE oferece suporte abrangente para os preparativos necessários que tais empresas devem realizar antes de abrir o capital.

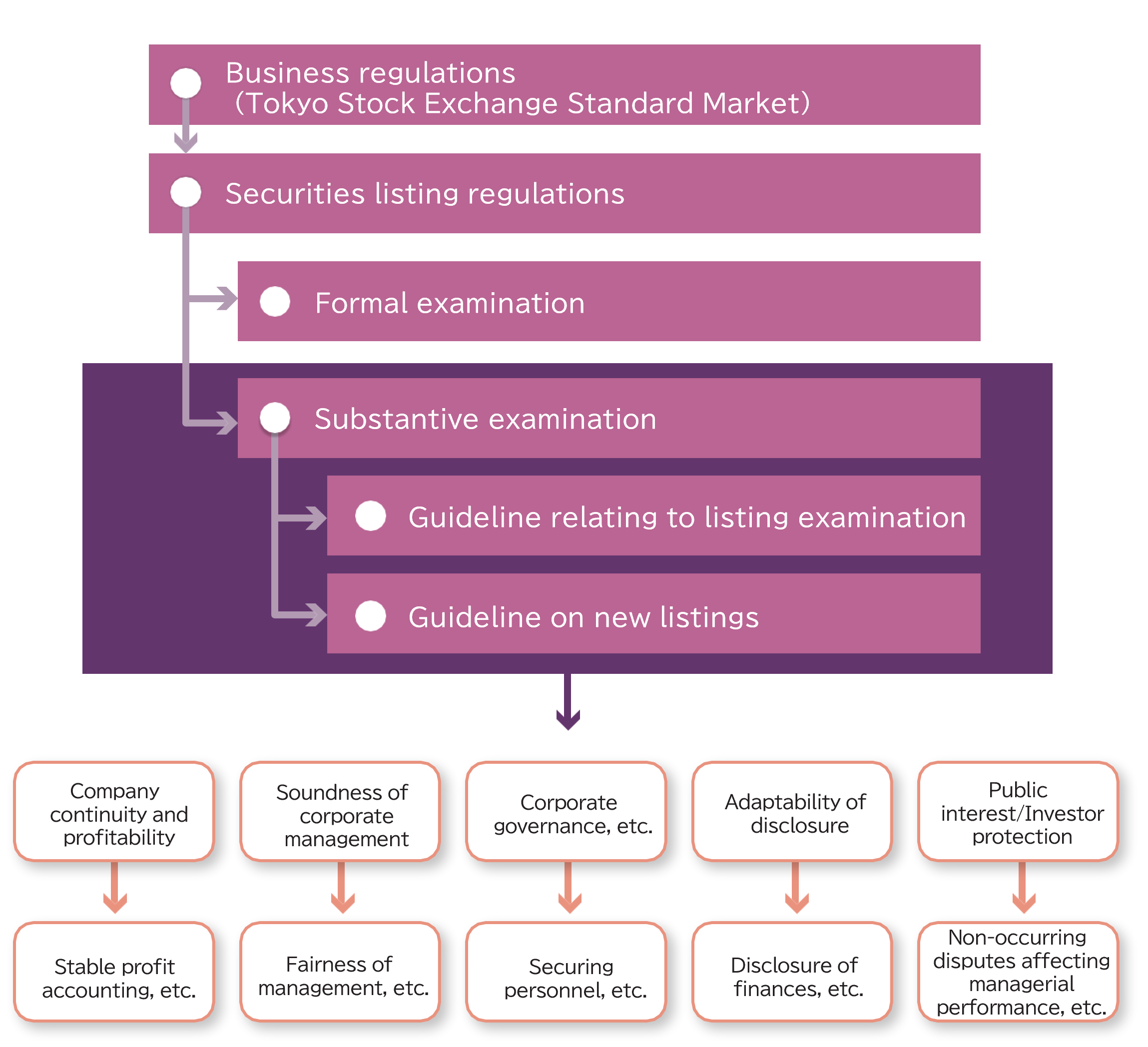

Padrões de Exame de Listagem e Garantia de Conformidade

No processo que leva à listagem, são realizados exames pela empresa líder de subscrição de valores mobiliários e pela bolsa de valores. O exame pela empresa de subscrição é realizado com base nas regras de subscrição de valores mobiliários estabelecidas pela Associação de Corretores de Valores Mobiliários do Japão, enquanto o exame da bolsa é baseado no “Regulamento de Listagem de Valores Mobiliários” japonês, e a elegibilidade para listagem é determinada. Ambos são realizados de acordo com os padrões de exame formais e substantivos estipulados no “Regulamento de Listagem de Valores Mobiliários” da bolsa.

O exame formal envolve uma avaliação quantitativa, onde requisitos como atender a padrões numéricos para ativos, lucros e número de acionistas devem ser cumpridos. Por exemplo, no Mercado Padrão da Bolsa de Valores de Tóquio, são estabelecidos critérios como ter 400 ou mais acionistas, 2.000 ou mais unidades de ações em circulação e uma capitalização de mercado total de ações em circulação de 10 bilhões de ienes ou mais.

Por outro lado, o exame substantivo é uma avaliação qualitativa com base em padrões relacionados à continuidade, lucratividade, solidez e adequação da divulgação da empresa. Esses padrões de exame substantivo consistem em cinco itens, e há pequenas diferenças dependendo do mercado onde se deseja a listagem. Por exemplo, tanto o Mercado Prime quanto o Mercado Padrão incluem “continuidade e lucratividade da empresa” em seu exame, mas o Mercado Prime exige “ter uma base de lucro estável e superior e conduzir negócios de forma contínua”, enquanto o Mercado Padrão exige “ter uma base de lucro estável e conduzir negócios continuamente”. Ao passar por um exame de acordo com esses padrões, é necessário garantir a conformidade e o apoio adequado para eliminar dúvidas. Por exemplo, negócios que podem violar leis são julgados como faltando estabilidade. Aqui, a expertise e o apoio fornecidos por advogados são indispensáveis.

Papéis dos Advogados no Suporte ao IPO

Ao apoiar uma Oferta Pública Inicial (IPO), as sociedades de advogados desempenham papéis multifacetados.

Em primeiro lugar, devem confirmar se o modelo de negócio da empresa que visa a listagem está em conformidade com regulamentos administrativos e leis relacionadas, tomando as ações apropriadas se houver preocupações de violações. A coordenação com as autoridades supervisoras da indústria, instituições administrativas e organizações autorreguladoras também é essencial. Para isso, é necessário responder rapidamente a emendas em leis e diretrizes relevantes e tomar as medidas apropriadas.

Vários documentos legais são preparados para um IPO, e as sociedades de advogados também são obrigadas a verificar a adequação desses documentos. Se houver regulamentos que ainda não estão totalmente desenvolvidos, eles estarão envolvidos na formulação dos mesmos. A análise e verificação da estrutura de capital da própria empresa e de suas empresas afiliadas também são necessárias.

Além disso, a sociedade de advogados deve verificar as relações contratuais com parceiros de negócios e os direitos de propriedade detidos pela própria empresa (como relações de crédito-dívida e direitos de propriedade intelectual). Construir e operar um sistema de controle interno, criar várias regras e garantir a conformidade também são papéis da sociedade de advogados. Adicionalmente, quando surgem disputas ou problemas ou escândalos são descobertos, a sociedade de advogados deve responder prontamente investigando fatos, analisando questões, buscando responsabilidades e formulando medidas para prevenir a recorrência.

Dessa forma, as sociedades de advogados fornecem um amplo suporte do ponto de vista legal na assistência ao IPO. Elas garantem a legalidade e transparência do negócio e cooperam para alcançar uma listagem tranquila.

Controlos Internos

A MONOLITH LAW OFFICE tem tratado de assuntos relacionados com controlos internos em muitos casos de apoio a IPOs. Possuímos experiência e especialização numa vasta gama de áreas, incluindo o desenho e avaliação de controlos internos, avaliação de riscos, melhoria de processos e execução de auditorias.

Regulamentos

Durante a preparação para a entrada em bolsa, é necessário criar diversos regulamentos que afetam os detalhes das atividades corporativas. Isso inclui não apenas disposições como estatutos sociais, regulamentos do conselho de administração e regras de trabalho, mas também regulamentos de gestão organizacional, regulamentos de segregação de funções, regulamentos de autoridade profissional, regulamentos de gestão de selos (etc.) e regulamentos de despesas de viagem.

Cartas de Opinião Jurídica

Entre os diversos critérios de exame de listagem, existe um item denominado “Continuidade e Rentabilidade da Empresa”. Em alguns casos, é necessária uma carta de opinião jurídica por parte de um advogado para confirmar que não há risco em relação à continuação do negócio em curso após a listagem, como a necessidade de licenças e aprovações para o negócio que a empresa opera.

Impostos e Trabalho

É essencial garantir que os assuntos fiscais e laborais sejam geridos adequadamente e que não haja possibilidade de surgirem disputas ou o chamado “passivo oculto”. Junto com o estabelecimento de regulamentos, é necessário realizar o que se conhece por due diligence laboral e responder se algum problema ocorrer inesperadamente.

Elaboração e Revisão de Contratos

Durante a preparação para um IPO, é comum a necessidade de revisar contratos previamente executados.

A MONOLITH LAW OFFICE atua como consultora jurídica para empresas japonesas de IT e startups em relação a diversos tipos de contratos, incluindo contratos de terceirização relacionados às suas operações terceirizadas, contratos de utilização e agência relacionados aos seus produtos, contratos de investimento e acordos de acionistas como contratos relacionados ao patrimônio, e contratos de trabalho como contratos relacionados à empresa.

Garantindo a Conformidade com as Últimas Revisões Legais para Preparação de IPO

Uma resposta rápida e adequada às revisões legais é crucial na preparação para um IPO. A MONOLITH LAW OFFICE utiliza sistemas próprios e monitoramento contínuo para se manter atualizada sobre as últimas informações e mudanças regulatórias relacionadas a inúmeras leis, o que nos permite fornecer aconselhamento informado. Adaptamo-nos prontamente aos procedimentos necessários e à criação de documentos decorrentes de revisões legais, oferecendo suporte para minimizar os riscos legais dos nossos clientes.

Cobrimos uma vasta gama de leis, incluindo, mas não se limitando a: Lei das Sociedades, Regulamentos de Notificação Eletrônica, Regulamentos de Execução da Lei das Sociedades, Regulamentos de Cálculo das Sociedades, Lei Comercial, Lei de Punição de Crimes Organizados e Controle de Lucros de Crimes, Lei de Instrumentos Financeiros e Câmbio, Regras sobre Terminologia, Formato e Preparação de Demonstrações Financeiras, Lei contra Prêmios Injustificáveis e Representações Enganosas, Lei de Patentes, Lei de Direitos Autorais, Lei de Subcontratação, Lei de Contratos de Consumo, Lei de Responsabilidade do Produto, Lei sobre Transações Comerciais Específicas, Lei de Proteção ao Denunciante, Código Civil, Lei de Proteção de Informações Pessoais, Lei de Contratos Eletrônicos, Lei de Liquidação de Fundos, Lei de Proteção de Depositantes, etc.

Adicionalmente, cobrimos leis relacionadas a assinaturas eletrônicas, proibições de acesso não autorizado, divulgação de informações do remetente por provedores de serviços de telecomunicações especificados, Lei Básica de Cibersegurança, Lei Específica sobre Correio Eletrônico, Lei de Contrato de Trabalho, Lei de Normas Laborais, Lei de Segurança e Saúde Industrial, Lei do Salário Mínimo, Lei de Garantia de Oportunidades e Tratamento Igualitário entre Homens e Mulheres no Emprego, Lei de Licença para Cuidados de Filhos e Assistência Familiar, Lei de Promoção de Emprego de Pessoas com Deficiência, Lei de Trabalho a Tempo Parcial, Lei sobre o Uso de Números para Identificar um Indivíduo Específico em Procedimentos Administrativos, Lei do Imposto de Renda, Lei do Imposto de Sociedades, Lei do Imposto sobre o Consumo, Lei de Imposto Local, Lei de Câmbio e Comércio Exterior (Lei de Câmbio), e Ordem de Controle de Comércio de Exportação.

Monitoramento da Legislação

As empresas estrangeiras devem responder de forma rápida e adequada às mudanças nas leis e regulamentos japoneses para continuar a expandir seus negócios no Japão.

Além de aconselhamento jurídico corporativo geral, como a elaboração e revisão de contratos e a redação e revisão de diversos regulamentos, também prestamos serviços jurídicos para empresas que operam no Japão. Isso inclui o monitoramento da revisão de leis e regulamentos no Japão, que estão listados em uma lista pré-preparada de leis e regulamentos relevantes para o negócio do cliente, para determinar se houve alguma revisão. Se sim, um resumo dessas revisões, bem como um resumo do impacto que as revisões podem ter no negócio do cliente, será fornecido aos nossos clientes.

Suporte de Due Diligence Legal

A Due Diligence Legal (DD) refere-se ao processo de coleta de documentos legais, identificação de questões jurídicas e avaliação de riscos, essenciais para a preparação do IPO de uma empresa. Se forem identificadas questões legais significativas, isso pode levar à retirada do pedido de IPO ou à listagem condicional. Com uma equipe de 17 advogados, a MONOLITH LAW OFFICE realiza avaliações minuciosas das questões legais e avaliações de risco, fornecendo apoio para minimizar os riscos legais dos nossos clientes. Além disso, podemos auxiliar na preparação e modificação dos documentos necessários com base nas descobertas da due diligence legal. Reconhecendo a importância da due diligence legal no apoio ao IPO, nossa firma dedica-se a assistir os clientes para alcançar uma listagem bem-sucedida.

TI

A MONOLITH LAW OFFICE destaca-se na prestação de assistência jurídica especializada para uma vasta gama de tecnologias e negócios relacionados com IT. Com um profundo entendimento de campos de ponta como desenvolvimento de sistemas, aplicativos e jogos para smartphones, publicidade na Internet, blockchain e tecnologias de AI, oferecemos soluções jurídicas abrangentes e adaptadas às necessidades únicas dos nossos clientes.

Com base na nossa vasta experiência em assuntos jurídicos relacionados com IT, prestamos serviços de apoio a IPOs no Japão. O nosso conhecimento profundo e experiência permitem-nos navegar a complexidade do processo de IPO, assegurando a conformidade e maximizando o sucesso para os nossos clientes. Confie na MONOLITH LAW OFFICE para um apoio jurídico de primeira qualidade que está em sintonia com as exigências em evolução da indústria de IT.

MONOLITH LAW MAGAZINE

Estrutura de

Honorários

Taxa por Hora

$300 por horaEm certos casos, podemos considerar aceitar uma disputa ou processo com uma taxa inicial e uma taxa de contingência. Para mais detalhes, não hesite em contactar-nos.Elaboração de Contratos

a partir de$500 até $2,000 ou maisA estrutura de preços pode variar conforme o tipo e a quantidade de contratos. Temos o prazer de oferecer uma estimativa preliminar mediante consulta, incentivando-o a entrar em contato conosco para mais detalhes.Outros Serviços

Contacte-nosOferecemos uma vasta gama de serviços, incluindo constituição de empresas, revisão de contratos, parecer jurídico, revisão de casos ou carta de pesquisa. Se tiver alguma dúvida ou preocupação, convidamo-lo cordialmente a contactar-nos e a nossa equipa experiente terá todo o prazer em ajudá-lo.