IPO di Jepang

MONOLITH LAW OFFICE adalah firma hukum yang memiliki kekuatan dalam memberikan dukungan untuk IPO, khususnya di sektor venture IT, di Jepang. Kami memiliki pengalaman luas dan pengetahuan hukum di bidang IT, yang memungkinkan kami untuk menawarkan solusi optimal yang disesuaikan dengan kebutuhan klien kami, termasuk perusahaan asing yang bertujuan untuk terdaftar di Bursa Efek Jepang. Firma kami berkomitmen untuk memberikan dukungan yang fleksibel yang selaras dengan kebutuhan perusahaan klien kami, baik domestik maupun internasional, dengan memanfaatkan keahlian kami dalam praktik dan regulasi hukum Jepang.

MONOLITH LAW OFFICE, yang merupakan spesialis dalam hukum Jepang, memiliki rekam jejak yang terbukti dalam membantu dengan sukses banyak perusahaan venture IT di Jepang dalam proses IPO mereka. Kami telah terlibat dalam berbagai aspek dalam kerangka hukum Jepang, termasuk pengembangan kontrak dan regulasi internal yang diperlukan, pembuatan dokumen hukum, adaptasi terhadap reformasi hukum Jepang, dan melakukan due diligence hukum di Jepang. Firma kami mampu menangani berbagai tugas penting untuk dukungan IPO di Jepang. Kami berusaha untuk menyediakan dukungan yang fleksibel yang memenuhi kebutuhan bisnis klien kami, menerapkan pendekatan strategis untuk mempercepat dan memfasilitasi proses IPO secara efisien di pasar Jepang.

TOPIK

3 Cara bagi Perusahaan Asing untuk Terdaftar di Jepang

Perusahaan asing memiliki tiga metode utama untuk melantai di pasar sekuritas Jepang.

Metode pertama melibatkan perusahaan asing yang secara langsung melantai sahamnya, yang dikenal sebagai saham asing dari perspektif Jepang, di pasar sekuritas Jepang. Namun, metode ini memiliki beberapa kekurangan. Tidak banyak perusahaan sekuritas Jepang yang diizinkan untuk menangani metode ini, individu yang belum membuka akun perdagangan sekuritas asing tidak dapat bertransaksi, dan perdagangan margin tidak tersedia. Pembatasan ini membatasi jumlah investor yang dapat mengakses pasar Jepang dan mengakibatkan likuiditas saham yang rendah setelah melantai.

Metode kedua adalah menggunakan Japanese Depositary Receipt (JDR), sebuah sistem yang diperkenalkan oleh Bursa Efek Tokyo pada November 2007. Dalam metode ini, sebuah trust penerbitan sertifikat manfaat didirikan dengan saham perusahaan asing sebagai aset trust, dan hak manfaat tersebut dilantai. Ini sebanding dengan American Depositary Receipt (ADR) di AS dan Global Depositary Receipt (GDR) di Eropa. JDR dapat diperdagangkan oleh individu tanpa akun perdagangan sekuritas asing dan juga dapat digunakan untuk perdagangan margin, sehingga mengatasi masalah yang disebutkan sebelumnya.

Metode terakhir melibatkan inversi perusahaan. Perusahaan asing mendirikan sebuah perusahaan di Jepang, mereorganisasi perusahaan Jepang tersebut untuk menjadikannya perusahaan induk utama dari grup perusahaan, dan kemudian melantai perusahaan Jepang tersebut di pasar sekuritas Jepang. Karena saham perusahaan Jepang tersebut dilantai, pembatasan yang disebutkan sebelumnya tidak berlaku. Namun, tergantung pada hubungan modal, metode ini mungkin sulit digunakan karena beban pajak yang signifikan yang timbul selama proses inversi perusahaan.

Memutuskan metode mana yang akan digunakan memerlukan pertimbangan menyeluruh oleh spesialis, dengan mempertimbangkan keadaan khusus dari perusahaan asing tersebut.

Dukungan Pencatatan yang Sangat Spesialis untuk Perusahaan Asing

Untuk pencatatan saham di pasar sekuritas Jepang, perusahaan asing memerlukan dukungan dari tim yang sangat spesialis. MONOLITH LAW OFFICE menawarkan tim multinasional yang menyediakan bantuan menyeluruh, termasuk pengacara dengan rekam jejak terbukti dalam dukungan pencatatan saham, dukungan bahasa, dan jaringan berbagai profesional seperti akuntan publik bersertifikat dan konsultan strategis. Keahlian tim kami memastikan proses pencatatan saham yang lancar dan sukses bagi perusahaan asing yang ingin memasuki pasar Jepang.

Peran Pemain Dukungan IPO dan Firma Hukum

Persiapan IPO adalah upaya untuk memenuhi standar pemeriksaan yang ketat dari Bursa Efek Tokyo (TSE) di Jepang, dan ini merupakan proses penting untuk memperoleh kualifikasi sebagai perusahaan terdaftar di pasar Jepang. Standar pemeriksaan terdiri dari standar formal dan standar pemeriksaan substantif.

Tujuan utama dari persiapan IPO di Jepang adalah untuk mencapai tingkat perusahaan terdaftar dalam berbagai faktor seperti komposisi pemegang saham, struktur eksekutif, struktur dan kondisi perusahaan grup, sistem pengendalian internal, konten bisnis, manajemen risiko, keunggulan kompetitif dan prospek masa depan untuk produk dan layanan, laporan keuangan (BS/PL), rencana bisnis dan rencana manajemen jangka menengah, transparansi transaksi terkait, kepatuhan terhadap peraturan Jepang, hubungan dengan kekuatan anti-sosial, struktur saham (penempatan saham kepada pihak ketiga, opsi saham baru, saham kelas, dll.), dan pengungkapan informasi perusahaan secara tepat waktu sesuai yang diwajibkan di Jepang.

Dalam persiapan IPO di Jepang, aktivitas persiapan diperlukan untuk meningkatkan nilai perusahaan jangka panjang dan mempromosikan pertumbuhan berkelanjutan sesuai dengan standar dan peraturan Jepang. Misalnya, ini termasuk pembentukan ruang audit internal untuk mengorganisir dan melaksanakan audit internal, restrukturisasi organisasi untuk merancang peraturan internal dan memastikan kepatuhan hukum dengan hukum Jepang, penguatan staf untuk membangun sistem manajemen internal yang tepat, dan verifikasi operasi.

Dengan demikian, persiapan IPO di Jepang adalah langkah penting untuk merencanakan masa depan perusahaan dan membangun pertumbuhan yang sehat dan kredibilitas di pasar Jepang. Kerjasama dari berbagai spesialis, seperti yang tercantum di bawah ini, diperlukan untuk membuat pencatatan saham berhasil dan untuk meletakkan dasar dalam mewujudkan visi jangka panjang dalam konteks kondisi pasar unik Jepang.

Firma Penjamin Emisi Efek Utama

Firma penjamin emisi efek utama memainkan peran yang sangat penting dalam proses pencatatan saham (listing). Firma ini terlibat beberapa tahun sebelum perusahaan mulai mempertimbangkan untuk listing dan mengambil peran sebagai penjamin emisi utama selama tahap persiapan dan pada saat penawaran umum serta penjualan. Firma penjamin emisi efek utama memberikan dukungan luas kepada perusahaan yang mengajukan listing. Selama tahap persiapan listing, firma ini memberikan nasihat dalam merumuskan kebijakan modal, rencana bisnis, dan struktur organisasi, serta mendukung dalam penyusunan dokumen aplikasi listing dan memberikan nasihat untuk pemeriksaan oleh Bursa Efek Tokyo (TSE). Selain itu, firma ini menangani prosedur keuangan dan pembentukan sindikasi penjamin emisi pada saat listing. Firma ini juga bertanggung jawab atas pembuatan dan pengajuan dokumen ke TSE pada saat aplikasi listing.

Firma Audit

Firma audit memiliki peran penting dalam proses persiapan IPO. Firma ini bertanggung jawab atas tugas-tugas seperti review singkat dan audit laporan keuangan, serta menyediakan opini audit untuk dokumen seperti pernyataan pendaftaran efek. Firma audit berperan vital bersama dengan firma penjamin emisi efek utama dan terlibat dalam kegiatan audit sekitar dua tahun sebelum listing.

Firma Hukum

Para pengacara di firma hukum memiliki peran yang luas dalam dukungan IPO. Mereka memberikan nasihat tentang desain organisasi berdasarkan hukum perusahaan, pembangunan sistem kontrol manajemen, pemeliharaan hubungan kontrak, manajemen tenaga kerja, dan langkah-langkah perpajakan. Mereka juga menangani organisasi litigasi dan masalah sengketa sebelum listing, dan terlibat dalam penyelesaian sengketa sesuai kebutuhan. Selain itu, seringkali pengacara diangkat sebagai auditor eksternal dalam komposisi dewan direksi.

Konsultan Lainnya

Spesialis lainnya juga terlibat dalam dukungan IPO. Misalnya, agen layanan pemegang saham menangani pembuatan daftar pemegang saham dan pengolahan hak suara, dan perusahaan percetakan membantu dan menyediakan dalam pembuatan materi IR. Para pemain ini berkolaborasi untuk membangun sistem dukungan IPO yang efektif dan mendukung listing sukses perusahaan.

Kisah Sukses Dukungan yang Diberikan oleh MONOLITH LAW OFFICE

Startup SaaS

Ketika membantu perusahaan startup SaaS dalam IPO mereka, perlu untuk mengatasi tantangan khusus seperti kepatuhan terhadap regulasi dan aturan bursa saham, perlindungan privasi informasi pelanggan, tindakan keamanan, dan perlindungan hak kekayaan intelektual untuk perangkat lunak. Firma kami, dengan pengetahuan hukum khusus di bidang IT, menyediakan dukungan IPO yang mengatasi tantangan unik ini.

Operasi Media

Untuk perusahaan yang bergerak dalam operasi media web dan aktivitas serupa, menyelesaikan masalah hukum khusus seperti kepatuhan terhadap hak kekayaan intelektual, penanganan pendapatan iklan dan masalah hak cipta, serta memastikan perlindungan privasi sangat penting selama proses IPO. Sebagai firma hukum dengan pengalaman dan keahlian dalam hukum IT dan hak kekayaan intelektual, kami menawarkan solusi satu atap untuk berbagai tantangan.

Sistem Terbenam

Mendukung IPO perusahaan dengan teknologi canggih memerlukan penanganan tantangan hukum yang menuntut pengetahuan khusus, seperti penanganan paten teknis, pembuatan perjanjian lisensi, dan penanganan masalah terkait paten. Selain itu, jika perusahaan memiliki sejarah panjang, mungkin ada masalah terkait dengan hukum perusahaan dan operasi rapat umum pemegang saham. Dukungan yang fleksibel dan disesuaikan dengan karakteristik dan kebutuhan perusahaan klien kami sangat penting.

dengan Pengalaman M&A

Perusahaan yang telah mengalami penggabungan dan akuisisi (M&A) di masa lalu sering menghadapi komplikasi dalam tenaga kerja dan regulasi, yang dapat menjadi jelas selama fase persiapan IPO. Sebagai firma hukum dengan pengalaman luas dalam dukungan M&A, MONOLITH LAW OFFICE menyediakan dukungan komprehensif untuk persiapan yang diperlukan yang harus dilakukan perusahaan sebelum go public.

Standar Pemeriksaan Pencatatan dan Memastikan Kepatuhan

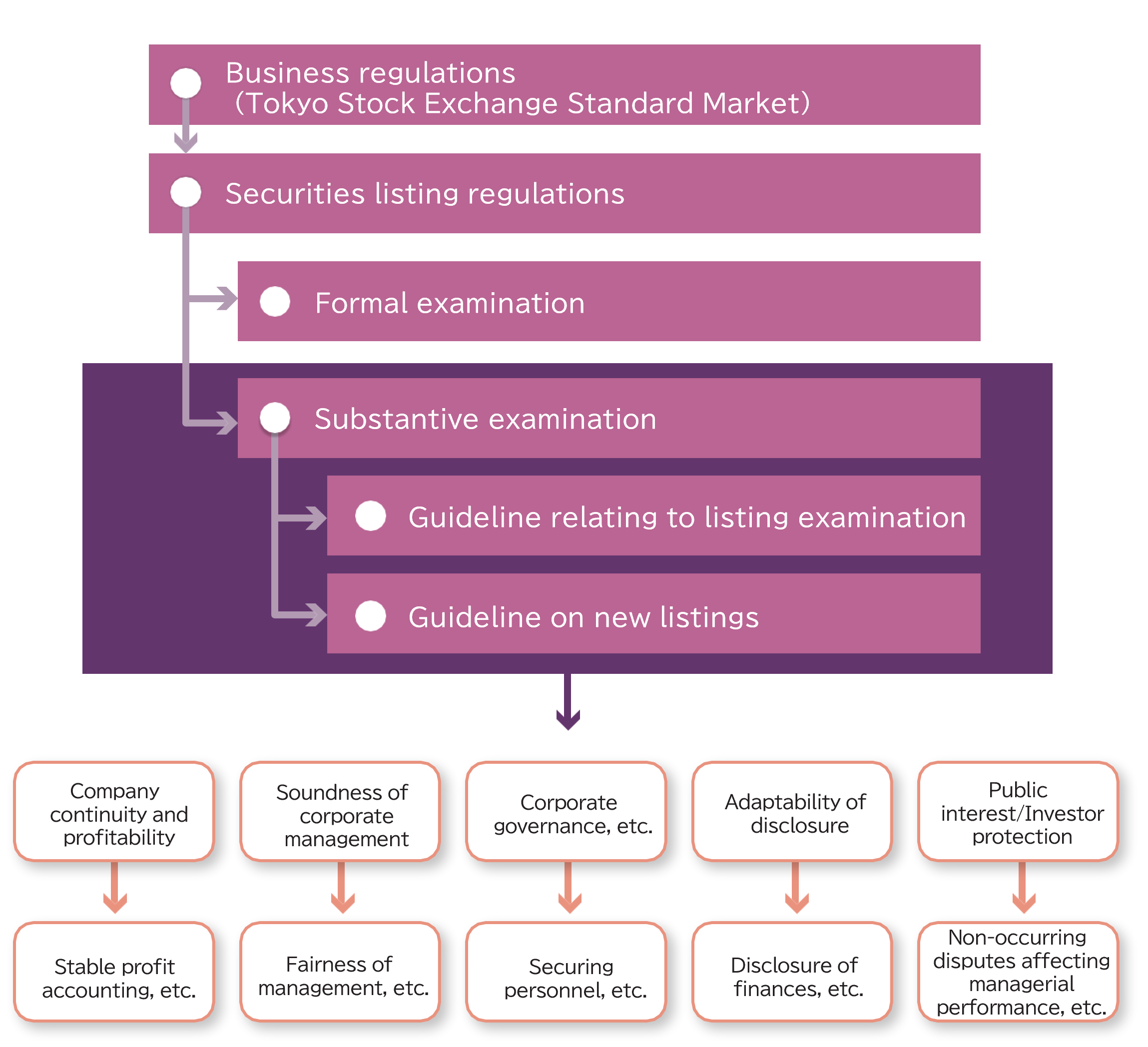

Dalam proses menuju pencatatan saham, pemeriksaan dilakukan oleh perusahaan sekuritas underwriter utama dan bursa saham. Pemeriksaan oleh perusahaan sekuritas underwriter utama dilakukan berdasarkan aturan untuk underwriting sekuritas yang ditetapkan oleh Asosiasi Dealer Sekuritas Jepang, sementara pemeriksaan bursa saham didasarkan pada “Peraturan Pencatatan Sekuritas,” dan kelayakan pencatatan ditentukan. Keduanya dilakukan sesuai dengan standar pemeriksaan formal dan substantif yang ditetapkan dalam “Peraturan Pencatatan Sekuritas” bursa tersebut.

Pemeriksaan formal melibatkan penilaian kuantitatif, di mana persyaratan seperti memenuhi standar numerik untuk aset, laba, dan jumlah pemegang saham harus dipenuhi. Misalnya, di Pasar Standar Bursa Efek Tokyo, kriteria ditetapkan seperti memiliki 400 atau lebih pemegang saham, 2.000 atau lebih unit saham yang beredar, dan total kapitalisasi pasar saham yang beredar sebesar 10 miliar yen atau lebih.

Di sisi lain, pemeriksaan substantif adalah penilaian kualitatif berdasarkan standar yang terkait dengan kelangsungan, profitabilitas, kesehatan, dan kepatutan pengungkapan perusahaan. Standar pemeriksaan substantif ini terdiri dari lima item, dan terdapat perbedaan kecil tergantung pada pasar di mana pencatatan diinginkan. Misalnya, baik Pasar Utama dan Pasar Standar mencakup “kelangsungan dan profitabilitas perusahaan” dalam pemeriksaannya, tetapi Pasar Utama membutuhkan “memiliki basis keuntungan yang stabil dan unggul serta melakukan bisnis secara berkelanjutan,” sedangkan Pasar Standar membutuhkan “memiliki basis keuntungan yang stabil dan melakukan bisnis secara berkelanjutan.” Saat menjalani pemeriksaan sesuai dengan standar ini, memastikan kepatuhan dan dukungan yang tepat diperlukan untuk menghilangkan keraguan. Misalnya, bisnis yang mungkin melanggar hukum dianggap kurang stabil. Di sini, keahlian dan dukungan yang disediakan oleh pengacara sangat penting.

Peran Pengacara dalam Dukungan IPO

Dalam mendukung Penawaran Umum Perdana (IPO), firma hukum memiliki peran yang beragam.

Pertama dan terutama, mereka harus memastikan apakah model bisnis perusahaan yang bertujuan untuk pencatatan mematuhi regulasi administratif dan hukum terkait, mengambil tindakan yang tepat jika ada kekhawatiran pelanggaran. Koordinasi dengan otoritas pengawas industri, lembaga administratif, dan organisasi swa-regulasi juga penting. Untuk melakukan ini, diperlukan respons cepat terhadap amandemen dalam hukum dan pedoman yang relevan serta mengambil langkah yang tepat.

Berbagai dokumen hukum disiapkan untuk IPO, dan firma hukum juga harus memverifikasi kepatutan dokumen-dokumen ini. Jika ada regulasi yang belum sepenuhnya dikembangkan, mereka akan terlibat dalam merumuskannya. Pemeriksaan dan verifikasi struktur modal perusahaan itu sendiri dan perusahaan afiliasinya juga diperlukan.

Selanjutnya, firma hukum harus memeriksa hubungan kontraktual dengan mitra bisnis dan hak milik yang dimiliki oleh perusahaan itu sendiri (seperti hubungan kredit-utang dan hak kekayaan intelektual). Membangun dan mengoperasikan sistem pengendalian internal, menciptakan berbagai aturan, dan memastikan kepatuhan juga merupakan peran dari firma hukum. Selain itu, ketika timbul sengketa atau masalah atau skandal terungkap, firma hukum harus segera merespons dengan menyelidiki fakta, menganalisis masalah, mengejar tanggung jawab, dan merumuskan langkah-langkah untuk mencegah kejadian berulang.

Dengan cara ini, firma hukum menyediakan dukungan luas dari aspek hukum dalam bantuan IPO. Mereka memastikan legalitas dan transparansi bisnis dan bekerja sama untuk mencapai pencatatan yang lancar.

Kontrol Internal

Kantor hukum kami, MONOLITH LAW OFFICE, telah menangani berbagai masalah terkait kontrol internal dalam banyak kasus dukungan IPO. Kami memiliki pengalaman dan keahlian dalam berbagai area, termasuk desain dan evaluasi kontrol internal, penilaian risiko, peningkatan proses, dan pelaksanaan audit.

Regulasi

Selama persiapan untuk pencatatan saham, perlu untuk membuat berbagai regulasi yang mempengaruhi detail aktivitas perusahaan. Ini tidak hanya mencakup ketentuan seperti anggaran dasar, regulasi dewan direksi, dan aturan kerja, tetapi juga regulasi manajemen organisasi, regulasi pemisahan pekerjaan, regulasi wewenang pekerjaan, regulasi manajemen segel (dll.), dan regulasi biaya perjalanan.

Surat Opini Hukum

Diantara berbagai kriteria pemeriksaan pencatatan saham, terdapat sebuah item yang disebut “Kontinuitas dan Profitabilitas Perusahaan.” Dalam beberapa kasus, diperlukan surat opini hukum dari pengacara untuk mengonfirmasi bahwa tidak ada risiko terkait dengan kelanjutan bisnis yang sedang berjalan setelah pencatatan, seperti kebutuhan izin dan persetujuan untuk bisnis yang dijalankan oleh perusahaan.

Pajak dan Tenaga Kerja

Esensial untuk memastikan bahwa urusan pajak dan tenaga kerja dikelola dengan tepat dan tidak ada kemungkinan timbulnya sengketa atau apa yang disebut “liabilitas tersembunyi.” Bersamaan dengan pembentukan regulasi, perlu untuk melakukan apa yang dikenal sebagai due diligence tenaga kerja dan untuk merespons jika terjadi masalah yang tidak terduga.

Penyusunan dan Peninjauan Kontrak

Selama persiapan IPO, umumnya diperlukan peninjauan kontrak-kontrak yang telah dieksekusi sebelumnya.

MONOLITH LAW OFFICE bertindak sebagai penasihat hukum untuk perusahaan IT dan startup Jepang dalam kaitannya dengan berbagai jenis kontrak, termasuk kontrak outsourcing yang berkaitan dengan operasi yang di-outsource, kontrak pemanfaatan dan agensi yang berkaitan dengan produk mereka, kontrak investasi dan perjanjian pemegang saham sebagai kontrak terkait ekuitas, serta kontrak kerja sebagai kontrak yang berkaitan dengan perusahaan.

Memastikan Kepatuhan dengan Revisi Hukum Terbaru untuk Persiapan IPO

Respons yang cepat dan tepat terhadap revisi hukum sangat penting dalam persiapan IPO. MONOLITH LAW OFFICE menggunakan sistem proprietari dan pemantauan berkelanjutan untuk selalu mendapatkan informasi terbaru dan perubahan regulasi yang berkaitan dengan berbagai undang-undang, memungkinkan kami untuk memberikan nasihat yang tepat. Kami dengan cepat menyesuaikan diri dengan prosedur yang diperlukan dan pembuatan dokumen yang dihasilkan dari revisi hukum, menawarkan dukungan untuk meminimalisir risiko hukum klien kami.

Kami menangani berbagai undang-undang, termasuk namun tidak terbatas pada: Undang-Undang Perusahaan, Peraturan Notifikasi Elektronik, Peraturan Pelaksanaan Undang-Undang Perusahaan, Peraturan Perhitungan Perusahaan, Undang-Undang Dagang, Undang-Undang tentang Hukuman atas Kejahatan Terorganisir dan Pengendalian Hasil Kejahatan, Undang-Undang Instrumen Keuangan dan Bursa, Aturan tentang Terminologi, Format, dan Penyusunan Laporan Keuangan, Undang-Undang terhadap Premi yang Tidak Wajar dan Representasi yang Menyesatkan, Undang-Undang Paten, Undang-Undang Hak Cipta, Undang-Undang Subkontrak, Undang-Undang Kontrak Konsumen, Undang-Undang Tanggung Jawab Produk, Undang-Undang tentang Transaksi Komersial Tertentu, Undang-Undang Perlindungan Whistleblower, Kitab Undang-Undang Hukum Perdata, Undang-Undang Perlindungan Informasi Pribadi, Undang-Undang Kontrak Elektronik, Undang-Undang Penyelesaian Dana, Undang-Undang Perlindungan Penabung, dll.

Selain itu, kami juga menangani undang-undang yang berkaitan dengan tanda tangan elektronik, larangan akses tanpa izin, pengungkapan informasi pengirim oleh penyedia layanan telekomunikasi tertentu, Undang-Undang Dasar tentang Keamanan Siber, Undang-Undang Khusus tentang Surat Elektronik, Undang-Undang Kontrak Kerja, Undang-Undang Standar Kerja, Undang-Undang Keselamatan dan Kesehatan Industri, Undang-Undang Upah Minimum, Undang-Undang tentang Pengamanan Kesempatan Kerja yang Sama dan Perlakuan antara Pria dan Wanita dalam Pekerjaan, Undang-Undang tentang Cuti Pengasuhan Anak dan Cuti Keluarga, Undang-Undang Promosi Pekerjaan bagi Penyandang Disabilitas, Undang-Undang Kerja Paruh Waktu, Undang-Undang tentang Penggunaan Nomor untuk Mengidentifikasi Individu Tertentu dalam Prosedur Administratif, Undang-Undang Pajak Penghasilan, Undang-Undang Pajak Perusahaan, Undang-Undang Pajak Konsumsi, Undang-Undang Pajak Daerah, Undang-Undang Pertukaran dan Perdagangan Luar Negeri (Undang-Undang Pertukaran Asing), dan Perintah Kontrol Perdagangan Ekspor.

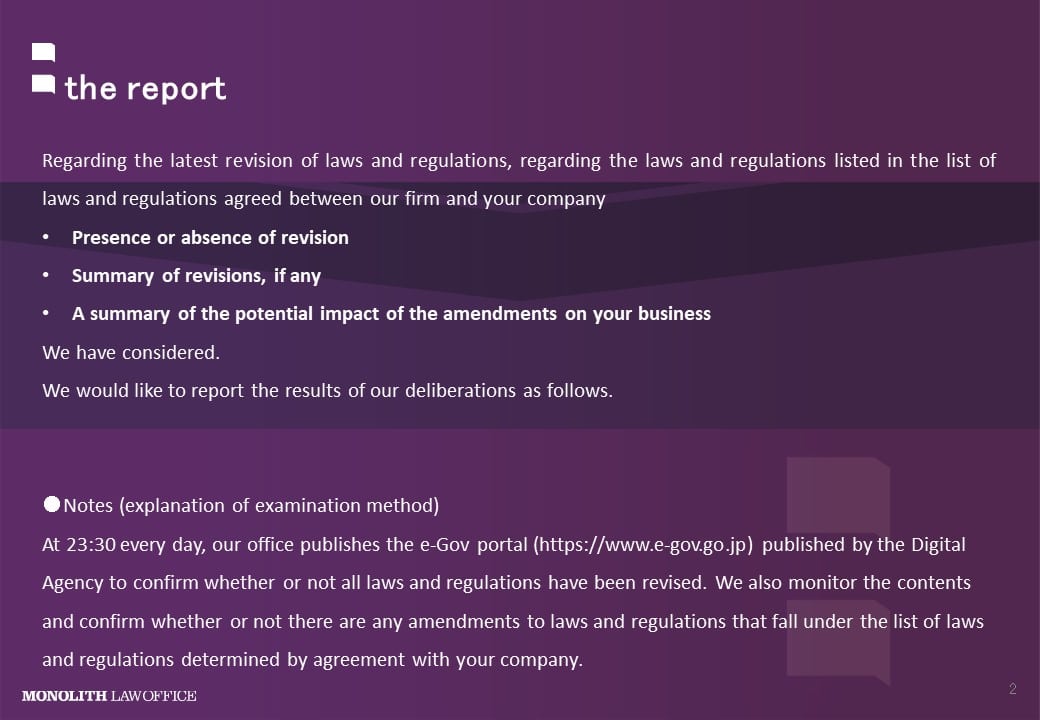

Pemantauan Legislasi

Perusahaan asing harus merespons dengan cepat dan tepat terhadap perubahan dalam hukum dan regulasi Jepang untuk terus mengembangkan bisnis mereka di Jepang.

Selain nasihat hukum korporat umum seperti penyusunan dan peninjauan kontrak, penyusunan dan revisi berbagai regulasi, kami juga menyediakan layanan hukum bagi perusahaan yang menjalankan bisnis mereka di Jepang. Ini termasuk pemantauan revisi hukum dan regulasi di Jepang, yang terdaftar dalam daftar hukum dan regulasi yang telah disiapkan sebelumnya dan relevan dengan bisnis klien, untuk menentukan apakah telah terjadi revisi. Jika ada, ringkasan dari revisi tersebut, serta ringkasan dampak yang mungkin ditimbulkan oleh revisi terhadap bisnis klien akan disediakan kepada klien kami.

Dukungan Due Diligence Hukum

Due Diligence Hukum (DD) adalah proses pengumpulan dokumen hukum, identifikasi masalah hukum, dan evaluasi risiko, yang sangat penting untuk persiapan IPO perusahaan. Jika masalah hukum yang signifikan teridentifikasi, hal itu dapat menyebabkan penarikan aplikasi IPO atau pencatatan dengan syarat. Dengan tim yang terdiri dari 17 pengacara, MONOLITH LAW OFFICE kami melakukan penilaian menyeluruh terhadap masalah hukum dan evaluasi risiko, memberikan dukungan untuk meminimalisir risiko hukum klien kami. Selain itu, kami dapat membantu dalam persiapan dan modifikasi dokumen yang diperlukan berdasarkan temuan dari due diligence hukum. Mengakui pentingnya due diligence hukum dalam dukungan IPO, kantor kami berdedikasi untuk membantu klien dalam mencapai pencatatan yang sukses.

IT

MONOLITH LAW OFFICE unggul dalam menyediakan bantuan hukum khusus untuk berbagai teknologi dan bisnis terkait IT. Dengan pemahaman mendalam tentang bidang terdepan seperti pengembangan sistem, aplikasi dan permainan smartphone, iklan internet, blockchain, dan teknologi AI, kami menawarkan solusi hukum komprehensif yang disesuaikan dengan kebutuhan unik klien kami.

Berdasarkan keahlian luas kami dalam masalah hukum terkait IT, kami menyediakan layanan dukungan IPO di Jepang. Pengetahuan dan pengalaman mendalam kami memungkinkan kami untuk menavigasi kompleksitas proses IPO, memastikan kepatuhan dan memaksimalkan kesuksesan untuk klien kami. Percayakan pada MONOLITH LAW OFFICE untuk dukungan hukum berkualitas tinggi yang sejalan dengan tuntutan industri IT yang terus berkembang.

MONOLITH LAW MAGAZINE

Struktur Biaya

Tarif Per Jam

$300per jamDalam beberapa kasus, kami mungkin mempertimbangkan untuk menerima sengketa atau gugatan dengan biaya awal dan biaya kontingensi. Untuk informasi lebih lanjut, silakan jangan ragu untuk menghubungi kami.Penyusunan Kontrak

dari$500sampai $2,000 atau lebihStruktur harga dapat bervariasi berdasarkan jenis dan jumlah kontrak. Kami dengan senang hati akan memberikan estimasi awal atas permintaan, sehingga kami mengundang Anda untuk menghubungi kami untuk informasi lebih lanjut.Layanan Lainnya

Hubungi KamiKami menawarkan berbagai layanan termasuk pembentukan perusahaan, peninjauan kontrak, pendapat hukum, peninjauan kasus, atau surat penelitian. Jika Anda memiliki pertanyaan atau kekhawatiran, kami dengan hangat mengundang Anda untuk menghubungi kami dan tim kami yang berpengetahuan akan dengan senang hati membantu Anda.