Czym różni się STO od ICO? Wyjaśnienie koncepcji tokenów zabezpieczających i znaczenia STO

W ostatnich latach STO zyskuje na popularności jako “nowy sposób na pozyskiwanie funduszy”.

W związku z pojawieniem się nowych technologii, takich jak blockchain, i kolejnymi zmianami w regulacjach finansowych, jakie jest prawne stanowisko koncepcji STO, czy też jej rdzenia, zwanego tokenem zabezpieczającym?

A jak to się ma do koncepcji ICO, która również reprezentuje sposób na pozyskiwanie funduszy, w jakim sensie jest to “nowe”?

W tym artykule przygotowujemy odpowiedzi na powyższe pytania i wyjaśniamy znaczenie dyskusji na temat STO w nadchodzących czasach.

Co to jest STO?

STO to skrót od Security Token Offering, co ogólnie oznacza działanie polegające na pozyskiwaniu funduszy od publiczności przez firmy i inne podmioty poprzez emisję tokenów zabezpieczających.

Chociaż nie ma jasnej definicji tokenów zabezpieczających w prawie, na stronie internetowej Japońskiego Stowarzyszenia Tokenów Zabezpieczających (STO)[ja] (dalej “Japońskie Stowarzyszenie STO”) znajduje się następujący opis:

Tokeny zabezpieczające (Security Token) (dalej “ST”) to prawa wyrażone na papierach wartościowych, takich jak akcje czy obligacje, które można przenosić za pomocą organizacji przetwarzania informacji elektronicznej. Te prawa mają wartość majątkową (często nazywaną “tokenem”). Aby wyjaśnić, że regulacje dotyczące papierów wartościowych są stosowane również do takich ST, “prawa do wyświetlania papierów wartościowych w formie elektronicznej” zostały zdefiniowane w zmienionym prawie o transakcjach instrumentami finansowymi i powiązanych rozporządzeniach rządowych (dalej “Prawo o transakcjach instrumentami finansowymi itp.”), które weszły w życie 1 maja 2020 roku (rok 2020 według kalendarza gregoriańskiego). STO (Security Token Offering) to ogólne określenie na pozyskiwanie funduszy poprzez emisję takich ST.

Japońskie Stowarzyszenie STO|Co to jest STO?[ja]

Dodatkowo, na stronie internetowej Japońskiego Stowarzyszenia Tokenów Zabezpieczających (JSTA)[ja] (dalej “JSTA”), partnera Japońskiego Stowarzyszenia STO, znajduje się następujący opis:

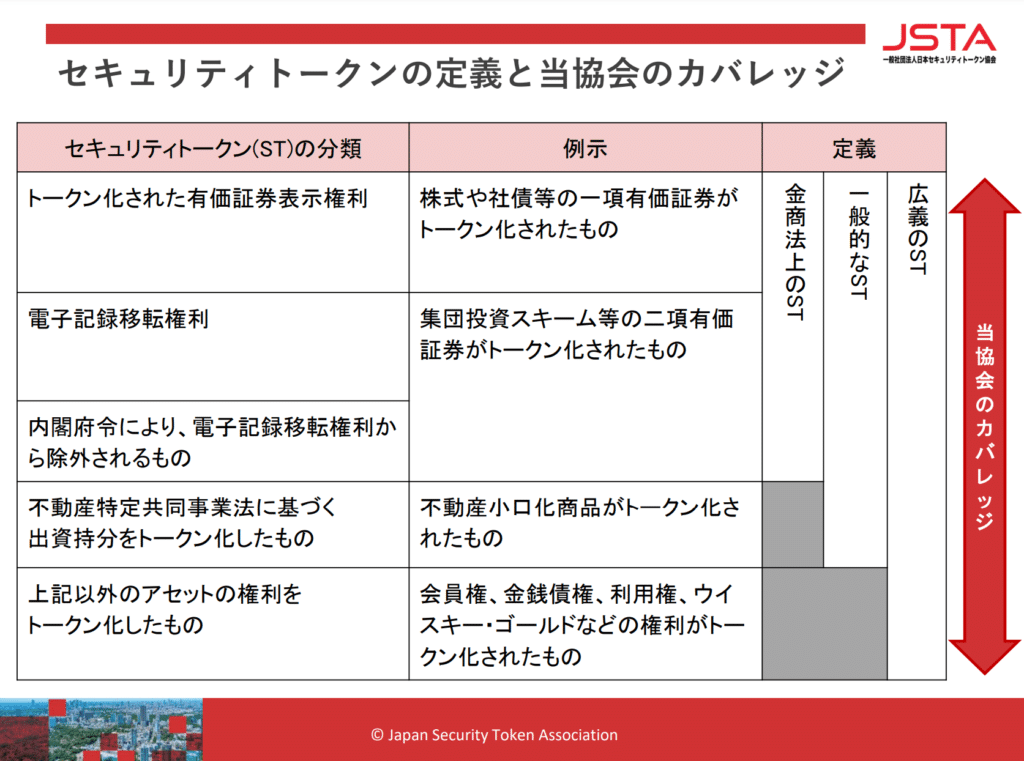

Tokeny zabezpieczające to cyfrowe tokeny emitowane na sieci blockchain, które są zabezpieczone przez papiery wartościowe lub inne aktywa lub wartości. Wykorzystując cechy blockchaina, prawa do zabezpieczonych aktywów mogą być przenoszone bez granic i bezpiecznie. W prawie japońskim, typowo odnosi się do “praw do wyświetlania papierów wartościowych w formie elektronicznej” zdefiniowanych w prawie o transakcjach instrumentami finansowymi. Jednakże, JSTA obejmuje w swojej definicji tokenów zabezpieczających również prawa do aktywów, które nie podlegają temu prawu, oraz tokeny wyświetlające te prawa.

JSTA|Definicja ST i zakres JSTA[ja]

W związku z tym, pojęcia takie jak “STO” czy “tokeny zabezpieczające” mogą mieć różne znaczenia w zależności od autora.

W tym artykule, naśladując JSTA, klasyfikujemy “tokeny zabezpieczające” na dwa główne typy:

- Tokeny zabezpieczające w sensie prawnym (tj. “prawa do wyświetlania papierów wartościowych w formie elektronicznej” itp. zgodnie z prawem o transakcjach instrumentami finansowymi)

- Tokeny zabezpieczające de facto (tj. prawa do aktywów, które nie podlegają prawu o transakcjach instrumentami finansowymi itp., oraz tokeny wyświetlające te prawa)

Podczas rozważania STO, ważne jest, aby jasno rozróżnić, do których tokenów zabezpieczających się odnosi. Dlatego, że jeśli dotyczy to tokenów zabezpieczających w sensie prawnym, obowiązują regulacje dotyczące ujawniania informacji i regulacje branżowe zgodnie z prawem o transakcjach instrumentami finansowymi, podczas gdy te regulacje nie mają zastosowania do tokenów zabezpieczających de facto, co prowadzi do znacznych różnic w wymaganych procedurach.

W związku z tym, poniżej wyjaśniamy znaczenie STO dla tokenów zabezpieczających w sensie prawnym i tokenów zabezpieczających de facto.

Co to jest token bezpieczeństwa z punktu widzenia prawa?

W kontekście prawnym, bezpieczeństwo (papier wartościowy) to w zasadzie “papier wartościowy” w rozumieniu japońskiego Prawa o obrocie instrumentami finansowymi (japońskie: 金商法), a token to coś, co jest opisane jako “przedstawienie wartości majątkowej, na której prawa mogą być rejestrowane i przenoszone elektronicznie” w prawie.

W tym artykule, proces elektroniczny reprezentujący prawa na tokenie jest określany jako “tokenizacja”. Proces elektroniczny, o którym mówimy tutaj, głównie odnosi się do technologii blockchain, ale nie jest do niej ograniczony.

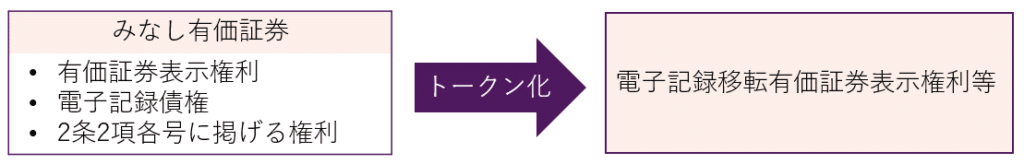

A zatem, koncepcja, która wyraźnie przedstawia token bezpieczeństwa z punktu widzenia prawa, to “prawo do wyświetlania papierów wartościowych przenoszonych elektronicznie”. Jednakże, jego prawna pozycja jest nieco skomplikowana, więc przyjrzymy się jej krok po kroku.

Prawna klasyfikacja “Praw do wykazania papierów wartościowych przez transfer elektronicznych zapisów”

Ze względu na długość, spróbujmy podzielić to na następujące elementy:

- “Transfer elektronicznych zapisów”

- “Prawa do wykazania papierów wartościowych”

- “itp.”

Najpierw, “Transfer elektronicznych zapisów” oznacza “coś, co może być zapisane i przeniesione elektronicznie”, odnosząc się do wcześniej wspomnianych “ztokenizowanych” elementów.

Następnie mamy “Prawa do wykazania papierów wartościowych”. Aby zrozumieć to, musimy najpierw dokładnie zrozumieć prawne pojęcie “papierów wartościowych”, co wyjaśniamy poniżej.

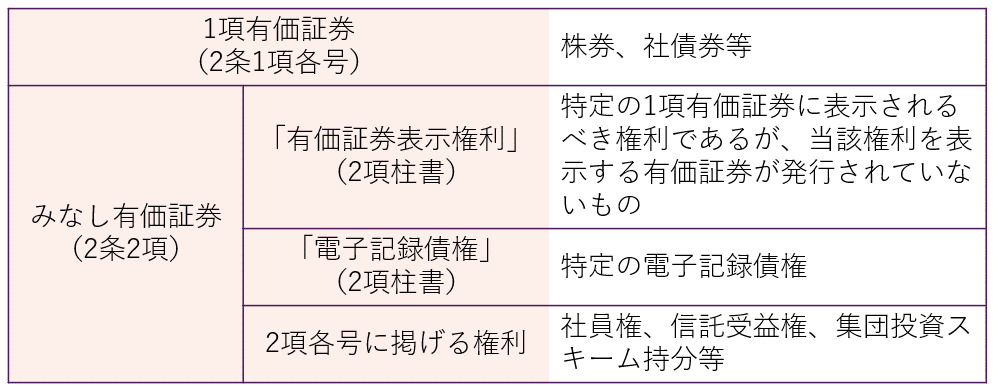

Zakres “papierów wartościowych”

Papiery wartościowe to podstawowe pojęcie określające zakres stosowania Japońskiego Prawa o Obrocie Instrumentami Finansowymi (金商法), ale mimo że mówimy o papierach wartościowych, Prawo o Obrocie Instrumentami Finansowymi dzieli je na “papiery wartościowe zgodnie z paragrafem 1” i “papiery wartościowe uznane za takie”, a stosowanie regulacji dotyczących ujawniania informacji i regulacji branżowych różni się w zależności od typu.

A punkt widzenia, który pozwala odróżnić papiery wartościowe zgodnie z paragrafem 1 od papierów wartościowych uznanych za takie, to “wysoki stopień płynności”.

Typowo płynne papiery wartościowe zgodnie z paragrafem 1 podlegają zasadniczo regulacjom dotyczącym ujawniania informacji i są surowo regulowane w regulacjach branżowych. Z drugiej strony, dla papierów wartościowych uznanych za takie, które są typowo mniej płynne, zasadniczo nie ma regulacji dotyczących ujawniania informacji, a regulacje branżowe są łagodniejsze w porównaniu do papierów wartościowych zgodnie z paragrafem 1.

Papiery wartościowe zgodnie z paragrafem 1 są typowo płynne, ponieważ papiery wartościowe są emitowane na papierze (dokumencie) i są handlowane na rynku, podczas gdy papiery wartościowe uznane za takie są uważane za mniej płynne, ponieważ są to “prawa uznane za papiery wartościowe”, które są abstrakcyjnym pojęciem praw, które nie są emitowane na papierze.

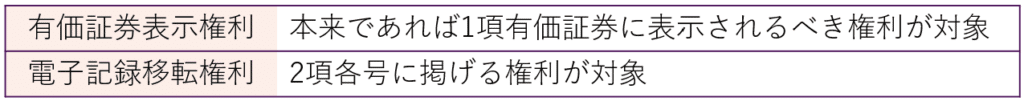

W skrócie, “prawo do wyświetlania papierów wartościowych” odnosi się do praw, które powinny być wyświetlane na papierach wartościowych wymienionych w paragrafie 1, ale które nie są emitowane na papierze (mówiąc prosto, są emitowane elektronicznie).

Jednakże, co do praw wydawanych elektronicznie, problem polega na tym, że istnieje inne pojęcie w Prawie o Obrocie Instrumentami Finansowymi, mianowicie “prawo do transferu elektronicznego zapisu”, które również wymaga wyjaśnienia.

Związek z “Prawem do Przenoszenia Elektronicznych Rekordów”

STO, często opisywane jako “nowe metody pozyskiwania funduszy”, charakteryzują się tym, że tokenizują prawa, które niekoniecznie należą do istniejących typów papierów wartościowych.

Japońska ustawa o instrumentach finansowych (Financial Instruments and Exchange Act) zawiera klauzulę ogólną w artykule 2, punkt 2, numer 5, która definiuje zakres jej stosowania, aby mogła odpowiadać na nowe produkty finansowe. Prawa wymienione w tym numerze są ogólnie nazywane “udziałami w schematach inwestycyjnych zbiorowych”.

Następnie, ustawa o instrumentach finansowych reguluje prawa wymienione w artykule 2, punkt 2, w tym udziały w schematach inwestycyjnych zbiorowych, które zostały ztokenizowane, jako “Prawo do Przenoszenia Elektronicznych Rekordów”.

W związku z tym, “Prawo do Wyświetlania Papierów Wartościowych” i “Prawo do Przenoszenia Elektronicznych Rekordów” mają wspólne cechy w zakresie tokenizacji praw, ale różnią się pod względem praw, które są tokenizowane.

Jeśli prawo kwalifikuje się jako Prawo do Przenoszenia Elektronicznych Rekordów, nawet jeśli jest to domniemany papier wartościowy, który zwykle nie podlega regulacjom dotyczącym ujawniania informacji ze względu na niską płynność, jest traktowany jako papier wartościowy zgodnie z artykułem 2, punkt 3 ustawy o instrumentach finansowych (zauważ, że artykuł 28, punkt 1, numer 1 tej samej ustawy traktuje Prawo do Przenoszenia Elektronicznych Rekordów na równi z papierami wartościowymi w kontekście regulacji branżowych).

W tej ustawie, “oferta papierów wartościowych” oznacza zachęcanie do składania wniosków o nabycie nowo wyemitowanych papierów wartościowych (w tym działania określone w rozporządzeniu gabinetu jako podobne do tego (zwane dalej “działaniami podobnymi do zachęcania do nabycia”), zwane dalej “zachęcaniem do nabycia”), które dotyczą papierów wartościowych wymienionych w punkcie 1 lub praw do wyświetlania papierów wartościowych, które są uważane za papiery wartościowe zgodnie z poprzednim punktem, specjalnych elektronicznych praw do długów lub praw wymienionych w tym punkcie (ograniczone do tych, które mogą być przenoszone za pomocą organizacji przetwarzania informacji elektronicznej, reprezentujących wartość majątkową (ograniczone do tych, które są rejestrowane za pomocą metody elektronicznej na urządzeniu elektronicznym lub innym przedmiocie), z wyjątkiem przypadków określonych w rozporządzeniu gabinetu, biorąc pod uwagę płynność i inne okoliczności (zwane dalej “Prawem do Przenoszenia Elektronicznych Rekordów”) (w następnym punkcie i punkcie 6, artykule 2-3, punktach 4 i 5 oraz artykule 23-13, punkcie 4, nazywane “papierami wartościowymi punktu 1”).

Ustawa o instrumentach finansowych, art. 2, ust. 3

Istnieją dwa powody, dla których regulacje dotyczące Prawa do Przenoszenia Elektronicznych Rekordów mają taką specyficzną strukturę.

Pierwszy to wysoki stopień swobody w projektowaniu tokenów, co utrudnia ich wyraźne i indywidualne wymienianie na równi z innymi papierami wartościowymi. Drugi powód to fakt, że Prawo do Przenoszenia Elektronicznych Rekordów może być zawarte w koncepcji udziałów w schematach inwestycyjnych zbiorowych, ale wtedy zostanie sklasyfikowane jako papier wartościowy punktu 2, który nie podlega regulacjom dotyczącym ujawniania informacji, co nie jest w stanie sprostać charakterystyce tokenów, które ze względu na handel na blockchainie mają wysoką płynność.

Definicja Prawa do Przenoszenia Elektronicznych Rekordów jest umieszczona w definicji “oferty papierów wartościowych”, która definiuje zakres regulacji dotyczących ujawniania informacji, a nie w definicji papierów wartościowych, właśnie z tego powodu.

Chociaż nie będziemy tutaj omawiać szczegółów, warto zauważyć, że elementy wyłączone z Prawa do Przenoszenia Elektronicznych Rekordów na mocy rozporządzenia gabinetu są traktowane jako domniemane papiery wartościowe, nawet jeśli są wydawane elektronicznie (rozporządzenie gabinetu dotyczące definicji określonej w artykule 2 ustawy o transakcjach instrumentami finansowymi, art. 9-2).

Co to jest “Prawa do elektronicznego przenoszenia zapisów papierów wartościowych”

Na podstawie powyższego, sprawdźmy, jak “Prawa do elektronicznego przenoszenia zapisów papierów wartościowych” są zdefiniowane w prawie finansowym Japonii.

W rzeczywistości, koncepcja “Prawa do elektronicznego przenoszenia zapisów papierów wartościowych” nie jest zdefiniowana w głównych przepisach prawa finansowego, ale w “Rozporządzeniu Gabinetu dotyczącym działalności związanej z handlem instrumentami finansowymi” (zwane dalej “Rozporządzeniem Gabinetu”) (Rozporządzenie Gabinetu, artykuł 1, ustęp 4, punkt 17).

Zgodnie z tym, “Prawa do elektronicznego przenoszenia zapisów papierów wartościowych” są zdefiniowane jako “prawa określone w artykule 29, ustęp 2, punkt 1, punkt 8 prawa finansowego” (patrz poniżej).

Prawa uznane za papiery wartościowe zgodnie z postanowieniami artykułu 2, ustęp 2 (ograniczone do tych, które są szczególnie niezbędne dla dobra publicznego lub ochrony inwestorów, biorąc pod uwagę sposób zapisu lub przenoszenia tych praw i inne okoliczności, jak określono w Rozporządzeniu Gabinetu).

Prawo finansowe, artykuł 29, ustęp 2, punkt 1, punkt 8

W praktyce są to “zastępcze papiery wartościowe” ztokenizowane (Rozporządzenie Gabinetu, artykuł 6, ustęp 3).

“Etc.” oznacza, że obiekt tokenizacji obejmuje całość “zastępczych papierów wartościowych”, w tym prawa do wyświetlania papierów wartościowych. Innymi słowy, “Prawa do elektronicznego przenoszenia zapisów papierów wartościowych” obejmują również “prawa do elektronicznego przenoszenia zapisów”.

Warto zauważyć, że koncepcja “Prawa do elektronicznego przenoszenia zapisów papierów wartościowych” jest regulowana w Rozporządzeniu Gabinetu, ponieważ, jak wspomniano powyżej, koncepcja tokenizacji jest regulowana w przepisach dotyczących ujawniania informacji, a także ma wpływ na specyficzne regulacje związane z tokenizacją (takie jak Prawo finansowe, artykuł 29, ustęp 2, punkt 1, punkt 8) w zakresie stosowania regulacji biznesowych.

Znaczenie STO wykorzystującego prawne tokeny zabezpieczające

Jak już wspomniano, STO wykorzystujące prawne tokeny zabezpieczające, poprzez podporządkowanie się surowym regulacjom finansowym, zapewniają pewien poziom gwarancji wiarygodności emitenta z punktu widzenia inwestora. Z drugiej strony, charakterystyczną cechą jest trudność w szybkim pozyskiwaniu funduszy, ze względu na czasochłonność procedur.

Co to są de facto tokeny zabezpieczające

Nie można ignorować de facto tokenów zabezpieczających, gdy rozważamy znaczenie STO (Security Token Offering).

Jak wcześniej wspomniano, de facto tokeny zabezpieczające to tokeny reprezentujące prawa do aktywów, które nie podlegają prawu finansowemu, oraz tokeny wyświetlające te prawa.

Według klasyfikacji JSTA (Japanese Security Token Association), są to elementy pokrywane tylko przez “ST w szerszym sensie” na poniższym diagramie (“tokeny reprezentujące prawa do innych aktywów”).

Udziały w inwestycjach opartych na prawie o wspólnych przedsięwzięciach nieruchomości (zwane dalej “Specustawa”) są wyraźnie wyłączone z udziałów w schematach inwestycyjnych zbiorowych (zgodnie z artykułem 2, ustęp 2, punkt 5, litera H, prawa finansowego), więc nie są one “papierami wartościowymi”, ale mają podstawowe cechy udziałów w schematach inwestycyjnych zbiorowych (inwestycyjność) i stosują niektóre zasady prawa finansowego, takie jak zasada dopasowania i zakaz rekompensaty za straty (zgodnie z artykułem 21, ustęp 2, Specustawy), więc można powiedzieć, że są to de facto tokeny zabezpieczające w sensie prawnym.

Z drugiej strony, jeśli fundusze są pozyskiwane przez sprzedaż praw, takich jak członkostwo lub prawa do pieniędzy, które zostały zaprojektowane tak, aby nie podlegały prawu finansowemu ani prawu o usługach płatniczych, te produkty finansowe, mimo że mają charakter inwestycyjny, nie mają statutowych obowiązków ujawniania informacji ani warunków emisji, a są pozostawione do swobodnej umowy między stronami.

Organizacje samoregulacyjne w prawie finansowym, takie jak JSTA, ustanawiają normy na wyższym poziomie niż prawo dla de facto produktów finansowych, które nie podlegają regulacji prawnej, uzupełniają prawo i dążą do budowania zaufania do rynku i ochrony inwestorów.

Szczególnie w przypadku nowych metod pozyskiwania funduszy, takich jak STO, można powiedzieć, że rola organizacji samoregulacyjnych jest duża.

Znaczenie STO wykorzystującego de facto tokeny zabezpieczające

STO wykorzystujące de facto tokeny zabezpieczające, w przeciwieństwie do STO wykorzystujących prawne tokeny zabezpieczające, nie podlega surowym regulacjom finansowym, co umożliwia proste i szybkie pozyskiwanie funduszy.

Jednakże, z drugiej strony, ze względu na brak instytucjonalnej gwarancji wiarygodności emitenta, czasami można zauważyć oszustwa. Problem ten pojawił się w przypadku ICO.

Co to jest ICO?

ICO to skrót od Initial Coin Offering, co ogólnie oznacza działanie, w którym firmy i inne podmioty emitują elektroniczne tokeny (zwane dalej “tokenami ICO”) i pozyskują kryptowaluty od publiczności.

W ten sposób tokeny ICO są dla emitentów prostym i szybkim sposobem na pozyskanie dużych sum pieniędzy, z drugiej strony, dla inwestorów są to produkty finansowe o wysokim ryzyku. Wówczas, wraz z oczekiwaniami związanymi z gwałtownym wzrostem cen nowo wyemitowanych monet, liczba przypadków wzrosła na całym świecie.

Jednakże, ze względu na niejasność, czy regulacje prawne dotyczą finansowania w formie inwestycji w kryptowaluty, nie można było gwarantować wiarygodności emitentów, a zdarzały się również przypadki oszustw.

W związku z tym, w Japonii, wraz z poprawką do Japońskiego Prawa o Transakcjach Finansowych (2019 rok) w pierwszym roku ery Reiwa, zostało jasno określone, że regulacje Prawa o Transakcjach Finansowych dotyczą również finansowania w formie inwestycji w kryptowaluty (Artykuł 2-2 Japońskiego Prawa o Transakcjach Finansowych), a tokeny ICO typu inwestycyjnego zostały nowo uregulowane w Prawie o Transakcjach Finansowych jako “prawa do transferu elektronicznych zapisów”, co oznacza, że różne regulacje dotyczące papierów wartościowych mają zastosowanie również do ICO.

Artykuł powiązany: Regulacje prawne dotyczące ICO i sposoby ich legalnego przeprowadzania[ja]

Różnica między ICO a STO

Jak już wspomniano, w wyniku zastosowania różnych regulacji dotyczących papierów wartościowych do tokenów ICO typu inwestycyjnego, obecnie tokeny ICO typu inwestycyjnego są uznawane za tokeny zabezpieczające w sensie prawnym. W związku z tym, można powiedzieć, że nie ma już istotnej różnicy między STO a ICO.

Warto jednak zauważyć, że oprócz “inwestycyjnych” tokenów ICO, istnieją również inne typy, takie jak “inne prawa” i “bez praw”, które podlegają odrębnym regulacjom w ramach japońskiego Prawa o rozliczeniach finansowych dla firm zajmujących się wymianą kryptowalut. W tym kontekście, można powiedzieć, że istnieje różnica między STO a ICO.

Jednakże, jeśli podleganie regulacjom finansowym jest istotą STO, nie ma potrzeby wprowadzania niejasnego pojęcia STO, wystarczy skorzystać z wyżej wymienionych koncepcji prawnych. Szczególnie teraz, gdy nie ma już istotnej różnicy między STO a ICO, można to stwierdzić jeszcze bardziej.

Na koniec, zastanówmy się nad znaczeniem dyskusji na temat koncepcji STO w nadchodzących czasach.

Podsumowanie: Znaczenie dyskusji na temat koncepcji STO

Jak wspomniano wcześniej, koncepcja STO nie jest zawsze jednolita i zrozumiała dzięki prawnym koncepcjom. Fakt, że JSTA (Japońskie Stowarzyszenie Tokenów Bezpieczeństwa) obejmuje nie tylko prawne tokeny bezpieczeństwa, ale także faktyczne tokeny bezpieczeństwa, dobrze ilustruje tę kwestię.

Kiedyś, w porównaniu z ICO, istniały argumenty, które uważały przestrzeganie regulacji finansowych za istotę STO. Jednak, jak wyjaśniliśmy w tym artykule, niezależnie od tego, czy obawiamy się nieporozumień, przestrzeganie regulacji finansowych nie jest już ważnym punktem widzenia dla STO.

Wyzwania, które przyniosło pojawienie się koncepcji ICO i STO, to w dużym stopniu pytanie, co nowe technologie, takie jak blockchain, mogą umożliwić i jak je wykorzystać. W kontekście finansowania, chodzi o to, jak kontynuować myślenie o możliwym projektowaniu systemów, aby szybko i sprawiedliwie odpowiedzieć na zapotrzebowanie na kapitał, które dotychczas nie pojawiało się na rynkach kapitałowych (szczególnie na niewielkie kwoty).

Koncepcja STO ma znaczenie do dalszej dyskusji jako narzędziowa koncepcja otwierająca drogę do rynków kapitałowych dla zapotrzebowania na kapitał, które nie nadąża za prawnym przygotowaniem.

Informacje o środkach podjętych przez naszą kancelarię

Kancelaria prawna Monolis specjalizuje się w IT, a w szczególności w prawie internetowym. Na przykład, jesteśmy w stanie zinterpretować zagraniczne białe księgi, zbadać legalność ich schematów w Japonii, a następnie tworzyć białe księgi i umowy. Oferujemy pełne wsparcie dla biznesu związanego z kryptowalutami i blockchainem. Szczegóły znajdują się w poniższym artykule.

Category: IT