STO ja ICO erinevused? Turvatokenite kontseptsiooni ja STO tähtsuse selgitus

Viimasel ajal on STO-d (Security Token Offering) kui “uued kapitali kaasamise meetodid” saanud palju tähelepanu.

Finantsregulatsioonide järjestikuste muudatustega, mis tulenevad uute tehnoloogiate nagu plokiahela esiletõusust, tekib küsimus, milline on STO-de või nende tuumaks olevate turvatokenite õiguslik staatus.

Ja kuidas erineb see “uudsus” võrreldes teise kapitali kaasamise meetodi, ICO-de (Initial Coin Offering) kontseptsiooniga?

Käesolevas artiklis pakume vastuseid eelpool esitatud küsimustele ning selgitame, miks on STO-de arutelu oluline tuleviku kontekstis.

Mis on STO?

STO on lühend sõnadest Security Token Offering ja viitab üldiselt tegevusele, kus ettevõtted emiteerivad turvatokeneid, et kaasata raha avalikkuselt.

Kuigi turvatokenite definitsiooni ei ole seadusandlikult täpselt määratletud, on Jaapani STO Assotsiatsiooni[ja] (edaspidi “Jaapani STO Assotsiatsioon”) veebilehel järgmine kirjeldus:

Turvatoken (Security Token) (edaspidi “ST”) on mõeldud kui elektroonilise andmetöötluse organisatsiooni abil ülekantav varaline väärtus (mida tihti nimetatakse ka “tokeniks”), mis kujutab endast õigusi, nagu need on esitatud aktsia- või võlakirjades. Et selgitada, et sellistele ST-dele kehtivad väärtpaberiregulatsioonid, määratleti “elektroonilise kirje ülekandega väärtpaberite õigused” Jaapani väärtpaberite ja börsikomisjoni seaduse (edaspidi “väärtpaberite ja börsikomisjoni seadus jne”) ja sellega seotud valitsuse määrustes, mis jõustusid 2020. aasta 1. mail (Reiwa 2). Sellist tüüpi ST-de emiteerimise kaudu toimuvat kapitali kaasamist nimetatakse üldiselt STO-ks (Security Token Offering) (edaspidi “STO”).

Jaapani STO Assotsiatsioon | Mis on STO?[ja]

Lisaks on Jaapani STO Assotsiatsiooni partneri (toetajaliige) Jaapani Turvatokenite Assotsiatsiooni[ja] (edaspidi “JSTA”) veebilehel järgmine kirjeldus:

Turvatoken viitab digitaalsetele tokenitele, mis on emiteeritud plokiahela võrgustikus ja millel on tagatiseks väärtpaberid või muud varad või väärtused. Plokiahela omadusi ära kasutades võimaldavad need tokenid õiguste piirideta ja turvalist ülekandmist tagatisvaradele. Jaapani seadusandluses viitavad need tüüpiliselt väärtpaberite ja börsikomisjoni seaduse “elektroonilise kirje ülekandega väärtpaberite õigustele”, kuid JSTA hõlmab oma definitsioonis laiemalt ka neid õigusi, mis ei kuulu nimetatud seaduse alla, ja tokenid, mis neid õigusi esindavad.

JSTA | ST definitsioon ja JSTA ulatus[ja]

See tähendab, et mõisted nagu “STO” ja “turvatoken” võivad erinevate autorite poolt viidata erinevatele asjadele.

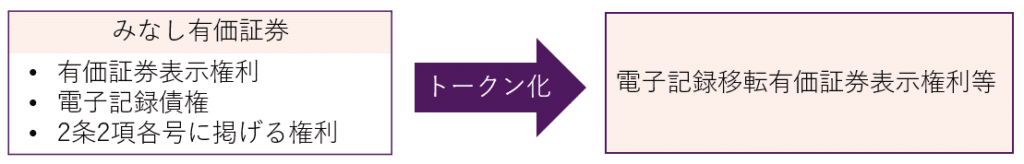

Seetõttu jaotame selles artiklis “turvatokenid” JSTA eeskujul kaheks suureks kategooriaks:

- Seaduslikud turvatokenid (võrdne väärtpaberite ja börsikomisjoni seaduse “elektroonilise kirje ülekandega väärtpaberite õigustega” jne)

- Faktilised turvatokenid (võrdne väärtpaberite ja börsikomisjoni seaduse jne alla mittekuuluvate varade õiguste tokeniseerimisega ja nende õiguste esindamisega tokenite kaudu)

Kui mõtleme STO peale, on oluline selgelt eristada, millist tüüpi turvatokenitega on tegemist. Seaduslike turvatokenite puhul kehtivad väärtpaberite ja börsikomisjoni seaduse avalikustamisnõuded ja äriregulatsioonid, samas kui faktilistele turvatokenitele need regulatsioonid ei laiene, mis tähendab, et nõutavad protseduurid võivad oluliselt erineda.

Seega selgitame allpool eraldi seaduslike ja faktiliste turvatokenite STO-de tähendust.

Õiguslikud turvatokenid

Õiguslik turvaväärtpaber (väärtpaber) on sisuliselt “väärtpaber” Jaapani väärtpaberite ja börsi seaduse (金商法) mõistes, ja token on õiguslikult määratletud kui “elektrooniliselt registreeritav ja ülekantav õigus, mis on väljendatud varalise väärtusena”.

Lisaks kasutame selles artiklis õiguste tokeniseerimiseks elektroonilist töötlemist, mida nimetame “tokeniseerimiseks”. Elektrooniline töötlemine, millest siin räägime, hõlmab peamiselt plokiahela tehnoloogiat, kuid see ei ole ainus kasutatav tehnoloogia.

Õiguslikud turvatokenid on lühidalt väljendatud mõistega “elektrooniliselt registreeritud väärtpaberite ülekandmise õigused”. Siiski on nende õiguslik staatus veidi keeruline, seega vaatame seda järjekorras ja hoolikalt.

「Elektroonilise registri ülekandega väärtpaberite esitamise õiguste jms» õiguslik seisund

See on veidi pikk, seega lõhume selle järgmiselt lahti:

- 「Elektroonilise registri ülekandmine」

- 「Väärtpaberite esitamise õigused」

- 「jms」

Esmalt, mõiste 「elektroonilise registri ülekandmine」 viitab “elektrooniliselt registreeritavatele ja ülekantavatele ~” asjadele ning see hõlmab eelnevalt mainitud “tokeniseeritud” objekte.

Järgnevalt 「väärtpaberite esitamise õigused」. Selle mõistmiseks on oluline alustuseks täpselt aru saada õiguslikust kontseptsioonist, mida nimetatakse 「väärtpaberiks」, seega selgitame seda allpool.

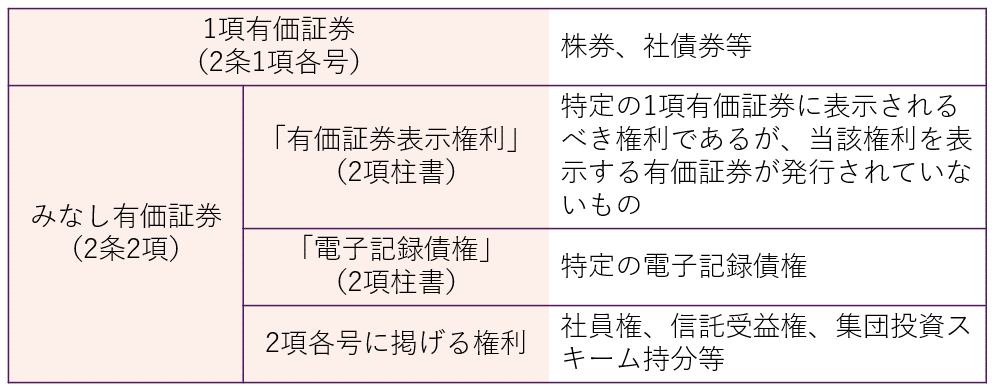

Väärtpaberite ulatus

Väärtpaberid on Jaapani Väärtpaberite ja Börsi seaduse (金商法) kohaldamisala määratlev põhimõiste. Väärtpaberite all mõistetakse seaduse järgi laias laastus kahte kategooriat: “lõike 1 väärtpaberid” ja “eeldatavad väärtpaberid”, millele kohalduvad erinevad avalikustamisnõuded ja tegevusregulatsioonid sõltuvalt nende liigist.

Lõike 1 väärtpaberite ja eeldatavate väärtpaberite eristamisel on võtmetähtsusega “likviidsuse tase”.

Tüüpiliselt kõrge likviidsusega lõike 1 väärtpaberitele kohalduvad üldjuhul avalikustamisnõuded ja neile rakendatakse ka rangemaid tegevusregulatsioone. Teisalt, tüüpiliselt madala likviidsusega eeldatavatele väärtpaberitele avalikustamisnõuded üldjuhul ei kohaldu ning tegevusregulatsioonid on leebemad võrreldes lõike 1 väärtpaberitega.

Lõike 1 väärtpaberid on tüüpiliselt kõrge likviidsusega, kuna väärtpaberid emiteeritakse paberkandjal ja neid kaubeldakse turul, samas kui eeldatavad väärtpaberid on “õiguste abstraktse kontseptsiooni” näol, millele ei ole väljastatud füüsilist kandjat, mistõttu peetakse neid tüüpiliselt madala likviidsusega väärtpaberiteks.

Seega, “väärtpaberiga esitatud õigused” viitavad olukorrale, kus õigused, mis tavaliselt peaksid olema esitatud lõike 1 väärtpaberites, emiteeritakse ilma füüsilise kandjata (teisisõnu, elektrooniliselt).

Kuid selliste elektrooniliselt emiteeritud õiguste puhul on keeruline asjaolu, et Jaapani Väärtpaberite ja Börsi seaduses on olemas eraldi mõiste “elektroonilise registri ülekandeõigused”, mida on samuti vajalik selgitada.

Seos “Elektroonilise registri ülekandmise õiguse” suhtega

STO-d kirjeldatakse sageli kui “uut kapitali kaasamise viisi” ja selle eripära seisneb õiguste tokeniseerimises, mis ei pruugi alati kuuluda olemasolevate väärtpaberite kategooriasse.

Jaapani finantsinstrumentide ja börsiseadus (金融商品取引法, kinyū shōhin torihiki hō) on loonud selleks, et kohaneda selliste uute finantstoodetega, oma rakendusala äärealasid määratleva üldise sätte artikli 2 lõike 2 punktis 5, mida üldiselt nimetatakse “kollektiivse investeerimisskeemi osaluseks”.

Jaapani finantsinstrumentide ja börsiseadus reguleerib tokeniseeritud õigusi, sealhulgas kollektiivse investeerimisskeemi osalusi, kui “elektroonilise registri ülekandmise õigusi”.

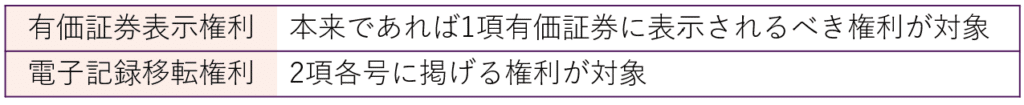

See tähendab, et “väärtpaberite esitamise õigus” ja “elektroonilise registri ülekandmise õigus” on ühised õiguste tokeniseerimise osas, kuid erinevad tokeniseeritavate õiguste poolest.

Kui õigus kuulub “elektroonilise registri ülekandmise õiguse” alla, siis isegi kui tegemist on tavaliselt madala likviidsusega väärtpaberitega, millele ei kohaldata avalikustamisnõudeid, käsitletakse neid avalikustamisnõuete kohaldamisel kui artikli 1 väärtpabereid (Jaapani finantsinstrumentide ja börsiseaduse artikkel 2 lõige 3). Sellel on eripära, et artikkel 28 lõige 1 punkt 1 käsitleb elektroonilise registri ülekandmise õigust samuti kui artikli 1 väärtpabereid ka äriregulatsiooni kohaldamisel.

Seaduses “väärtpaberite pakkumine” tähendab uute väärtpaberite omandamise taotluste soodustamist (kaasa arvatud sellised tegevused, mis on määratletud kui sarnased omandamise soodustamisele kabineti määruses, mida nimetatakse “tegevuseks, mis sarnaneb omandamise soodustamisega”, edaspidi “omandamise soodustamine”), mis on seotud artikli 1 punktides loetletud väärtpaberitega või väärtpaberiteks loetletud väärtpaberite esitamise õigustega, konkreetsete elektrooniliste registri võlanõuetega või lõikega (※autorite märkus: artikkel 2 lõige 2) loetletud õigustega (piiratud juhtudel, kus neid saab üle kanda elektroonilise andmetöötlusorganisatsiooni abil ja kus need on esitatud elektroonilisel kujul seadmetes või muul viisil, arvestades likviidsust ja muid asjaolusid, mida määratleb kabineti määrus). Neid nimetatakse “elektroonilise registri ülekandmise õigusteks” (artikli 6 lõige 2, artikli 23 lõige 13 lõiked 4 ja 5 ning artikli 2-3 lõiked 4 ja 5 viitavad neile kui “artikli 1 väärtpaberitele”). Kui omandamise soodustamine on seotud lõikega loetletud õigustega (välja arvatud elektroonilise registri ülekandmise õigus, mida nimetatakse “artikli 2 lõike 2 väärtpaberiteks” järgmistes lõigetes, artikli 2-3 lõiked 4 ja 5 ning artikli 23 lõige 13 lõige 4), siis see kuulub punktide 1 ja 2 alla, kui omandamise soodustamine on seotud lõikega loetletud õigustega (välja arvatud elektroonilise registri ülekandmise õigus), siis see kuulub punkti 3 alla. “Väärtpaberite erapakkumine” tähendab omandamise soodustamist, mis ei kuulu väärtpaberite pakkumise alla.

Jaapani finantsinstrumentide ja börsiseaduse artikkel 2 lõige 3

Elektroonilise registri ülekandmise õigusele kohaldatavate eriregulatsioonide struktuur on eriline kahel põhjusel.

Üks põhjus on see, et tokenite kujundamisel on suur vabadus, mistõttu on raske neid teiste väärtpaberitega samal tasemel selgelt ja eraldi loetleda. Teine põhjus on see, et kuigi elektroonilise registri ülekandmise õigust saab hõlmata kollektiivse investeerimisskeemi osaluse mõistega, paigutatakse see muidu artikli 2 lõike 2 väärtpaberite hulka, millele ei kohaldata avalikustamisnõudeid, mis ei vasta tokenite omadusele olla kõrge likviidsusega, kuna neid kaubeldakse blockchainil.

Elektroonilise registri ülekandmise õiguse määratlus on paigutatud mitte väärtpaberite määratluse sätetesse, vaid “väärtpaberite pakkumise” määratluse sätetesse, mis määratlevad avalikustamisnõuete kohaldamisala, just sellepärast.

Kuigi siin ei kirjeldata üksikasjalikult, käsitletakse neid, mis on kabineti määrusega välistatud elektroonilise registri ülekandmise õigusest, elektrooniliselt välja antud juhtudel tavaliste väärtpaberitena (Jaapani finantsinstrumentide ja börsiseaduse artikkel 2 määratletud mõistete kohta kabineti määruse artikkel 9 lõige 2).

“Elektroonilise registri ülekandega väärtpaberite kujutamisõigused jms”

Eeltoodut arvesse võttes vaatame üle “elektroonilise registri ülekandega väärtpaberite kujutamisõiguste jms” positsiooni Jaapani väärtpaberite ja börsi seaduse (edaspidi “väärtpaberite seadus”) kontekstis.

Tegelikult on “elektroonilise registri ülekandega väärtpaberite kujutamisõigused jms” mõiste määratletud mitte väärtpaberite seaduse põhireeglites, vaid “Finantsteenuste osutamise valitsuse määruses” (edaspidi “valitsuse määrus”) (valitsuse määruse §1 lõige 4 punkt 17).

Selle kohaselt on “elektroonilise registri ülekandega väärtpaberite kujutamisõigused jms” määratletud kui “õigused, mis on sätestatud väärtpaberite seaduse §29-2 lõige 1 punkt 8” (allpool).

Õigused, mida peetakse väärtpaberiteks vastavalt §2 lõige 2 (piiratud nendega, mis on eriti vajalikud avaliku huvi või investorite kaitseks, arvestades asjaomaste õiguste registreerimise või ülekandmise meetodit ja muid asjaolusid, nagu valitsuse määruses sätestatud).

Väärtpaberite seaduse §29-2 lõige 1 punkt 8

Teisisõnu, need on “eeldatavad väärtpaberid”, mis on tokeniseeritud (valitsuse määruse §6-3).

“Jms” on kasutatud seetõttu, et tokeniseerimise objekt hõlmab kogu “eeldatavate väärtpaberite” spektrit, mis sisaldab väärtpaberite kujutamisõigusi. See tähendab, et “elektroonilise registri ülekandega väärtpaberite kujutamisõigused jms” hõlmavad ka “elektroonilise registri ülekandeõigusi”.

Lisaks reguleeritakse “elektroonilise registri ülekandega väärtpaberite kujutamisõiguste jms” mõistet valitsuse määruses, kuna nagu eespool mainitud, on tokeniseerimise kontseptsioon reguleeritud avalikustamise reguleerimise sätetes ja valitsuse reguleerimise rakendamisel on kaasas ka eriomased reguleerimised, mis tulenevad tokeniseerimisest (nagu väärtpaberite seaduse §29-2 lõige 1 punkt 8 jne).

Õiguslike turvatokenite kasutamise tähendus STO-s

Nagu eelpool mainitud, tagab õiguslike turvatokenite kasutamine STO-s (Security Token Offering) investeeringute puhul teatud usaldusväärsuse, kuna see allub rangele finantsregulatsioonile. See annab investoritele kindlust, et emitent on usaldusväärne. Siiski on selle protsessi omaduseks, et menetlused võtavad aega, mistõttu kiire kapitali kaasamine võib osutuda keeruliseks.

Faktilised turvatähised

Teisalt ei saa eirata faktilisi turvatähiseid, kui mõtleme STO (Security Token Offering) tähendusele.

Nagu eespool mainitud, viitavad faktilised turvatähised õigustele varadele, millele ei kohaldata Jaapani väärtpaberite ja börsi seadust (Financial Instruments and Exchange Act) või muid seadusi, ning token’itele, mis neid õigusi esindavad.

JSTA (Japanese Security Token Association) klassifikatsiooni järgi on need osad, mis on kaetud ainult “laiendatud mõistes ST” all (need, mis on “muude varade õiguste tokeniseerimine”), nagu allpool diagrammil näidatud.

Kuigi Jaapani kinnisvara kindlaksmääratud ühisettevõtmise seaduse (Specific Joint Real Estate Ventures Act) alusel tehtud sissemaksete osad on väärtpaberite ja börsi seaduse (Financial Instruments and Exchange Act) kohaselt selgelt välistatud (Financial Instruments and Exchange Act §2 lõige 2 punkt 5), omavad need sisuliselt kollektiivse investeerimisskeemi osade omadusi (investeerimisomadused) ning neile kohaldatakse osaliselt väärtpaberite ja börsi seaduse regulatsioone, nagu sobivuse põhimõte ja kahjude hüvitamise keeld (Specific Joint Real Estate Ventures Act §21-2), mistõttu võib neid laiemalt pidada seaduslikeks turvatähisteks.

Teisalt, kui rahastust kogutakse liikmelisuse õiguste või rahaliste nõuete müügiga, mis on kujundatud nii, et neile ei kohaldata väärtpaberite ja börsi seadust, rahaliste vahendite arveldamise seadust (Funds Settlement Act) ega muid regulatsioone, siis kuigi need finantstooded on sisuliselt investeeringutele lähedased, ei ole neil seadusest tulenevaid informatsiooni avalikustamise kohustusi ega emiteerimistingimusi, vaid need on jäetud osapoolte vabale kokkuleppele.

Jaapani STO Assotsiatsiooni sarnased väärtpaberite ja börsi seaduse alusel tegutsevad isereguleerivad organisatsioonid kehtestavad sellistele faktilistele finantstoodetele, millele ei kohaldata seaduslikke regulatsioone, seadusest kõrgemal tasemel normid, et täiendada seadust, suurendada turu usaldusväärsust ja kaitsta investoreid.

Eriti STO-suguste uute rahastamisvahendite puhul on isereguleerivate organisatsioonide roll märkimisväärne.

STO kasutades de facto turvatokeneid

STO, mis kasutab de facto turvatokeneid, erinevalt juriidiliselt määratletud turvatokeneid kasutavatest STO-dest, ei allu rangele finantsregulatsioonile, mis võimaldab lihtsat ja kiiret kapitali kaasamist.

Kuid teisalt, kuna emitendi usaldusväärsust ei tagata süsteemselt, võib mõnikord kohata petturlikke skeeme. Just see oli probleemiks ICO-de puhul.

Mis on ICO?

ICO on lühend sõnadest Initial Coin Offering ja see tähendab üldiselt tegevust, kus ettevõtted või muud organisatsioonid emiteerivad elektroonilisi tokeneid (edaspidi “ICO tokenid”) ja koguvad avalikkuselt krüptovara (virtuaalvaluuta).

Nii on ICO tokenid emiteerijale lihtne ja kiire viis suure summa kapitali kaasamiseks, samas kui investorite jaoks on need kõrge riskiga finantstoode. Sel ajal, kui uuesti emiteeritud mündid hakkasid kiiresti väärtust koguma, kasvas nende vastu ülemaailmne huvi plahvatuslikult, kuna inimesed olid huvitatud kiirest hinnatõusust.

Siiski, kuna polnud selge, kas krüptovaraga tehtavate investeeringute vormis kapitali kaasamine kuulub õigusnormide alla, ei olnud võimalik tagada emiteerijate usaldusväärsust ja esines ka pettusejuhtumeid.

Seetõttu kehtestati Jaapanis Reiwa esimesel aastal (2019) toimunud Financial Instruments and Exchange Act’i (Jaapani ~) muudatustega selge regulatsioon ka krüptovaraga tehtavate investeeringute vormis kapitali kaasamisele (Financial Instruments and Exchange Act’i paragrahv 2-2), ning investeerimistüüpi ICO tokenid määratleti uue “elektroonilise registreerimise ülekandeõigusena” Financial Instruments and Exchange Act’i alusel, mis tähendab, et ICO-dele hakkasid kehtima erinevad väärtpaberitega seotud regulatsioonid.

Seotud artikkel: ICO-dele kehtivad õigusnormid ja nende seaduslikuks rakendamiseks vajalikud meetodid[ja]

ICO ja STO erinevused

Nagu eespool mainitud, on investeerimistüüpi ICO tokenitele hakanud kehtima mitmesugused väärtpaberitega seotud regulatsioonid, mille tulemusena on need nüüdseks juriidiliselt kvalifitseeritud kui turvatokenid. Selles mõttes võib öelda, et STO ja ICO vahel ei ole enam sisulist erinevust.

Siiski on ICO tokenitel lisaks “investeerimistüübile” ka teisi kategooriaid, nagu “muud õigustüübid” ja “õigusteta tüübid”, millele kohalduvad eraldi krüptovara vahetusteenuste ja muude rahaliste maksete seaduse (Japanese Payment Services Act) regulatsioonid. Seega võib öelda, et selles suhtes on STO ja ICO vahel siiski erinevusi.

Kui aga finantsregulatsioonide järgimine on STO olemus, siis pole vaja kasutada STO mõistet, mis võib olla ebaselge, kuna piisab juba olemasolevatest õiguslikest kontseptsioonidest. Eriti praegu, kui STO ja ICO vahel ei ole enam sisulist erinevust, on see veelgi enam nii.

Lõpetuseks mõelgem, milline võiks olla STO mõiste arutelu tähendus tulevikus.

Kokkuvõte: STO mõiste arutelu tähtsus

Nagu eelnevalt mainitud, ei ole STO (Security Token Offering) mõistet võimalik üheselt mõista ainult õiguslike kontseptsioonide kaudu. Asjaolu, et Jaapani Security Token Association (JSTA) katab nii õiguslikke kui ka tegelikkuses eksisteerivaid turvatokeneid, illustreerib seda väga hästi.

Kuigi varem on STO-d võrreldud ICO-dega (Initial Coin Offering), rõhutades, et STO peamine olemus seisneb finantsregulatsioonidele allumises, siis nagu käesolevas artiklis selgitatud, ei ole finantsregulatsioonidele allumine STO jaoks enam oluline aspekt, kui seda julgelt väljendada.

ICO-de ja STO-de mõistete ilmumine on toonud kaasa väljakutsed, mis laias laastus seisnevad selles, mida uued tehnoloogiad nagu plokiahel võimaldavad ja kuidas neid ära kasutada. Kui rääkida kapitali kaasamise kontekstis, siis on küsimus selles, kuidas vastata turu õigluse ja aususe säilitamise kõrval ka kiiresti nende (eriti väiksemate) kapitalivajaduste rahuldamisele, mis seni ei ole kapitaliturgudele jõudnud. Selleks tuleb jätkuvalt mõelda, milline võiks olla sobiv regulatiivne kujundus.

STO mõiste kui selline on oluline tööriistakontseptsioon, mis aitab avada kapitaliturgudele teed neile rahastusvajadustele, mille jaoks õiguslik raamistik veel ei ole jõudnud kohanduda, ning selle üle arutlemine on jätkuvalt oluline.

Meie büroo poolt pakutavad meetmed

Monolith õigusbüroo on IT ja eriti interneti ning õiguse valdkonnas kõrge erialase pädevusega õigusbüroo. Näiteks, kui on vaja mõista välismaiseid valgeid pabereid ja uurida nende skeemide seaduslikkust Jaapanis, koostame me vastavad valged paberid ja lepingud, pakkudes terviklikku tuge krüptovara ja plokiahela äriga seotud ettevõtmistes. Allpool olevas artiklis on toodud täpsemad üksikasjad.

Category: IT