Hva er 'Japanese Invoice System'? Enkel forklaring på viktige punkter bedrifter bør være oppmerksomme på

Fra 1. oktober i det 5. året av Reiwa (2023), vil fakturasystemet bli innført som en metode for fradrag for inngående merverdiavgift. Det er både fordeler og ulemper med innføringen av dette fakturasystemet, og det har ført til stor debatt.

Dette er ikke bare et problem for skattefrie virksomheter som har blitt unntatt fra plikten til å betale merverdiavgift, men også for selskaper som har forretninger med frilansere og små bedrifter. Det er nødvendig å forberede seg på forhånd for å få på plass interne systemer.

I denne artikkelen vil vi forklare på en forståelig måte om oversikten over fakturasystemet og hva virksomheter må forberede seg på forhånd.

Oversikt over fakturasystemet

Hva er fakturasystemet?

Det formelle navnet på fakturasystemet er “Kvalifisert fakturaoppbevaringssystem”, og en faktura refererer til en “faktura med obligatorisk angivelse av gjeldende skattesats og skattebeløp”. Fakturasystemet er dermed et system for beregning av merverdiavgift basert på denne fakturaen.

Spesifikt vil en faktura som oppfyller følgende krav bli ansett som en “faktura” i henhold til systemet:

- Navn eller betegnelse og registreringsnummer for den kvalifiserte fakturautstederen

- Dato for transaksjonen

- Detaljer om transaksjonen (hvis det gjelder varer som er underlagt redusert skattesats, skal dette angis)

- Summen av beløpet for hver skattesats og den gjeldende skattesatsen

- Merverdiavgiftsbeløpet

- Navn eller betegnelse på virksomheten som mottar dokumentet

Problemer med fakturasystemet

Det er ulike meninger om fordelene og ulempene ved fakturasystemet. Hva er problemet med fakturasystemet?

I utgangspunktet beregnes beløpet som skal betales i merverdiavgift ved å trekke fra merverdiavgiften knyttet til innkjøp fra merverdiavgiften knyttet til skattepliktig salg. Denne merverdiavgiften knyttet til innkjøp kalles innkjøpsskattefradrag i beregningen av merverdiavgiften, og kan trekkes fra merverdiavgiften knyttet til salg (Japansk forbruksskattelov § 30).

Tidligere var det nok å ha en faktura basert på “Kategorisert fakturaoppbevaringssystem” for å motta anvendelsen av innkjøpsskattefradraget for merverdiavgift. Derfor kunne skattepliktige virksomheter motta anvendelsen av innkjøpsskattefradraget selv om de kjøpte fra skattefrie virksomheter. Med andre ord, det var ingen ulempe for skattefrie virksomheter i transaksjoner, i det minste fra perspektivet av merverdiavgift.

Men fra 1. oktober i det 5. året av Reiwa (2023), vil kjøpere ikke kunne motta anvendelsen av innkjøpsskattefradraget med mindre de har en faktura i samsvar med fakturasystemet. Dette betyr at skattepliktige virksomheter som har mottatt varer eller tjenester fra skattefrie virksomheter, selv om de har betalt merverdiavgift for den aktuelle transaksjonen, ikke vil kunne motta innkjøpsskattefradraget, noe som vil øke skattebyrden.

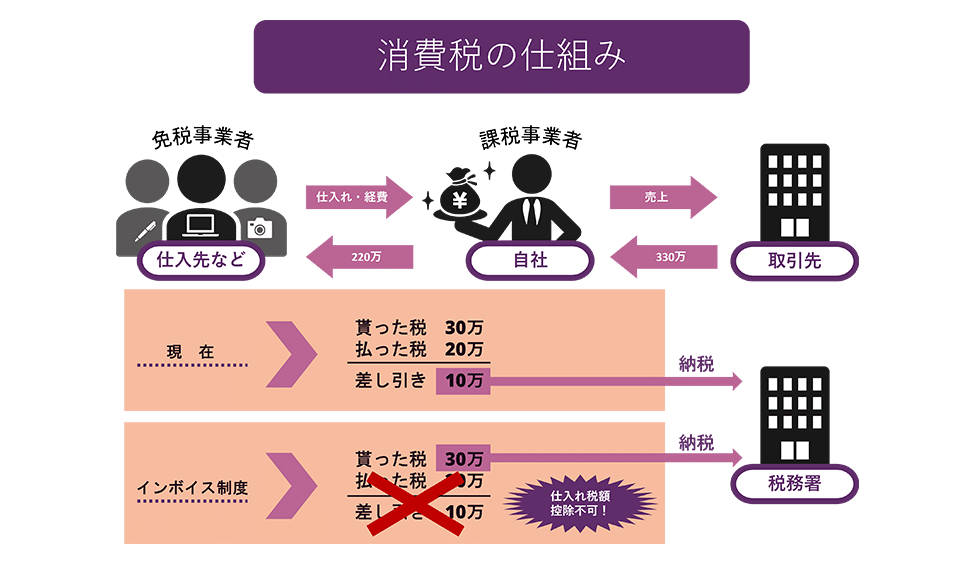

For å gi et enkelt eksempel, la oss se hvordan merverdiavgiften som skal betales varierer mellom det nåværende systemet og fakturasystemet i et tilfelle der en skattepliktig virksomhet kjøper for 2 millioner yen fra en skattefri leverandør og selger for 3 millioner yen.

Som vist i figuren, selv om du tidligere kunne betale 100 000 yen i skatt ved å motta innkjøpsskattefradraget, vil du under fakturasystemet ikke kunne motta innkjøpsskattefradraget, og dermed må du betale 300 000 yen i skatt.

Derfor vil det være mindre skattebyrde for handelspartnere å handle med skattepliktige virksomheter og motta en faktura i samsvar med fakturasystemet for å motta innkjøpsskattefradraget, noe som kan føre til at skattefrie virksomheter blir utelukket fra transaksjoner. Selvfølgelig kan skattefrie virksomheter bli skattepliktige virksomheter ved å erklære, og dermed kan de utstede fakturaer i samsvar med fakturasystemet, men hvis de blir skattepliktige virksomheter, vil skattebyrden øke, noe som kan legge press på virksomheten.

Bakgrunnen for innføringen av fakturasystemet

Hvorfor ble det bestemt å innføre dette fakturasystemet?

Faktisk ble innføringen av fakturasystemet diskutert allerede da forbruksskatten ble innført i Showa 62 (1987). Men med tanke på små og mellomstore bedrifter, som forventes å utgjøre flertallet av skattebetalere, ble det bestemt å adoptere “bokføringsmetoden”, som innebærer mindre administrativ byrde.

Denne gangen er det sagt at innføringen av fakturasystemet ble bestemt hovedsakelig av to grunner:

Grunn 1: For å utføre korrekt skatteberegning

En av grunnene som kan nevnes er å sikre nøyaktig beregning av forbruksskatten.

Med endringen i forbruksskattesatsen i 2019, er det nå to skattesatser, 10% og den reduserte skattesatsen på 8%. Imidlertid, med den tradisjonelle faktureringsmetoden, var det vanskelig å forstå hvilke produkter som hadde en skattesats på 8% og 10%, noe som førte til kritikk for å øke den administrative byrden, feil i skatteberegningen og uregelmessigheter.

Men med innføringen av fakturasystemet, ved å inkludere skattesatsen og forbruksskatten for hver anvendte skattesats på fakturaen, blir det mulig å beregne skatten nøyaktig. Dette antas å gjøre det lettere å oppdage feil når man utfører regnskapsbehandling, og også bidra til å forhindre uregelmessigheter.

Grunn 2: For å forhindre profittskatt

Tidligere var virksomheter med en omsetning på mindre enn 10 millioner yen i skatteperioden “skattefrie virksomheter” som var unntatt fra plikten til å betale forbruksskatt. Disse skattefrie virksomhetene hadde ingen plikt til å betale forbruksskatten de mottok fra kundene, og dette ble direkte oversatt til virksomhetens fortjeneste. Dette er det som kalles “profittskatt”.

Med innføringen av fakturasystemet, hvis en virksomhet ikke har en faktura fra en virksomhet som er registrert i fakturasystemet, vil de ikke kunne trekke fra inngående skatt. Derfor, hvis en virksomhet forblir skattefri, vil de ikke kunne utstede en kvalifisert faktura, og kjøperen, som er virksomheten, vil ikke kunne bruke fradraget for inngående skatt for det aktuelle kjøpet.

Men dette vil øke skattebyrden for kjøperen, så det forventes at mange skattefrie virksomheter vil bli skattepliktige virksomheter og bli pålagt å betale skatt. Finansdepartementet forventer en økning i skatteinntektene på omtrent 200 milliarder yen som et resultat av flere virksomheter som blir skattepliktige gjennom innføringen av fakturasystemet.

Forberedelser for fakturasystemet

Så, hva bør bedrifter forberede seg på når fakturasystemet starter?

Innsending av søknad om registrering som kvalifisert faktura utsteder

For at en bedrift skal kunne utstede fakturaer, må den være registrert som en “kvalifisert faktura utsteder” av skattekontorsjefen. Derfor må du sende inn en “søknad om registrering som kvalifisert faktura utsteder” til skattekontoret. For å bli en kvalifisert faktura utsteder fra 1. oktober i det 5. året av Reiwa (2023), må du sende inn denne søknaden innen 31. mars i det 5. året av Reiwa (2023).

Opprette et system for utstedelse av kvalifiserte fakturaer

Bedrifter som har blitt kvalifiserte faktura utstedere, har en plikt til å utstede kvalifiserte fakturaer i henhold til forespørsler fra handelspartnere. I tillegg, når det er gjort returer eller rabatter, er det nødvendig å utstede en kvalifisert returfaktura, og hvis det er feil i den utstedte kvalifiserte fakturaen, er det nødvendig å utstede en korrigert kvalifisert faktura. Uansett type faktura, må du også beholde en kopi av den.

Bedrifter må sette opp et system for å utstede og lagre disse kvalifiserte fakturaene.

Å håndtere overgangsperioden på 6 år

En overgangsperiode på 6 år er satt opp fra oktober i det 5. året av Reiwa (2023), når fakturasystemet blir innført, og dette antas å øke den administrative byrden.

Spesifikt, fra 1. oktober i det 5. året av Reiwa (2023) til 30. september i det 8. året av Reiwa (2026), selv om det er kjøp fra skattefrie bedrifter, kan 80% av forbruksskatten knyttet til kjøp inkluderes i beløpet for inngående skattefradrag. Derfor må regnskapsansvarlige først avgjøre om leverandøren er en skattepliktig bedrift, og hvis det er en skattefri bedrift, må de beregne beløpet som tilsvarer 80% av forbruksskatten på kjøpet som inngående skattefradrag.

Deretter, fra 1. oktober i det 8. året av Reiwa (2026) til 30. september i det 11. året av Reiwa (2029), vil 50% av forbruksskatten på kjøp bli inngående skattefradrag.

På denne måten vil den administrative byrden for regnskap være stor i de 6 årene fra innføringen av fakturasystemet på grunn av de to trinnene i overgangsperioden.

Planlegg responsen til fakturaer

Introduksjonen av fakturasystemet kan sies å være en stor overgang, selv når man vurderer det fra det tidligere skattesystemet. Spesielt for virksomheter som tidligere har vært skattefrie, må de bestemme om de skal forbli skattefrie eller bli skattepliktige for å utstede fakturaer.

I tillegg, hvis du fortsetter å handle som en skattefri virksomhet, vil ikke handelspartneren din kunne trekke fra inngående skatt, så det kan forventes at de vil be om en reduksjon i beløpet tilsvarende forbruksskatten. I slike tilfeller av leverandørtrakassering er det viktig å raskt konsultere med det nasjonale skattebyrået eller en advokat.

Oppsummering: Viktige punkter om fakturasystemet

Her har vi forklart på en enkel måte om fakturasystemet og dets problemer. Når fakturasystemet starter, vil det ikke lenger være mulig å trekke fra merverdiavgiften betalt til skattefrie virksomheter fra innkjøpsbeløpet, noe som vil øke skattebyrden.

Det er fortsatt en stund til fakturasystemet starter, men bedrifter som handler med skattefrie virksomheter, som frilansere og små bedrifter, må begynne å forberede og organisere interne systemer så snart som mulig. I tillegg anbefales det at skattefrie virksomheter konsulterer en advokat hvis de blir tvunget til å endre kontrakter på en måte som er ensidig ugunstig.

Introduksjon til tiltakene våre

Monolis Law Firm er et advokatfirma med høy ekspertise innen IT, spesielt internett og jus. Vi håndterer kontraktsopprettelse og gjennomgang for en rekke saker, fra Tokyo Stock Exchange-noterte selskaper til oppstartsbedrifter. Hvis du har problemer med kontrakter, vennligst se artikkelen nedenfor.