Vad är fakturasystemet? Enkel förklaring av punkter som företagare bör vara uppmärksamma på

Från och med den 1 oktober i Reiwa 5 (2023) kommer faktureringsmetoden att införas som ett sätt att dra av ingående moms. Införandet av detta faktureringssystem har både förespråkare och motståndare, och det har lett till stor debatt.

Detta är inte bara ett problem för skattebefriade företag som har varit undantagna från momsplikten, utan även för företag som har affärer med frilansare och småföretag. Det är nödvändigt att förbereda sig i förväg för att organisera företagets interna struktur.

I denna artikel kommer vi att förklara tydligt om faktureringssystemet och vad företag behöver förbereda i förväg.

Översikt över fakturasystemet

Vad är fakturasystemet?

Det formella namnet på fakturasystemet är “Kvalificerat faktureringsbevarande system” på japanska, och en faktura är en faktura som kräver specificering av tillämplig skattesats och skattebelopp. Fakturasystemet är ett system för att beräkna mervärdesskatten baserat på denna faktura.

Specifikt uppfyller en faktura som innehåller följande punkter kraven för en “faktura”.

- Namn eller företagsnamn och registreringsnummer för den kvalificerade fakturautställaren

- Transaktionsdatum

- Transaktionsinnehåll (om det gäller en produkt som är föremål för reducerad skattesats)

- Summan av beloppet för varje skattesats och den tillämpliga skattesatsen

- Mervärdesskatt

- Namn eller företagsnamn på företaget som tar emot dokumentet

Problem med fakturasystemet

Det finns olika åsikter om för- och nackdelar med fakturasystemet. Vad är problemet med fakturasystemet?

I grunden beräknas mervärdesskatten genom att dra av mervärdesskatten relaterad till inköp från mervärdesskatten relaterad till skattepliktig försäljning. Denna mervärdesskatt relaterad till inköp kallas för inköpsskatteavdrag i beräkningen av mervärdesskatten, och den kan dras av från mervärdesskatten relaterad till försäljning (japanska mervärdesskattelagen, artikel 30).

Tidigare var det tillräckligt att ha en faktura baserad på “Klassificerat faktureringsbevarande system” för att tillämpa inköpsskatteavdraget. Därför kunde skattepliktiga företag tillämpa inköpsskatteavdraget även om de köpte från skattefria företag. Med andra ord, det fanns ingen nackdel för skattefria företag i transaktioner, åtminstone inte från mervärdesskattens synpunkt.

Men från och med den 1 oktober 2023 (Reiwa 5), kan köpare inte tillämpa inköpsskatteavdraget om de inte har en faktura som följer fakturasystemet. Detta innebär att skattepliktiga företag som har köpt varor eller tjänster från skattefria företag inte kan tillämpa inköpsskatteavdraget, även om de har betalat mervärdesskatt för transaktionen, vilket ökar deras skattebörda.

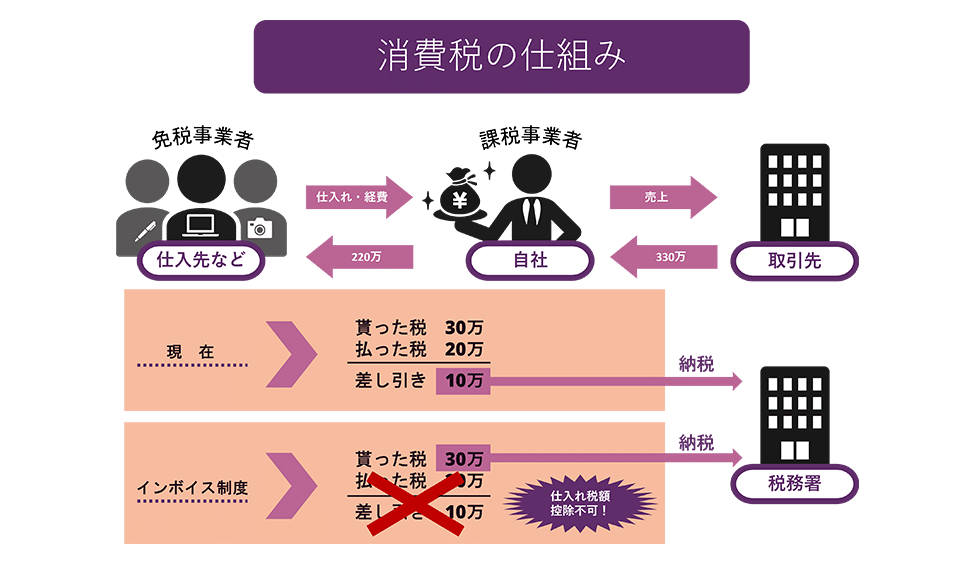

Låt oss titta på ett enkelt exempel: hur skiljer sig skattebetalningen för mervärdesskatt om ett skattepliktigt företag köper för 2 miljoner yen från en skattefri leverantör och säljer för 3 miljoner yen under det nuvarande systemet och fakturasystemet?

Som visas i diagrammet, under det nuvarande systemet skulle det räcka att betala 100 000 yen efter att ha tillämpat inköpsskatteavdraget, men under fakturasystemet kan inköpsskatteavdraget inte tillämpas, så du måste betala 300 000 yen i skatt.

Därför, eftersom det minskar skattebördan att handla med skattepliktiga företag och få en faktura som följer fakturasystemet för att tillämpa inköpsskatteavdraget, finns det en risk att skattefria företag kommer att uteslutas från transaktioner. Naturligtvis kan skattefria företag bli skattepliktiga genom att deklarera, så de kan utfärda fakturor som följer fakturasystemet, men om de blir skattepliktiga ökar deras skattebörda, vilket kan belasta deras verksamhet.

Bakgrunden till införandet av fakturasystemet

Varför beslutades det att införa detta fakturasystem?

Faktum är att införandet av fakturasystemet diskuterades redan vid införandet av konsumtionsskatten år 1987 (Showa 62). Men med tanke på de små och medelstora företag som förväntades utgöra majoriteten av skattebetalarna, valdes den mindre administrativt krävande “bokföringsmetoden”.

Den här gången sägs införandet av fakturasystemet ha beslutats främst av följande två skäl:

Anledning 1: För att beräkna skattebeloppet korrekt

En av anledningarna är att göra det möjligt att beräkna konsumtionsskatten korrekt.

Med ändringen av konsumtionsskattegraden 2019 finns det nu två skattesatser, 10% och den reducerade skattesatsen på 8%. Men med det traditionella sättet att notera fakturor var det svårt att se vilka produkter som var underlagda 8% och 10% skatt, vilket ledde till kritik för att det ökade den administrativa bördan, orsakade fel i skatteberäkningen och ledde till oegentligheter.

Men med införandet av fakturasystemet kan korrekta skatteberäkningar göras genom att notera skattesatsen och konsumtionsskatten för varje tillämplig skattesats på fakturan. Detta gör det lättare att upptäcka misstag vid bokföring och förväntas också bidra till att förhindra oegentligheter.

Anledning 2: För att förhindra skattevinster

Tidigare var företag med en försäljning på mindre än 10 miljoner yen under skatteperioden “skattefria företag” som var undantagna från skyldigheten att betala konsumtionsskatt. Eftersom dessa skattefria företag inte hade någon skyldighet att betala konsumtionsskatt, behövde de inte betala den konsumtionsskatt de tog emot från sina kunder, vilket blev företagets vinst. Detta är vad som kallas “skattevinst”.

Med införandet av fakturasystemet kan företag inte dra av inköpsbeloppet om de inte har en faktura från ett företag som är registrerat i fakturasystemet. Därför, om ett företag förblir ett skattefritt företag, kan det inte utfärda en giltig faktura, och köparen, dvs. företaget, kan inte tillämpa avdraget för inköpsbeloppet på det inköp som görs.

Men detta skulle öka skattebördan för köparen, så det förväntas att många skattefria företag kommer att bli skattepliktiga företag och bli skyldiga att betala skatt. Finansdepartementet förväntar sig att införandet av fakturasystemet kommer att öka skatteintäkterna med cirka 200 miljarder yen genom att antalet företag som övergår till att bli skattepliktiga ökar.

Förberedelser inför införandet av fakturasystemet

Låt oss då se vad företag bör förbereda inför införandet av fakturasystemet.

Inlämning av ansökan om registrering som kvalificerad fakturautfärdare

För att ett företag ska kunna utfärda fakturor måste det vara registrerat som en “kvalificerad fakturautfärdare” av skattekontorschefen. Därför måste du lämna in en “Ansökan om registrering som kvalificerad fakturautfärdare” till skattekontoret. Observera att för att bli en kvalificerad fakturautfärdare från och med den 1 oktober i det femte året av Reiwa (2023), måste du lämna in ansökan senast den 31 mars i det femte året av Reiwa (2023).

Uppbyggnad av system för utfärdande av kvalificerade fakturor

Företag som har blivit kvalificerade fakturautfärdare har en skyldighet att utfärda kvalificerade fakturor på begäran av sina handelspartners. Dessutom, om du gör returer eller rabatter, måste du utfärda en kvalificerad återbetalningsbegäran, och om det finns fel i de utfärdade kvalificerade fakturorna, måste du utfärda en korrigerad kvalificerad faktura. Oavsett vilken typ av faktura det är, måste du behålla en kopia av den.

Företag måste ha ett system på plats för att utfärda och behålla dessa kvalificerade fakturor.

Att hantera övergångsåtgärder under sex år

Övergångsåtgärder har införts för en period av sex år från och med oktober i det femte året av Reiwa (2023), när fakturasystemet införs, och detta förväntas öka den administrativa bördan.

Specifikt, från den 1 oktober i det femte året av Reiwa (2023) till den 30 september i det åttonde året av Reiwa (2026), kan du inkludera 80% av konsumtionsskatten relaterad till inköp från skattefria företag i beloppet för ingående skatteavdrag. Därför måste bokföringsansvariga först avgöra om leverantören är en skattepliktig företagare eller inte, och om det är en skattefri företagare, måste de bokföra beloppet som erhållits genom att multiplicera 80% med beloppet av konsumtionsskatten på inköpet som ingående skatteavdrag.

Från och med den 1 oktober i det åttonde året av Reiwa (2026) till den 30 september i det elfte året av Reiwa (2029), kommer 50% av beloppet av konsumtionsskatten på inköpet att vara ett ingående skatteavdrag.

På detta sätt kommer den administrativa bördan för bokföring att vara stor under de sex åren från införandet av fakturasystemet på grund av de två stegen i övergångsåtgärderna.

Planera för fakturering

Införandet av faktureringssystemet kan sägas vara en stor förändring jämfört med tidigare skattesystem. Särskilt för företag som tidigare var skattebefriade, måste de nu bestämma om de ska fortsätta vara skattebefriade eller bli skattepliktiga för att kunna utfärda fakturor.

Om du fortsätter att handla som en skattebefriad företagare, kommer dina affärspartners inte att kunna dra av ingående skatt, vilket kan leda till att de begär en prissänkning motsvarande momsen. Om sådan leverantörsintimidation inträffar, är det viktigt att snabbt rådfråga Skatteverket eller en advokat.

Sammanfattning: Punkter att notera om fakturasystemet

Här har vi förklarat på ett lättförståeligt sätt om fakturasystemet och dess problem. När fakturasystemet införs kommer det inte längre att vara möjligt att dra av den konsumtionsskatt som har betalats till skattefria företag från inköpsbeloppet, vilket kommer att öka skattebördan.

Även om införandet av fakturasystemet fortfarande är en bit bort, behöver företag som har affärer med skattefria företag, såsom frilansare och småföretag, att förbereda och organisera sina interna system i god tid. Dessutom rekommenderar vi att skattefria företag konsulterar en advokat om de tvingas till kontraktsändringar som ensidigt missgynnar dem.

Information om åtgärder från vår byrå

Monolith Advokatbyrå är en juridisk byrå med hög expertis inom IT, särskilt internet och lag. På vår byrå skapar och granskar vi kontrakt för en mängd olika ärenden, från företag noterade på Tokyo-börsen till uppstartsföretag. Om du har problem med kontrakt etc., vänligen se följande artikel.