Apa itu Sistem Invois? Penerangan Mudah tentang Poin yang Perlu Diberi Perhatian oleh Pengusaha

Mulai 1 Oktober pada tahun Reiwa 5 (2023), sistem invois akan dimulakan sebagai cara untuk mendapatkan potongan cukai pembelian bagi cukai penggunaan. Pengenalan sistem invois ini telah menimbulkan pro dan kontra, dan telah menjadi subjek perbincangan yang hangat.

Ini bukan hanya masalah bagi peniaga yang dibebaskan dari kewajipan membayar cukai penggunaan, tetapi juga bagi syarikat yang mempunyai urus niaga dengan pekerja bebas dan peniaga skala kecil. Mereka juga perlu membuat persiapan awal untuk menyesuaikan struktur dalaman mereka.

Artikel ini akan menjelaskan dengan mudah tentang gambaran umum sistem invois dan apa yang perlu disiapkan oleh peniaga sebelumnya.

Ringkasan Sistem Invois

Apa itu Sistem Invois

Nama rasmi sistem invois adalah ‘Cara Penyimpanan Invois Layak’, dan invois merujuk kepada ‘invois yang memerlukan penulisan kadar cukai dan jumlah cukai’. Oleh itu, sistem invois merujuk kepada sistem yang mengira jumlah cukai penggunaan berdasarkan invois tersebut.

Secara khusus, invois yang memenuhi keperluan ‘Invois’ adalah invois yang mencatatkan item berikut:

- Nama atau nama perniagaan dan nombor pendaftaran pengeluar invois layak

- Tarikh transaksi

- Kandungan transaksi (jika ia adalah item yang layak untuk kadar cukai yang dikurangkan, perlu dinyatakan)

- Jumlah harga dan kadar cukai yang berlaku untuk setiap kadar cukai

- Jumlah cukai penggunaan

- Nama atau nama perniagaan penerima dokumen

Masalah dengan Sistem Invois

Ada pro dan kontra mengenai sistem invois. Apa masalahnya dengan sistem invois?

Pada asasnya, cukai penggunaan dikira dengan mengurangkan jumlah cukai penggunaan yang berkaitan dengan pembelian dari jumlah cukai penggunaan yang berkaitan dengan penjualan yang dikenakan cukai. Jumlah cukai penggunaan ini yang berkaitan dengan pembelian dikenal sebagai pengurangan cukai penggunaan, dan boleh dikurangkan dari jumlah cukai penggunaan yang berkaitan dengan penjualan (Undang-undang Cukai Penggunaan Jepun Seksyen 30).

Sebelum ini, untuk mendapatkan pengurangan cukai penggunaan, cukup dengan memiliki invois yang dibuat mengikut ‘Cara Penyimpanan Invois dengan Penyataan Kategori’. Oleh itu, pembeli yang merupakan perniagaan yang dikenakan cukai boleh mendapatkan pengurangan cukai penggunaan walaupun mereka membeli dari perniagaan yang dikecualikan dari cukai. Dengan kata lain, tidak ada kerugian bagi perniagaan yang dikecualikan dari cukai dalam transaksi, sekurang-kurangnya dari segi cukai penggunaan.

Namun, mulai 1 Oktober tahun 5 Reiwa (2023), pembeli tidak boleh mendapatkan pengurangan cukai penggunaan kecuali mereka memiliki invois yang dibuat mengikut sistem invois. Akibatnya, perniagaan yang dikenakan cukai yang menerima pembelian atau perkhidmatan dari perniagaan yang dikecualikan dari cukai tidak boleh mendapatkan pengurangan cukai penggunaan, walaupun mereka membayar cukai penggunaan untuk transaksi tersebut, dan beban cukai mereka akan meningkat.

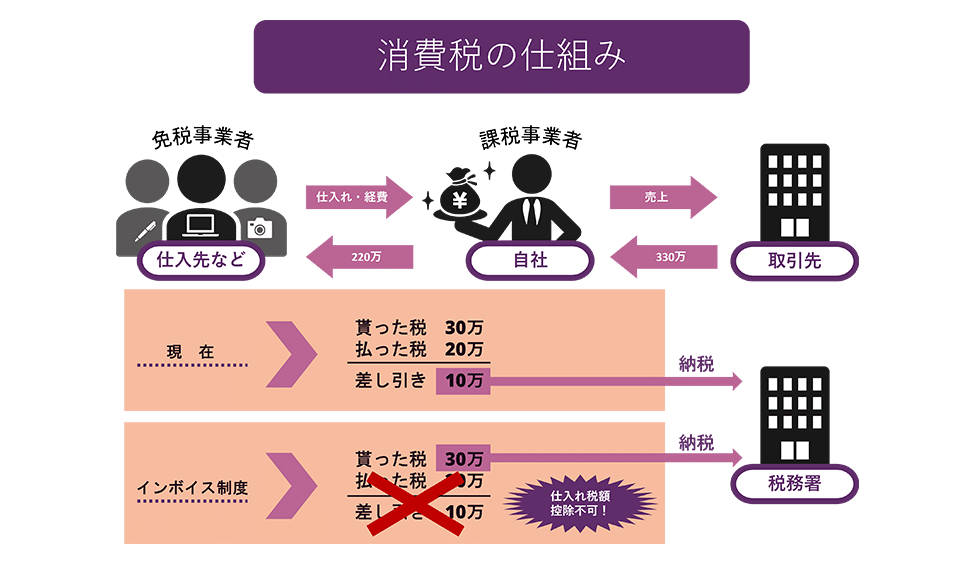

Sebagai contoh yang mudah difahami, mari kita lihat bagaimana jumlah cukai penggunaan yang perlu dibayar berbeza antara sekarang dan di bawah sistem invois, dalam kes di mana perniagaan yang dikenakan cukai membeli barang dari perniagaan yang dikecualikan dari cukai sebanyak 2 juta yen dan menjualnya sebanyak 3 juta yen.

Seperti yang ditunjukkan dalam gambar, sekarang cukup membayar 100,000 yen setelah mendapatkan pengurangan cukai penggunaan, tetapi di bawah sistem invois, anda tidak boleh mendapatkan pengurangan cukai penggunaan, jadi anda perlu membayar 300,000 yen.

Oleh itu, ada risiko bahawa perniagaan yang dikecualikan dari cukai akan dikecualikan dari transaksi kerana lebih menguntungkan untuk bertransaksi dengan perniagaan yang dikenakan cukai dan mendapatkan invois yang dibuat mengikut sistem invois untuk mendapatkan pengurangan cukai penggunaan, yang mengurangkan beban cukai. Walaupun perniagaan yang dikecualikan dari cukai boleh menjadi perniagaan yang dikenakan cukai dengan membuat pengisytiharan, mereka boleh mengeluarkan invois yang dibuat mengikut sistem invois, tetapi jika mereka menjadi perniagaan yang dikenakan cukai, beban cukai mereka akan meningkat, yang boleh menekan operasi mereka.

Latar Belakang Pengenalan Sistem Invois

Mengapa sistem invois ini diputuskan untuk diperkenalkan?

Sebenarnya, pengenalan sistem invois telah dibincangkan sejak tahun pengenalan cukai penggunaan pada tahun Showa 62 (1987). Namun, dengan mempertimbangkan kebanyakan pembayar cukai penggunaan yang dijangka akan diambil oleh perniagaan kecil dan sederhana, ‘kaedah buku akaun’ yang membebankan tugas administratif yang lebih rendah telah dipilih.

Kali ini, dikatakan bahawa pengenalan sistem invois telah diputuskan terutamanya atas dua tujuan berikut.

Sebab 1: Untuk Melakukan Pengiraan Jumlah Cukai yang Tepat

Salah satu sebab yang dinyatakan adalah untuk membolehkan pengiraan jumlah cukai penggunaan yang tepat.

Sebagai akibat daripada pindaan kadar cukai penggunaan pada tahun 2019, terdapat dua kadar cukai, iaitu 10% dan kadar cukai yang dikurangkan sebanyak 8%. Namun, dengan kaedah penulisan invois tradisional, sukar untuk mengetahui sama ada kadar cukai 8% atau 10% dikenakan ke atas produk mana, dan ini telah dikritik kerana menyebabkan peningkatan beban kerja dan kesilapan dalam pengiraan jumlah cukai, serta penyalahgunaan.

Namun, dengan pengenalan sistem invois, dengan mencatatkan kadar cukai dan jumlah cukai penggunaan mengikut kadar cukai yang dikenakan pada invois, pengiraan jumlah cukai yang tepat menjadi mungkin. Ini dijangka akan memudahkan penemuan kesilapan semasa memproses akaun dan juga membantu mencegah penyalahgunaan.

Sebab 2: Untuk Mencegah Pajakan Keuntungan

Sebelum ini, perniagaan dengan pendapatan jualan kurang daripada 10 juta yen dalam tempoh pajakan adalah ‘perniagaan bebas cukai’ yang dibebaskan daripada kewajipan membayar cukai penggunaan. Perniagaan bebas cukai ini, kerana tidak mempunyai kewajipan membayar cukai penggunaan, tidak perlu membayar cukai penggunaan yang diterima dari pelanggan, dan ini menjadi keuntungan perniagaan. Ini adalah apa yang dikenali sebagai ‘pajakan keuntungan’.

Dengan pengenalan sistem invois kali ini, perniagaan tidak boleh mendapatkan potongan cukai pembelian kecuali mereka mempunyai invois pembelian dari perniagaan yang berdaftar dalam sistem invois. Oleh itu, jika perniagaan masih menjadi perniagaan bebas cukai, mereka tidak dapat mengeluarkan invois yang layak, dan perniagaan pembeli tidak dapat memohon potongan cukai pembelian untuk pembelian tersebut.

Namun, ini akan meningkatkan beban cukai pembeli, dan dijangka bahawa banyak perniagaan bebas cukai akan menjadi perniagaan kena cukai dan akan dikenakan kewajipan membayar cukai. Kementerian Kewangan Jepun menganggarkan bahawa dengan pengenalan sistem invois, peningkatan pendapatan sebanyak kira-kira 200 bilion yen dijangka dengan peningkatan jumlah perniagaan yang berubah menjadi perniagaan kena cukai.

Persediaan Menuju Sistem Invois

Jadi, apa yang perlu disiapkan oleh pengusaha sebelum sistem invois dimulakan?

Penghantaran Borang Permohonan Pendaftaran Pengusaha yang Mengeluarkan Invois yang Layak

Untuk pengusaha mengeluarkan invois, mereka perlu mendaftar sebagai ‘Pengusaha yang Mengeluarkan Invois yang Layak’ yang telah didaftarkan oleh Ketua Jabatan Cukai. Oleh itu, mereka perlu menghantar ‘Borang Permohonan Pendaftaran Pengusaha yang Mengeluarkan Invois yang Layak’ ke Jabatan Cukai. Untuk menjadi Pengusaha yang Mengeluarkan Invois yang Layak mulai dari 1 Oktober Tahun 5 Reiwa (2023), borang permohonan tersebut perlu dihantar sebelum 31 Mac Tahun 5 Reiwa (2023).

Membina Sistem Penghantaran Invois yang Layak

Pengusaha yang telah menjadi Pengusaha yang Mengeluarkan Invois yang Layak perlu mengeluarkan invois yang layak atas permintaan pihak lawan dalam transaksi. Jika ada pengembalian atau diskaun, mereka perlu mengeluarkan Invois Pengembalian yang Layak, dan jika ada kesalahan dalam invois yang layak yang telah dikeluarkan, mereka perlu mengeluarkan invois yang telah diperbaiki. Selain itu, salinan semua invois perlu disimpan.

Pengusaha perlu mempersiapkan sistem untuk mengeluarkan dan menyimpan invois-invois ini.

Menangani Langkah-langkah Transisi selama 6 Tahun

Langkah-langkah transisi selama 6 tahun telah ditetapkan mulai dari 1 Oktober Tahun 5 Reiwa (2023), ketika sistem invois diperkenalkan, dan ini dijangka akan meningkatkan beban kerja.

Secara khusus, dari 1 Oktober Tahun 5 Reiwa (2023) hingga 30 September Tahun 8 Reiwa (2026), walaupun pembelian berasal dari pengusaha bebas cukai, 80% cukai jualan yang berkaitan dengan pembelian dapat dimasukkan dalam jumlah potongan cukai jualan. Oleh itu, pegawai akaun perlu menentukan sama ada pembekal adalah pengusaha kena cukai atau tidak, dan jika mereka adalah pengusaha bebas cukai, mereka perlu mengira jumlah yang sama dengan 80% cukai jualan yang dikenakan pada pembelian sebagai potongan cukai jualan.

Selanjutnya, dari 1 Oktober Tahun 8 Reiwa (2026) hingga 30 September Tahun 11 Reiwa (2029), 50% cukai jualan yang dikenakan pada pembelian akan menjadi potongan cukai jualan.

Dengan adanya dua langkah transisi ini, beban kerja akaun akan menjadi besar selama 6 tahun setelah pengenalan sistem invois.

Merancang Respons terhadap Invois

Pengenalan sistem invois merupakan perubahan besar jika dilihat dari sistem cukai sebelumnya. Khususnya bagi perniagaan yang sebelum ini merupakan perniagaan bebas cukai, mereka perlu membuat keputusan sama ada untuk terus menjadi perniagaan bebas cukai atau menjadi perniagaan yang dikenakan cukai untuk mengeluarkan invois.

Selain itu, jika perniagaan memilih untuk terus beroperasi sebagai perniagaan bebas cukai, rakan niaga mereka tidak akan dapat mendapatkan potongan cukai pembelian, oleh itu, mereka mungkin akan meminta penurunan harga sebanyak jumlah cukai jualan. Jika penindasan seperti ini terjadi kepada penjual, adalah penting untuk segera berunding dengan Agensi Cukai Kebangsaan Jepun atau peguam.

Rumusan: Perkara yang Perlu Diambil Perhatian Mengenai Sistem Invois

Di sini, kami telah menjelaskan dengan jelas mengenai sistem invois dan isu-isu berkaitannya. Apabila sistem invois dimulakan, cukai jualan yang dibayar kepada peniaga bebas cukai tidak lagi boleh ditolak sebagai jumlah cukai pembelian, yang akan meningkatkan beban cukai.

Walaupun permulaan sistem invois masih jauh di masa depan, syarikat yang mempunyai transaksi dengan peniaga bebas cukai seperti pekerja bebas dan peniaga skala kecil perlu mempersiapkan dan menyusun struktur dalaman mereka secepat mungkin. Selain itu, kami menyarankan peniaga bebas cukai untuk berunding dengan peguam jika mereka dipaksa untuk mengubah kontrak dalam cara yang merugikan mereka secara sepihak.

Panduan Mengenai Langkah-langkah yang Diambil oleh Firma Kami

Firma undang-undang Monolis adalah sebuah firma undang-undang yang memiliki kepakaran tinggi dalam bidang IT, khususnya internet dan undang-undang. Di firma kami, kami melakukan pembuatan dan ulasan kontrak untuk pelbagai kes, dari organisasi yang tersenarai di Bursa Saham Tokyo (Japanese Tokyo Stock Exchange) hingga syarikat startup. Jika anda menghadapi masalah berkaitan kontrak dan sebagainya, sila rujuk artikel di bawah.