इनवॉइस प्रणाली क्या है? व्यापारियों द्वारा ध्यान देने योग्य बिंदुओं की सरल व्याख्या

रेवा 5 वर्ष (2023 ईसवी) 1 अक्टूबर से खरीद टैक्स राशि के डेडक्शन के तरीके के रूप में जपानी उपभोक्ता कर (जपानी ~消費税) का इनवॉयस प्रणाली शुरू हो रहा है। इस इनवॉयस प्रणाली के परिचय में समर्थन और विरोध दोनों हैं, और यह बड़ी बहस का कारण बन रहा है।

यह सिर्फ उन उत्पादन व्यापारियों की समस्या नहीं है जिन्हें उपभोक्ता कर का भुगतान करने की छूट मिली थी, बल्कि फ्रीलांस और छोटे व्यापारियों के साथ लेन-देन करने वाली कंपनियों के लिए भी, संगठनात्मक ढांचे को सुव्यवस्थित करने के लिए पहले से ही तैयारी करने की आवश्यकता है।

इस लेख में, हम इनवॉयस प्रणाली के बारे में और व्यापारियों को पहले से ही क्या तैयारी करनी चाहिए, इसके बारे में स्पष्ट रूप से समझाने जा रहे हैं।

इनवॉइस प्रणाली का सारांश

इनवॉइस प्रणाली क्या है

इनवॉइस प्रणाली का औपचारिक नाम ‘योग्य बिल आदि संग्रहण प्रणाली’ है, और इनवॉइस का अर्थ होता है ‘लागू कर दर और कर राशि का उल्लेख करने का बिल’। और इनवॉइस प्रणाली का अर्थ है, उस बिल के आधार पर उपभोग कर राशि की गणना करने की प्रणाली।

विशेष रूप से, निम्नलिखित आइटम वाला बिल ‘इनवॉइस’ की आवश्यकताओं को पूरा करता है।

- योग्य बिल जारी करने वाले व्यापारी का नाम या नाम और पंजीकरण संख्या

- लेन-देन की तारीख

- लेन-देन की विवरण (यदि यह कम कर दर के आइटम के लिए है, तो इसका उल्लेख)

- कर दर के अनुसार कुल मूल्य और लागू कर दर

- उपभोग कर राशि

- दस्तावेज़ की प्राप्ति करने वाले व्यापारी का नाम या नाम

इनवॉइस प्रणाली की समस्याएं

इनवॉइस प्रणाली के पक्ष और विपक्ष दोनों हैं। इनवॉइस प्रणाली में क्या समस्या है?

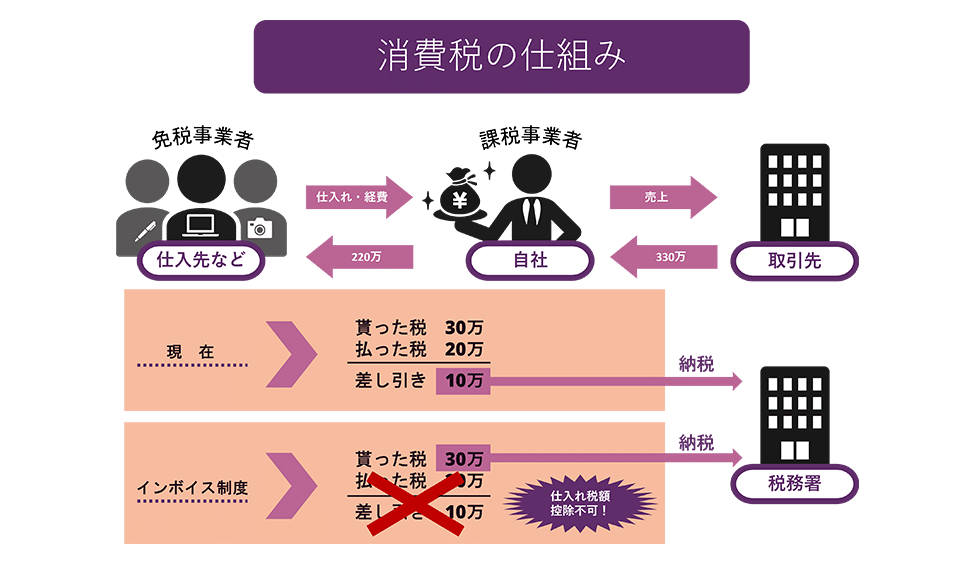

मूल रूप से, उपभोग कर की गणना करने के लिए, हम कर लागू बिक्री की उपभोग कर राशि से खरीद की उपभोग कर राशि को घटाते हैं और जमा करने वाली राशि की गणना करते हैं। इस खरीद की उपभोग कर राशि को उपभोग कर राशि की गणना में, हम इसे खरीद कर राशि की कटौती कहते हैं, और हम इसे कर लागू बिक्री की उपभोग कर राशि से घटा सकते हैं (उपभोग कर कानून धारा 30)।

पहले, उपभोग कर की खरीद कर राशि की कटौती का लाभ प्राप्त करने के लिए, ‘विभाजन उल्लेख बिल आदि संग्रहण प्रणाली’ के अनुसार बिल काफी था। इसलिए, खरीदार जो कर लागू व्यापारी है, वह कर मुक्त व्यापारी से खरीदने पर भी खरीद कर राशि की कटौती का लाभ प्राप्त कर सकता है। इसका मतलब है कि कम से कम उपभोग कर के दृष्टिकोण से, कर मुक्त व्यापारी को लेन-देन में कोई नुकसान नहीं होता था।

हालांकि, रेवा 5 (2023) के 1 अक्टूबर से इनवॉइस प्रणाली शुरू होने के बाद, खरीदार को इनवॉइस प्रणाली के अनुसार बिल के बिना खरीद कर राशि की कटौती का लाभ प्राप्त करने की अनुमति नहीं होगी। इसके परिणामस्वरूप, कर लागू व्यापारी जो कर मुक्त व्यापारी से खरीद या सेवा प्रदान प्राप्त करते हैं, वे उस लेन-देन के दौरान उपभोग कर भुगतान करने पर भी, खरीद कर राशि की कटौती प्राप्त करने में सक्षम नहीं होंगे, और कर बोझ बढ़ जाएगा।

स्पष्ट उदाहरण के लिए, कर लागू व्यापारी ने कर मुक्त व्यापारी से 20 लाख येन में खरीद और 30 लाख येन में बेच दिया, इसके उपभोग कर की जमा राशि वर्तमान में और इनवॉइस प्रणाली में कैसे अलग होती है, देखते हैं।

चित्र के अनुसार, वर्तमान में खरीद कर राशि की कटौती प्राप्त करके 1 लाख येन जमा करना पर्याप्त था, लेकिन इनवॉइस प्रणाली के तहत खरीद कर राशि की कटौती प्राप्त नहीं कर सकते हैं, इसलिए 3 लाख येन जमा करना होगा।

इसलिए, लेनदेन करने वाले व्यापारी के साथ लेन-देन करने और इनवॉइस के अनुसार बिल जारी करने और खरीद कर राशि की कटौती प्राप्त करने से कर बोझ कम होता है, इसलिए कर मुक्त व्यापारी को लेन-देन से बाहर कर दिया जा सकता है। बेशक, कर मुक्त व्यापारी घोषणा के द्वारा कर लागू व्यापारी बन सकते हैं, इसलिए वे इनवॉइस के अनुसार बिल जारी कर सकते हैं, लेकिन यदि वे कर लागू व्यापारी बनते हैं, तो उनका कर बोझ बढ़ जाएगा, और यह उनके व्यवसाय को दबाव डाल सकता है।

इनवॉइस प्रणाली के परिचय का पृष्ठभूमि

यह इनवॉइस प्रणाली क्यों परिचालित की गई थी?

वास्तव में, जब सेवा कर (जपानी ~शोहीज़ेई) का परिचय दिया गया था, शोवा 62 वर्ष (1987) में, इनवॉइस प्रणाली के परिचय का विचार किया जा रहा था। हालांकि, ध्यान दिया गया कि छोटे और मध्यम व्यापारियों ने सेवा कर दाताओं का अधिकांश हिस्सा लिया होगा, और इसलिए “लेखा पुस्तिका प्रणाली” (जपानी ~चोबो होशिकी) को अपनाया गया था, जिसमें प्रशासनिक बोझ कम होता है।

इस बार, इनवॉइस प्रणाली के परिचय का निर्णय मुख्य रूप से निम्नलिखित दो उद्देश्यों से लिया गया था।

कारण 1: सही कर राशि की गणना करने के लिए

एक कारण यह है कि सेवा कर राशि की सही गणना की जा सके।

2019 में सेवा कर दर के संशोधन के बाद, 10% और कम कर दर 8% की दो दरें मौजूद हो गईं। हालांकि, पुराने इनवॉइस फॉर्मेट में, यह स्पष्ट नहीं था कि किस उत्पाद पर 8% और 10% की कौन सी दर लागू होती है, जिसके कारण प्रशासनिक बोझ बढ़ गया था और कर राशि की गणना में त्रुटियाँ हुई थीं, और अनुचित कार्यवाही हुई थी।

हालांकि, इनवॉइस प्रणाली के परिचय से, इनवॉइस में कर दर और प्रत्येक लागू कर दर की सेवा कर राशि दर्ज की जा सकती है, जिससे सही कर राशि की गणना की जा सकती है। इससे लेखा संबंधी त्रुटियों का पता लगाना आसान हो जाता है, और यह अनुचित कार्यवाही को रोकने में भी मदद करता है।

कारण 2: लाभ कर को रोकने के लिए

पहले, व्यापारियों जिनकी कर अवधि की बिक्री 10 मिलियन येन से कम थी, उन्हें सेवा कर का भुगतान करने की जिम्मेदारी से मुक्त किया जाता था, और वे “मुक्त कर व्यापारी” (जपानी ~मेनज़ेई जिग्योशा) थे। यह मुक्त कर व्यापारी, जिन्हें सेवा कर भुगतान करने की जिम्मेदारी नहीं थी, ग्राहकों से प्राप्त किए गए सेवा कर का भुगतान करने की आवश्यकता नहीं थी, और यह उनके लाभ में जोड़ दिया गया था। इसे “लाभ कर” (जपानी ~एキज़ेई) कहा जाता है।

इस बार की इनवॉइस प्रणाली के परिचय से, व्यापारी को इनवॉइस प्रणाली में पंजीकृत व्यापारी से खरीद का इनवॉइस नहीं मिलेगा, तो वे खरीद कर राशि को कम नहीं कर सकेंगे। इसलिए, अगर व्यापारी मुक्त कर व्यापारी के रूप में रहते हैं, तो वे योग्य इनवॉइस जारी करने में सक्षम नहीं होंगे, और इसलिए खरीदार व्यापारी उस खरीद के लिए खरीद कर राशि को कम करने में सक्षम नहीं होंगे।

हालांकि, इससे खरीदार का कर बोझ बढ़ जाएगा, इसलिए अधिकांश मुक्त कर व्यापारी कर दाता बन जाएंगे, और उन्हें कर भुगतान करने की जिम्मेदारी सौंपी जाएगी। वित्त मंत्रालय यह अनुमान लगा रहा है कि इनवॉइस प्रणाली के परिचय से, व्यापारी जो कर दाता बन जाएंगे, उनकी संख्या बढ़ेगी, और इससे करीब 200 बिलियन येन की अतिरिक्त आय की उम्मीद है।

इनवॉइस प्रणाली के लिए तैयारी करना

तो, इनवॉइस प्रणाली शुरू होने के लिए, व्यापारी को क्या तैयारी करनी चाहिए।

योग्य बिल जारी करने वाले व्यापारी के पंजीकरण का आवेदन पत्र जमा करना

व्यापारी को इनवॉइस जारी करने के लिए, केवल ‘योग्य बिल जारी करने वाले व्यापारी’ को ही कर विभाग के प्रमुख के पंजीकरण मिलता है, इसलिए ‘योग्य बिल जारी करने वाले व्यापारी के पंजीकरण का आवेदन पत्र’ को कर विभाग में जमा करना आवश्यक है। इनवॉइस प्रणाली शुरू होने के लिए, रेवा 5 (2023) की 1 अक्टूबर से योग्य बिल जारी करने वाले व्यापारी बनने के लिए, रेवा 5 (2023) की 31 मार्च तक उक्त आवेदन पत्र जमा करना आवश्यक है।

योग्य बिल आदि की प्रदान की व्यवस्था बनाना

योग्य बिल जारी करने वाले व्यापारी बनने के बाद, व्यापारी को लेनदार की मांग पर योग्य बिल प्रदान करने की जिम्मेदारी होती है। इसके अलावा, वापसी या छूट आदि करने पर योग्य वापसी बिल की, जारी किए गए योग्य बिल आदि में गलती होने पर सुधार किए गए योग्य बिल की प्रदान की आवश्यकता होती है। इसके अलावा, किसी भी बिल की प्रतिलिपि को संग्रहित करने की आवश्यकता होती है।

व्यापारी को, इन योग्य बिलों आदि की प्रदान और संग्रहण की व्यवस्था को सुव्यवस्थित करना होगा।

6 वर्षों के अंतराल के उपाय का सामना करना

इनवॉइस प्रणाली का परिचय दिया जाने के बाद, रेवा 5 (2023) की अक्टूबर से 6 वर्षों के लिए अंतराल के उपाय का प्रावधान किया गया है, जिससे कार्यभार बढ़ सकता है।

विशेष रूप से, रेवा 5 (2023) की 1 अक्टूबर से 3 वर्ष बाद तक, रेवा 8 (2026) की 30 सितंबर तक, मुक्त कर व्यापारी से खरीदारी करने पर भी, खरीदारी से संबंधित उपभोग कर की 80% को खरीदारी कर की राशि में शामिल किया जा सकता है। इसलिए, लेखा जोखा अधिकारी को, पहले खरीदारी करने वाला करदाता है या नहीं, इसका निर्णय लेना होगा, और यदि मुक्त कर व्यापारी हो, तो खरीदारी पर लगने वाले उपभोग कर की राशि का 80% गुणा करने वाली राशि को खरीदारी कर की राशि के रूप में दर्ज करना होगा।

इसके अलावा, रेवा 8 (2026) की 1 अक्टूबर से 3 वर्ष बाद तक, रेवा 11 (2029) की 30 सितंबर तक, खरीदारी पर लगने वाले उपभोग कर की राशि का 50% खरीदारी कर की राशि होगी।

इस प्रकार, दो चरणों के अंतराल के उपाय के होने से, इनवॉइस प्रणाली के परिचय के बाद 6 वर्षों तक लेखा जोखा का कार्यभार बड़ा हो सकता है।

इनवॉइस के प्रति योजनाबद्ध तरीके से सामर्थ्य

इनवॉइस प्रणाली का परिचय देना, अब तक की कर प्रणाली की तुलना में एक बड़ा परिवर्तन है। विशेष रूप से, जो व्यापारी अब तक कर मुक्त थे, उन्हें यह तय करने की आवश्यकता है कि क्या वे इसी तरह कर मुक्त व्यापारी बने रहेंगे, या इनवॉइस जारी करने के लिए करदाता बनेंगे।

साथ ही, यदि वे कर मुक्त व्यापारी के रूप में ही व्यापार करते रहते हैं, तो उनके व्यापारी पार्टनर को खरीद दर की कटौती प्राप्त करने की अनुमति नहीं होगी, इसलिए उन्हें उपभोक्ता कर की राशि की कमी की मांग करने की संभावना हो सकती है। ऐसे मामले में, यदि आपूर्तिकर्ताओं के साथ दुर्व्यवहार होता है, तो तत्काल नेशनल टैक्स एजेंसी (Japanese National Tax Agency) या वकीलों से परामर्श करना महत्वपूर्ण होता है।

सारांश: इनवॉइस प्रणाली के सावधानियां

यहां हमने इनवॉइस प्रणाली और उसकी समस्याओं के बारे में स्पष्ट रूप से व्याख्या की है। इनवॉइस प्रणाली शुरू होने पर, आपको टैक्स-फ्री व्यापारियों को भुगतान किए गए उपभोग कर को खरीद दर के रूप में कटौती करने की अनुमति नहीं होगी, जिससे कर बोझ बढ़ जाएगा।

इनवॉइस प्रणाली का शुरू होना अभी दूर की बात है, लेकिन फ्रीलांस और छोटे व्यापारियों जैसे टैक्स-फ्री व्यापारियों के साथ लेन-देन करने वाली कंपनियों को अपने संगठनात्मक ढांचे को जल्दी से ठीक करने और तैयार करने की आवश्यकता होती है। इसके अलावा, टैक्स-फ्री व्यापारियों को यदि वे अनुबंध परिवर्तन के लिए मजबूर किए जाते हैं जिससे उनकी व्यापारिक स्थिति एकतरफा रूप से हानिकारक हो जाती है, तो उन्हें वकील से परामर्श करने की सलाह दी जाती है।

हमारे दफ्तर द्वारा उपायों का परिचय

मोनोलिस कानूनी कार्यालय एक ऐसा कानूनी कार्यालय है, जिसमें IT, विशेषकर इंटरनेट और कानून के दोनों पहलुओं में उच्च विशेषज्ञता है। हमारे दफ्तर में, हम टोक्यो स्टॉक एक्सचेंज पर सूचीबद्ध कंपनियों से लेकर स्टार्टअप कंपनियों तक, विभिन्न मामलों के लिए अनुबंधों का निर्माण और समीक्षा करते हैं। यदि आपको अनुबंधों आदि के बारे में कोई समस्या है, तो कृपया नीचे दिए गए लेख का संदर्भ लें।