Was ist das Rechnungssystem (Invoice-System)? Eine leicht verständliche Erklärung der Punkte, auf die Geschäftsinhaber achten sollten

Ab dem 1. Oktober im 5. Jahr der Reiwa-Ära (2023) wird das Rechnungssystem als Methode zur Abzugsfähigkeit der Eingangssteuer bei der Verbrauchssteuer eingeführt. Die Einführung dieses Rechnungssystems ist umstritten und hat zu intensiven Diskussionen geführt.

Dies ist nicht nur ein Problem für steuerbefreite Unternehmen, die bisher von der Verbrauchssteuerpflicht befreit waren, sondern auch für Unternehmen, die Geschäfte mit Freiberuflern und kleinen Unternehmen tätigen. Es ist notwendig, im Voraus Vorbereitungen zu treffen, um die internen Strukturen zu organisieren.

In diesem Artikel erklären wir auf verständliche Weise die Grundlagen des Rechnungssystems und was Unternehmen im Voraus vorbereiten müssen.

Überblick über das Rechnungssystem

Was ist das Rechnungssystem?

Der offizielle Name des Rechnungssystems ist “Qualifiziertes Rechnungsaufbewahrungssystem” und eine Rechnung bezieht sich auf eine Rechnung, die die Angabe des anwendbaren Steuersatzes und des Steuerbetrags vorschreibt. Das Rechnungssystem ist ein System, das die Berechnung des Verbrauchssteuerbetrags auf der Grundlage dieser Rechnung ermöglicht.

Konkret erfüllt eine Rechnung, die die folgenden Punkte enthält, die Anforderungen einer “Rechnung”:

- Name oder Bezeichnung und Registrierungsnummer des qualifizierten Rechnungsausstellers

- Datum des Geschäftsabschlusses

- Inhalt des Geschäfts (wenn es sich um ein Produkt mit reduziertem Steuersatz handelt, muss dies angegeben werden)

- Gesamtbetrag der Gegenleistung und anwendbarer Steuersatz für jeden Steuersatz

- Verbrauchssteuerbetrag

- Name oder Bezeichnung des Unternehmens, das das Dokument erhält

Probleme mit dem Rechnungssystem

Es gibt unterschiedliche Meinungen über die Vor- und Nachteile des Rechnungssystems. Was ist das Problem mit dem Rechnungssystem?

Die Verbrauchssteuer wird berechnet, indem der Verbrauchssteuerbetrag, der auf den steuerpflichtigen Umsatz anfällt, vom Verbrauchssteuerbetrag, der auf den Einkauf anfällt, abgezogen wird. Dieser Verbrauchssteuerbetrag, der auf den Einkauf anfällt, wird in der Berechnung des Verbrauchssteuerbetrags als Einkaufssteuerabzug bezeichnet und kann vom Verbrauchssteuerbetrag, der auf den Umsatz anfällt, abgezogen werden (Artikel 30 des japanischen Verbrauchssteuergesetzes).

Bisher war es ausreichend, eine Rechnung nach dem “Klassifizierten Rechnungsaufbewahrungssystem” zu haben, um den Einkaufssteuerabzug in Anspruch zu nehmen. Daher konnte der Käufer, ein steuerpflichtiges Unternehmen, den Einkaufssteuerabzug auch bei Einkäufen von steuerfreien Unternehmen in Anspruch nehmen. Mit anderen Worten, es kann gesagt werden, dass steuerfreie Unternehmen in Geschäften zumindest aus Sicht der Verbrauchssteuer nicht benachteiligt waren.

Aber ab dem 1. Oktober des 5. Jahres der Reiwa-Ära (2023), wenn das Rechnungssystem eingeführt wird, können Käufer den Einkaufssteuerabzug nicht in Anspruch nehmen, wenn sie keine Rechnung nach dem Rechnungssystem haben. Dadurch werden steuerpflichtige Unternehmen, die Einkäufe oder Dienstleistungen von steuerfreien Unternehmen erhalten, auch wenn sie Verbrauchssteuern für diese Geschäfte zahlen, keinen Einkaufssteuerabzug erhalten können, was zu einer erhöhten Steuerbelastung führt.

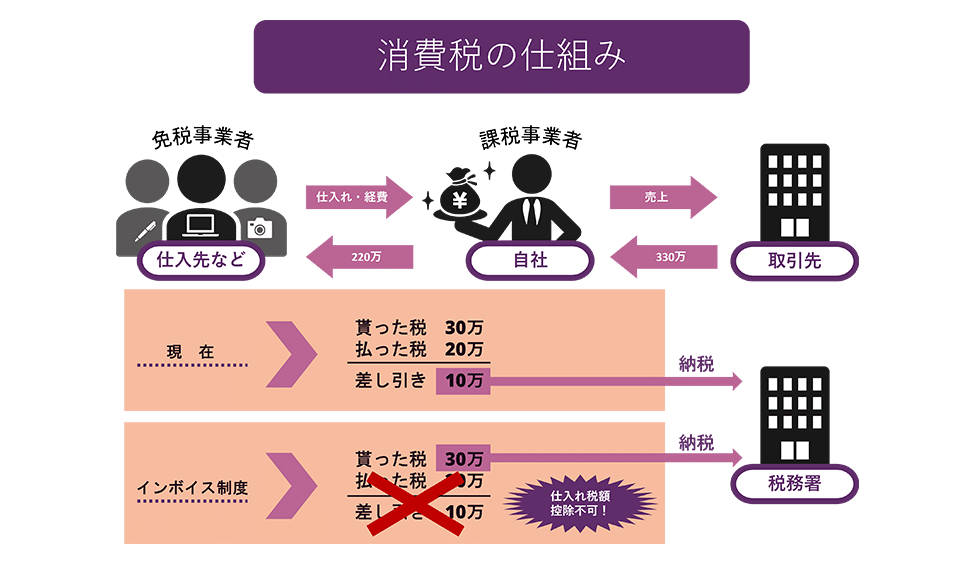

Um ein einfaches Beispiel zu geben, schauen wir uns an, wie sich der zu zahlende Verbrauchssteuerbetrag unterscheidet, wenn ein steuerpflichtiges Unternehmen einen Einkauf von 2 Millionen Yen von einem steuerfreien Lieferanten tätigt und diesen für 3 Millionen Yen verkauft, unter dem aktuellen System und dem Rechnungssystem.

Wie in der Abbildung gezeigt, musste man unter dem aktuellen System nur 100.000 Yen zahlen, nachdem man den Einkaufssteuerabzug in Anspruch genommen hatte, aber unter dem Rechnungssystem kann man den Einkaufssteuerabzug nicht in Anspruch nehmen, so dass man 300.000 Yen zahlen muss.

Daher besteht die Gefahr, dass steuerfreie Unternehmen von Geschäften ausgeschlossen werden, da es für Geschäftspartner vorteilhafter ist, Geschäfte mit steuerpflichtigen Unternehmen zu tätigen und Rechnungen nach dem Rechnungssystem auszustellen, um den Einkaufssteuerabzug in Anspruch zu nehmen und so die Steuerbelastung zu senken. Natürlich können steuerfreie Unternehmen durch eine Erklärung zu steuerpflichtigen Unternehmen werden und Rechnungen nach dem Rechnungssystem ausstellen, aber wenn sie zu steuerpflichtigen Unternehmen werden, erhöht sich ihre Steuerbelastung und dies könnte ihr Geschäft belasten.

Hintergrund der Einführung des Rechnungssystems

Warum wurde die Einführung dieses Rechnungssystems beschlossen?

Tatsächlich wurde die Einführung des Rechnungssystems bereits diskutiert, als die Verbrauchssteuer im Jahr 1987 (Showa 62) eingeführt wurde. Jedoch wurde aus Rücksicht auf die kleinen und mittleren Unternehmen, die voraussichtlich den Großteil der Verbrauchssteuerzahler ausmachen würden, das “Buchhaltungssystem” mit geringerer administrativer Belastung gewählt.

Es wird gesagt, dass die Einführung des Rechnungssystems hauptsächlich aus den folgenden zwei Gründen beschlossen wurde:

Grund 1: Um eine korrekte Steuerberechnung durchzuführen

Einer der Gründe ist, eine genaue Berechnung des Verbrauchssteuerbetrags zu ermöglichen.

Mit der Änderung des Verbrauchssteuersatzes im Jahr 2019 gibt es nun zwei Steuersätze, 10% und den reduzierten Steuersatz von 8%. Bei der herkömmlichen Rechnungsstellung war es jedoch schwierig zu erkennen, auf welches Produkt der 8% oder 10% Steuersatz angewendet wurde, was zu erhöhtem administrativem Aufwand, Fehlern bei der Steuerberechnung und Betrug führte.

Mit der Einführung des Rechnungssystems können jedoch der Steuersatz und der Verbrauchssteuerbetrag für jeden anwendbaren Steuersatz auf der Rechnung angegeben werden, was eine genaue Steuerberechnung ermöglicht. Dies erleichtert die Entdeckung von Fehlern bei der Buchhaltung und trägt auch zur Verhinderung von Betrug bei.

Grund 2: Um die Vermeidung von Steuern zu verhindern

Bisher waren Unternehmen mit einem Umsatz von weniger als 10 Millionen Yen im Steuerzeitraum von der Verbrauchssteuerpflicht befreit. Diese steuerbefreiten Unternehmen hatten keine Verbrauchssteuerpflicht und mussten daher die von den Kunden erhaltenen Verbrauchssteuern nicht abführen, was direkt zu ihrem Gewinn beitrug. Dies wird als “Gewinnsteuer” bezeichnet.

Mit der Einführung des Rechnungssystems können Unternehmen nun keine Vorsteuerabzüge mehr vornehmen, wenn sie keine Rechnungen von Unternehmen erhalten, die im Rechnungssystem registriert sind. Daher, wenn ein Unternehmen weiterhin steuerbefreit bleibt, kann es keine qualifizierten Rechnungen ausstellen, und der Käufer, das Unternehmen, kann die Vorsteuerabzüge für den betreffenden Einkauf nicht anwenden.

Da dies jedoch zu einer erhöhten Steuerbelastung für den Käufer führen würde, wird erwartet, dass viele steuerbefreite Unternehmen zu steuerpflichtigen Unternehmen werden und eine Steuerpflicht auferlegt bekommen. Das Finanzministerium erwartet, dass durch die Einführung des Rechnungssystems die Anzahl der Unternehmen, die zu steuerpflichtigen Unternehmen wechseln, zunehmen wird, was zu einer Erhöhung der Steuereinnahmen um etwa 200 Milliarden Yen führen wird.

Vorbereitung auf das Rechnungssystem

Was sollten Unternehmen also vorbereiten, um sich auf die Einführung des Rechnungssystems vorzubereiten?

Einreichung des Antrags auf Registrierung als qualifizierter Rechnungsaussteller

Um Rechnungen ausstellen zu können, müssen Unternehmen als “qualifizierte Rechnungsaussteller” registriert sein, die vom Leiter des Finanzamtes registriert wurden. Daher ist es notwendig, den “Antrag auf Registrierung als qualifizierter Rechnungsaussteller” beim Finanzamt einzureichen. Um ab dem Start des Rechnungssystems am 1. Oktober des Jahres 5 der Reiwa-Ära (2023) ein qualifizierter Rechnungsaussteller zu werden, muss der Antrag bis zum 31. März des Jahres 5 der Reiwa-Ära (2023) eingereicht werden.

Aufbau eines Systems zur Ausstellung qualifizierter Rechnungen

Unternehmen, die zu qualifizierten Rechnungsausstellern geworden sind, sind verpflichtet, auf Anfrage des Handelspartners qualifizierte Rechnungen auszustellen. Darüber hinaus ist es notwendig, im Falle von Rücksendungen oder Preisnachlässen eine qualifizierte Rückgaberechnung auszustellen und im Falle von Fehlern in der ausgestellten qualifizierten Rechnung eine korrigierte qualifizierte Rechnung auszustellen. Darüber hinaus ist es notwendig, eine Kopie jeder Rechnung aufzubewahren.

Unternehmen müssen ein System einrichten, um diese qualifizierten Rechnungen auszustellen und aufzubewahren.

Reaktion auf die Übergangsmaßnahmen für 6 Jahre

Es gibt Übergangsmaßnahmen für 6 Jahre ab der Einführung des Rechnungssystems im Oktober des Jahres 5 der Reiwa-Ära (2023), und es wird erwartet, dass dies die Verwaltungslast erhöhen wird.

Insbesondere können vom 1. Oktober des Jahres 5 der Reiwa-Ära (2023) bis zum 30. September des Jahres 8 der Reiwa-Ära (2026) 80% der Verbrauchsteuer auf Einkäufe von steuerbefreiten Unternehmen in den Betrag der Eingangssteuerabzugsfähigkeit einbezogen werden. Daher müssen die Buchhaltungsverantwortlichen zunächst feststellen, ob der Lieferant ein steuerpflichtiges Unternehmen ist, und wenn es sich um ein steuerbefreites Unternehmen handelt, müssen sie den Betrag, der 80% der auf den Einkauf anfallenden Verbrauchsteuer entspricht, als Eingangssteuerabzug verbuchen.

Vom 1. Oktober des Jahres 8 der Reiwa-Ära (2026) bis zum 30. September des Jahres 11 der Reiwa-Ära (2029) können 50% der auf den Einkauf anfallenden Verbrauchsteuer als Eingangssteuerabzug geltend gemacht werden.

Aufgrund dieser zweistufigen Übergangsmaßnahmen wird die Verwaltungslast der Buchhaltung in den 6 Jahren nach der Einführung des Rechnungssystems erheblich sein.

Planvolle Vorgehensweise bei Rechnungen

Die Einführung des Rechnungssystems stellt eine bedeutende Umstellung von der bisherigen Steuerpraxis dar. Insbesondere Unternehmen, die bisher steuerbefreit waren, müssen nun entscheiden, ob sie weiterhin steuerbefreit bleiben oder steuerpflichtig werden, um Rechnungen ausstellen zu können.

Wenn ein Unternehmen weiterhin steuerbefreit bleibt und Geschäfte tätigt, kann der Geschäftspartner keine Vorsteuerabzüge geltend machen. Daher ist es möglich, dass eine Preissenkung in Höhe des Mehrwertsteuerbetrags gefordert wird. Sollte es zu solchen unfairen Praktiken gegenüber Lieferanten kommen, ist es wichtig, sich schnellstmöglich an das Finanzamt oder einen Anwalt zu wenden.

Zusammenfassung: Wichtige Punkte zum Rechnungssystem

Hier haben wir das Rechnungssystem und seine Probleme auf eine leicht verständliche Weise erklärt. Mit der Einführung des Rechnungssystems wird es nicht mehr möglich sein, die an steuerbefreite Unternehmen gezahlte Verbrauchssteuer als Vorsteuerabzug geltend zu machen, was zu einer erhöhten Steuerbelastung führt.

Obwohl die Einführung des Rechnungssystems noch in der Zukunft liegt, müssen Unternehmen, die Geschäfte mit steuerbefreiten Unternehmen wie Freiberuflern oder kleinen Unternehmen tätigen, frühzeitig ihre internen Strukturen vorbereiten. Darüber hinaus empfehlen wir steuerbefreiten Unternehmen, einen Anwalt zu konsultieren, wenn sie gezwungen sind, Vertragsänderungen zu akzeptieren, die ihre Handelsbedingungen einseitig benachteiligen.

Maßnahmen unserer Kanzlei

Die Monolith Rechtsanwaltskanzlei ist eine Kanzlei mit hoher Fachkompetenz in IT, insbesondere Internet und Recht. In unserer Kanzlei erstellen und überprüfen wir Verträge für eine Vielzahl von Fällen, von Unternehmen, die an der Tokyo Stock Exchange gelistet sind, bis hin zu Start-up-Unternehmen. Wenn Sie Probleme mit Verträgen oder ähnlichem haben, lesen Sie bitte den folgenden Artikel.