Що таке система інвойсів? Просте пояснення ключових моментів, на які повинні звернути увагу підприємці

З 1 жовтня 2023 року (Рейва 5) починає діяти система вирахування податку на споживання, відома як система інвойсів. Введення цієї системи викликало багато дискусій і має як прихильників, так і противників.

Це не лише проблема для тих, хто був звільнений від обов’язку сплачувати податок на споживання, але й для компаній, які мають взаємини з фрілансерами або малими підприємствами. Їм потрібно заздалегідь підготуватися та налагодити внутрішні процеси.

У цій статті ми просто і зрозуміло пояснимо основні аспекти системи інвойсів та те, що підприємцям потрібно заздалегідь підготувати.

Загальна інформація про систему інвойсів

Що таке система інвойсів

Офіційна назва системи інвойсів – “Система зберігання кваліфікованих рахунків-фактур”, а інвойс – це “рахунок-фактура з обов’язковим вказівком ставки податку та суми податку”. Таким чином, система інвойсів – це система розрахунку суми податку на додану вартість за допомогою цього рахунку-фактури.

Конкретно, рахунок-фактура, який включає наступні пункти, вважається відповідним до вимог інвойсу:

- Ім’я або назва та реєстраційний номер підприємства, що видає кваліфікований рахунок-фактуру

- Дата угоди

- Зміст угоди (якщо це товари, що підпадають під знижену ставку податку, то це повинно бути вказано)

- Сума вартості, підсумована за кожною ставкою податку, та застосована ставка податку

- Сума податку на додану вартість

- Ім’я або назва підприємства, яке отримує документ

Проблеми системи інвойсів

Є різні думки про переваги та недоліки системи інвойсів. Що ж є проблемою в системі інвойсів?

Спочатку, податок на додану вартість розраховується шляхом віднімання суми податку на додану вартість, пов’язаної з закупівлею, від суми податку на додану вартість, пов’язаної з оподаткованими продажами. Ця сума податку на додану вартість, пов’язана з закупівлею, називається відрахуванням податку на закупівлю, і вона може бути віднята від суми податку на додану вартість, пов’язаної з продажами (Японський Закон про податок на додану вартість, стаття 30).

Раніше, для отримання права на відрахування податку на закупівлю було достатньо мати рахунок-фактуру, викладений за “системою зберігання рахунків-фактур з розподілом”. Тому покупець, який є оподаткованим підприємством, міг отримати право на відрахування податку на закупівлю, навіть якщо його закупівля була здійснена від підприємства, яке звільнене від податків. Тобто, можна сказати, що підприємства, звільнені від податків, не були в невигідному становищі, принаймні з точки зору податку на додану вартість.

Однак, починаючи з 1 жовтня 5 року ери Рейва (2023 рік за Григоріанським календарем), покупці не зможуть отримати право на відрахування податку на закупівлю, якщо рахунок-фактура не відповідає системі інвойсів. Це означає, що оподатковані підприємства, які отримують товари або послуги від підприємств, звільнених від податків, не зможуть отримати право на відрахування податку на закупівлю, навіть якщо вони сплатили податок на додану вартість за ці угоди, і їх податкове навантаження збільшиться.

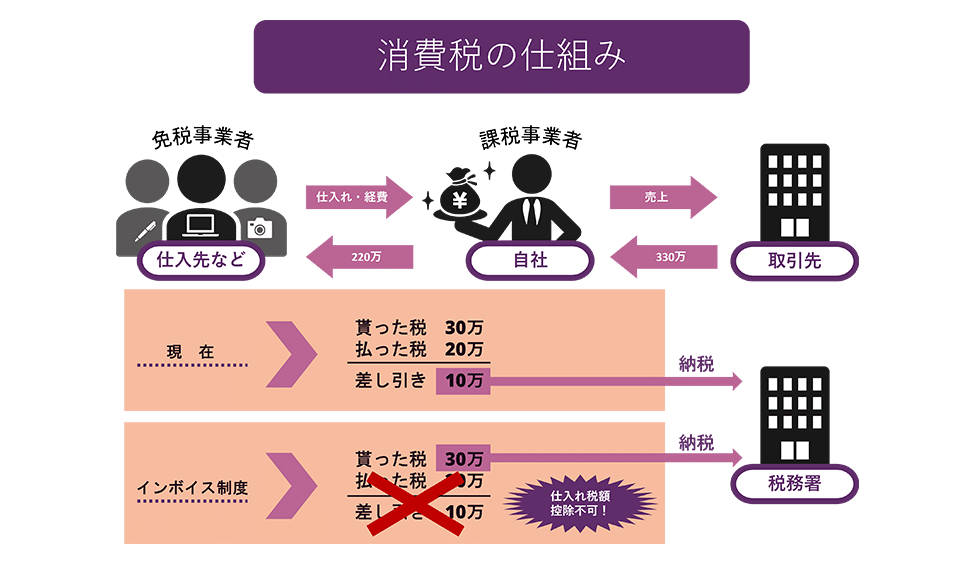

Для прикладу, розглянемо випадок, коли оподатковане підприємство купує товари від підприємства, звільненого від податків, за 2 мільйони гривень, а потім продає їх за 3 мільйони гривень. Подивимося, як сума податку на додану вартість, яку потрібно сплатити, відрізняється в поточній системі та в системі інвойсів.

Як видно з діаграми, зараз достатньо сплатити 100 тисяч гривень, отримавши відрахування податку на закупівлю, але в системі інвойсів відрахування податку на закупівлю не можна отримати, тому потрібно сплатити 300 тисяч гривень.

Тому, підприємства віддають перевагу угодам з оподаткованими підприємствами, отримуючи рахунки-фактури, що відповідають вимогам інвойсу, і отримуючи відрахування податку на закупівлю, що зменшує податкове навантаження, і є ризик, що підприємства, звільнені від податків, будуть виключені з угод. Звичайно, підприємства, звільнені від податків, можуть стати оподаткованими підприємствами за допомогою заяви, тому вони можуть виставляти рахунки-фактури, що відповідають вимогам інвойсу, але якщо вони стануть оподаткованими підприємствами, їх податкове навантаження збільшиться, що може створити тиск на їх бізнес.

Тло впровадження системи інвойсів

Чому було вирішено впровадити цю систему інвойсів?

Насправді, впровадження системи інвойсів обговорювалося ще на етапі введення податку на споживання у 1987 році (62 рік Шова). Однак, з огляду на те, що очікувалося, що більшість платників податку на споживання будуть малі та середні підприємства, було вирішено використовувати “систему бухгалтерського обліку”, яка не вимагає значного адміністративного навантаження.

Цього разу впровадження системи інвойсів було вирішено з двох основних причин.

Причина 1: Для правильного обчислення податку

Однією з причин є забезпечення точного обчислення суми податку на споживання.

Внаслідок зміни ставки податку на споживання у 2019 році, стали існувати дві ставки податку: 10% та знижена ставка 8%. Однак, за традиційною системою виставлення рахунків було важко зрозуміти, на які товари застосовується ставка 8% або 10%, що призвело до збільшення адміністративного навантаження, помилок у обчисленні податку та шахрайства.

Однак, завдяки впровадженню системи інвойсів, можна вказати ставку податку та суму податку на споживання за кожну ставку в рахунку, що дозволяє точно обчислити податок. Це сприяє виявленню помилок при бухгалтерському обліку та запобіганню шахрайству.

Причина 2: Для запобігання надмірному оподаткуванню

Раніше підприємства з обсягом продажу менше 10 мільйонів єн за податковий період були визнані “підприємствами, звільненими від податку”, і були звільнені від обов’язку сплати податку на споживання. Ці підприємства, звільнені від податку, не мали обов’язку сплачувати податок на споживання, який вони отримали від своїх клієнтів, і цей податок ставав їх прибутком. Це те, що називають “надмірним оподаткуванням”.

З впровадженням системи інвойсів, якщо підприємство не має рахунку від підприємства, зареєстрованого в системі інвойсів, воно не може скористатися податковим вирахуванням. Тому, якщо підприємство залишається підприємством, звільненим від податку, воно не може виставити відповідний рахунок, і покупець, який є підприємством, не може скористатися податковим вирахуванням за цю закупівлю.

Однак, це призведе до збільшення податкового навантаження на покупця, тому очікується, що багато підприємств, звільнених від податку, стануть платниками податку, і на них буде покладено обов’язок сплати податку. Міністерство фінансів очікує, що завдяки впровадженню системи інвойсів кількість підприємств, які стануть платниками податку, збільшиться, і очікується збільшення податкових надходжень на суму близько 200 мільярдів єн.

Підготовка до впровадження системи інвойсів

Отже, які кроки повинен зробити підприємець для підготовки до впровадження системи інвойсів?

Подання заяви на реєстрацію як підприємство, що має право видачі кваліфікованих рахунків-фактур

Для того, щоб підприємство могло виставляти інвойси, воно повинно бути зареєстроване як “підприємство, що має право видачі кваліфікованих рахунків-фактур” (Japanese “適格請求書発行事業者”) у голови податкової служби. Тому необхідно подати “Заяву на реєстрацію як підприємство, що має право видачі кваліфікованих рахунків-фактур” до податкової служби. Зверніть увагу, що для того, щоб стати підприємством, що має право видачі кваліфікованих рахунків-фактур з 1 жовтня 5 року ери Рейва (2023 рік за Григоріанським календарем), необхідно подати заяву до 31 березня 5 року ери Рейва (2023 рік).

Створення системи видачі кваліфікованих рахунків-фактур

Підприємства, які стали підприємствами, що мають право видачі кваліфікованих рахунків-фактур, зобов’язані видає кваліфіковані рахунки-фактури за запитом контрагента. Крім того, у випадку повернення товару або зниження ціни, необхідно виставити кваліфікований рахунок-фактуру на повернення, а у випадку помилки в видачі кваліфікованого рахунку-фактури – виправлений рахунок-фактуру. Крім того, необхідно зберігати копії всіх рахунків-фактур.

Підприємства повинні створити систему для видачі та зберігання цих кваліфікованих рахунків-фактур.

Адаптація до перехідного періоду в 6 років

З 1 жовтня 5 року ери Рейва (2023 рік), коли вводиться система інвойсів, передбачено перехідний період на 6 років, який, як очікується, збільшить адміністративне навантаження.

Конкретно, з 1 жовтня 5 року ери Рейва (2023 рік) до 30 вересня 8 року ери Рейва (2026 рік), навіть якщо товари придбані від підприємств, які звільнені від податків, можна включити 80% податку на споживання, пов’язаного з придбанням, в суму податкового вирахування. Тому бухгалтерам спочатку потрібно визначити, чи є постачальник платником податків, і якщо він звільнений від податків, то потрібно включити суму, що дорівнює 80% податку на споживання, що стягується при придбанні, в суму податкового вирахування.

Крім того, з 1 жовтня 8 року ери Рейва (2026 рік) до 30 вересня 11 року ери Рейва (2029 рік), 50% податку на споживання, що стягується при придбанні, стане податковим вирахуванням.

Таким чином, через двоступінчастий перехідний період, адміністративне навантаження на бухгалтерію буде великим протягом 6 років після впровадження системи інвойсів.

Планове реагування на інвойси

Впровадження системи інвойсів можна вважати значним переходом, навіть якщо порівнювати з попередньою податковою системою. Особливо це стосується підприємців, які до цього часу були звільнені від оподаткування, і яким тепер потрібно вирішити, чи залишитися вони підприємцями, звільненими від оподаткування, чи стати оподаткованими підприємцями для виписки інвойсів.

Крім того, якщо ви продовжуєте торгувати як підприємець, звільнений від оподаткування, ваші контрагенти не зможуть отримати податковий вирахування за суму придбання, тому вони можуть вимагати зниження ціни на суму податку на споживання. У таких випадках важливо негайно звернутися до Державної податкової служби або адвоката.

Підсумок: на що варто звернути увагу в системі інвойсів

Тут ми просто і зрозуміло пояснили систему інвойсів та її проблеми. З початком дії системи інвойсів, ви не зможете відрахувати ПДВ, сплачений безподатковими підприємцями, як вхідний податок, що призведе до збільшення податкового навантаження.

Початок дії системи інвойсів ще не скоро, але компаніям, які мають операції з безподатковими підприємцями, такими як фрілансери та малі підприємства, потрібно заздалегідь підготуватися та налагодити внутрішню структуру. Крім того, ми рекомендуємо безподатковим підприємцям звертатися до адвоката, якщо їм нав’язують зміни угод, які однобічно погіршують умови угоди.

Інформація про заходи, що вживаються нашим бюро

Юридичне бюро “Monolith” – це юридична фірма, яка має високу спеціалізацію в IT, особливо в інтернеті та праві. У нашому бюро ми створюємо та переглядаємо контракти для різноманітних справ, від компаній, що входять до складу Токійської фондової біржі, до стартапів. Якщо у вас виникли проблеми з контрактами тощо, будь ласка, зверніться до статті нижче.