Flytt och utbyte av egna poäng och pengaröverföringsverksamhet enligt den japanska 'Funds Settlement Act

Det finns fall där användare tilldelas “poäng” i webbtjänster och appar.

- Fall där användare enkelt byter kontanter mot poäng för att använda på tjänsten eller appen

- Fall där användare tillåts köpa varor, tjänster, extra objekt etc. med dessa poäng

- Fall där en användare, i vad som kallas “tipping”, kan ge poäng till en annan användare

- Fall där poäng flyttas istället för pengar mellan användare, i vad som kallas “delade kostnader tjänster”

Och så vidare.

Dessa poängsystem är avsedda att göra det enkelt att utföra ekonomiska aktiviteter som traditionellt har utförts med “pengar”, genom att använda “poäng” som kan flyttas enkelt på tjänsten eller appen istället för “pengar”. Men juridiskt sett, när företag skapar dessa “poäng” och låter användare använda dem, finns det vissa försiktighetsåtgärder och juridiska regleringar.

Speciellt problematiskt är utbytet och överföringen av poäng mellan användare enligt den japanska “Funds Settlement Act”. Vi kommer att förklara hur dessa handlingar behandlas enligt Funds Settlement Act och vilka regler som gäller.

Egna poängutgivningar och “valutahandel”

Det finns fall där handlingar där användare utbyter och överför poäng som ett företag utfärdar, behandlas som “valutahandel”. Enligt prejudikat är “valutahandel”:

Att ta emot en begäran från en kund att använda ett system för att överföra pengar utan att transportera kontanter direkt mellan avlägsna platser, att acceptera detta, eller att utföra detta efter att ha accepterat det.

Högsta domstolens beslut den 12 mars 2001 (Heisei 13)

Detta är definitionen.

- Överföring utan att transportera kontanter

- Ett system för att överföra pengar

Eftersom detta är vad valutahandel innebär, om ett företag får en användare att köpa sina egna utgivna poäng och skicka dem till en annan användare, om det sägs att “pengar har överförts genom något som kallas egna utgivna poäng”, kommer det att motsvara “valutahandel”.

Regleringar vid valutahandel

Att bedriva valutahandel (för belopp under 1 miljon yen) som en verksamhet definieras som “penningöverföringsverksamhet” enligt den japanska lagen om penningöverföring. Och lagen inför strikta regler för denna typ av verksamhet.

I grunden är valutahandel en verksamhet som bör utföras av banker. Och banker är, ur användarens perspektiv, en trygg plats där “pengar som deponeras på banken är nästan lika med kontanter”. En banks konkurs skulle vara ett allvarligt problem för användare (konsumenter). Lagen, för att uttrycka det enkelt, anser att “om du blir en plats där det anses vara säkert att deponera pengar, följ de olika reglerna som lagen inför”. Denna tankegång är en mycket viktig fråga när man överväger “poäng utfärdade av företaget”.

Valutahandel är,

- Principiellt en bankverksamhet, men

- Om det är under 1 miljon yen, är det “penningöverföringsverksamhet”, och det är inte lika mycket som en bank, men det blir möjligt endast under strikta regler

Det är så det är konstruerat.

För att bedriva penningöverföringsverksamhet måste du registrera dig som penningöverföringsoperatör. För att bedriva penningöverföringsverksamhet efter att ha registrerat sig, måste du:

- Ha en ekonomisk grund (ha den ekonomiska grunden som anses nödvändig för att korrekt och säkert utföra penningöverföringsverksamhet)

- Ha en ordnad organisationsstruktur (att en struktur för att korrekt och säkert utföra penningöverföringsverksamhet har etablerats)

- Bevara ett belopp som överstiger 100% av de pengar som är i överföring som en prestandagaranti

Det finns strikta regler. Ärligt talat, det är mycket svårt för särskilt startup-företag att etablera och driva dessa. Antalet registrerade penningöverföringsoperatörer är endast 64 i hela Japan per den 30 juni 2019 (Heisei 31).

Designmetoder för egna poäng som inte omfattas av pengaröverföringsverksamhet

Så grundläggande sett handlar det om att tänka på “Hur ska vi designa utbyte och överföring av poäng så att det inte omfattas av pengaröverföringsverksamhet”.

Göra inköp med kontanter omöjligt

Det enklaste sättet är att göra företagets egna poäng till poäng som inte kan köpas med kontanter eller omvandlas till kontanter. Med andra ord, även om vi kallar det företagets egna poäng, finns det

- Poäng som ges till användaren istället för att betala belöningar i kontanter när användaren utför vissa handlingar

- Poäng som användaren köper genom att betala kontanter

Om det är poäng som inte kan köpas med kontanter, även om du låter flytta eller byta dessa poäng, kan du inte säga att du “flyttade pengar”, och det finns ingen plats för valutahandel. Till exempel

- Webbtjänster och smartphone-appar som uppmuntrar användaren att ladda ner, installera och använda smartphone-appar, och ger “poäng” när användaren utför sådana handlingar

- Webbtjänster som e-handelswebbplatser som ger “poäng” som kan användas för rabatter vid nästa köp när användaren köper varor med kontanter

Det finns ingen stund där “användaren köper poäng med kontanter”. Även om poäng utfärdas på detta sätt, gäller inte handlingen att flytta eller byta till andra användare som “valutahandel”.

Men med detta kan du inte skapa “försäljning” med poängen själv som en app eller webbtjänst. I det tidigare exemplet måste du bygga en affärsmodell i form av

- Få intäkter som reklamkostnader från operatörerna av smartphone-appar som uppmuntrar användare att ladda ner, etc.

- Skapa försäljning för e-handelswebbplatsen själv

.

Eliminera den direkta kopplingen mellan poäng och kontanter

Även om en användare köper poäng, om det inte finns något sätt att omvandla dessa poäng till kontanter, blir utbytet/flytten av poäng mellan användare inte en “valutahandel”. När det gäller denna “kontantisering”, för att uttrycka det enkelt,

1 poäng är ● kronor, så 10 poäng blir ● kronor

Om det finns en tydlig växelkurs för “poäng”, som ovan, blir det omöjligt att undvika att denna handling är “kontantisering”. Å andra sidan, om det inte finns någon kurs, även om du i slutändan överlämnar kontanter, blir denna kontantutbetalning svår att kalla “kontantisering av poäng”.

Det så kallade “tipping” systemet använder ofta denna metod. Med andra ord, i tjänster där till exempel en idol utför videoströmning och användare “tippar” varje idol, är det följande struktur:

- Användaren köper “poäng” med kontanter

- Användaren spenderar “poäng” som “tips” till idolen

- Idolen tar emot en belöning, till exempel “en idol som får mer än 10 000 poäng per månad får 100 000 kronor som månadslön”

I detta system finns det ingen tydlig växelkurs (“1 poäng är ● kronor”) mellan “poäng” och “kontanter”, särskilt vid kontantisering. Till exempel,

- Ingen belöning om det var mindre än 10 000 poäng per månad

- En belöning på 100 000 kronor om det var mer än 10 000 poäng per månad

- En belöning på 150 000 kronor om det var mer än 20 000 poäng per månad

Om du designar belöningen på detta sätt, finns det ingen kurs som “hur mycket är 1 poäng”, och pengarna som idolen tar emot är helt enkelt “betalningen för att ha varit aktiv i proportion till mängden poäng de får”. Om du bara utfärdar poäng på detta sätt behöver du inte registrera dig för penningöverföringstjänster.

Indrivning med hjälp av poängsystem

Ett annat sätt är att använda poäng strikt för “indrivning”.

Det kan vara repetitivt, men den största anledningen till att lagen är försiktig med valutahandel är att det är en “bank”-liknande aktivitet. Banker hjälper till med pengaröverföringar mellan individer och företag utan att röra vid orsaken till pengarnas rörelse, till exempel:

- En företag betalar lön till sina anställda

- Köparen betalar säljaren vid personlig försäljning

- Betala din del till någon som betalade för dig på en restaurang

Just för att banker är sådana enheter, människor deponerar en betydande del av sina tillgångar i banker med förtroende och för bekvämlighetens skull.

Å andra sidan är det inte en “valutahandel” när till exempel:

När Mr. A köper en produkt från Mr. B, tar ett annat företag tillfälligt emot pengar från Mr. A och levererar det till Mr. B

Denna handling är bara en indrivning baserad på det ursprungliga kontraktet (köpekontrakt), och det finns ingen bekvämlighet eller trygghet som en bank har.

Detta gäller också för företagets egna poäng. Om poängrörelsen bara är en indrivning med hjälp av ett poängsystem baserat på ett tydligt ursprungskontrakt, är denna handling inte en “valutahandel” och det är inte nödvändigt att registrera sig för pengaröverföringstjänster.

Men om du använder denna metod finns det två viktiga punkter att vara medveten om.

Observera 1: Bekräftelse av existensen av en orsakande kontrakt etc.

Till exempel är “Mercari” en tjänst där köp- och säljavtal mellan användare ingås på företagets egen webbplats, och orsaken till poängöverföring mellan användare är alltid sådana köp- och säljavtal. I detta fall bör det vara tillräckligt att bekräfta att det fanns ett kontrakt som orsakade poängöverföringen och att bevis för detta har säkrats.

Likaså, till exempel på en Q&A-webbplats, är orsaken till poängöverföring mellan användare alltid “betalning för att ha fått ett svar (ersättning för ett uppdragskontrakt?)”.

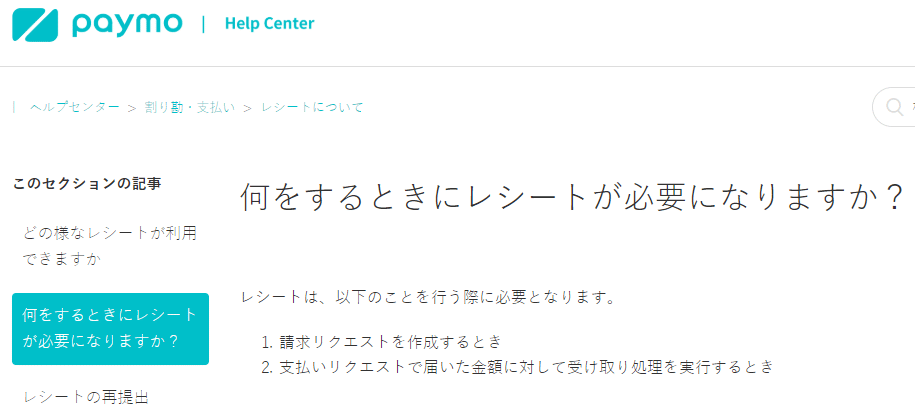

På samma sätt, i det så kallade “delningsappen”, är orsaken alltid “delning av kostnaden för en måltid som betalats av flera personer till en restaurang av användaren som mottar poängen”. Delningsappen “Paymo” kräver uppladdning av ett kvitto när du begär delningskostnaden.

Denna specifikation är troligen baserad på avsikten att bevara bevis för kontraktet som orsakar det.

På detta sätt, om du begränsar användningen av appen eller tjänsten, blir det klart vad som är orsaken till poängöverföringen.

Men om det är en tjänst där “användare kan skicka poäng till varandra efter att ha gjort valfria transaktioner, så länge det finns ömsesidigt samtycke”, blir det oklart vilket slags kontrakt som har ingåtts mellan varje användare, vad beviset för kontraktets ingående är, etc. I detta fall kan poängutbyte/migrering mellan användare inte sägas vara “baserat på ett specifikt kontrakt med konkreta bevis”. Och poängöverföring där kontraktet som orsakar det är oklart, från definitionen av “valutahandel” som nämnts först,

Att ta emot en begäran från en kund att flytta pengar utan att direkt transportera kontanter mellan platser genom att använda ett system för att flytta pengar, att acceptera detta, eller att utföra detta efter att ha accepterat det

Det kan bara bedömas som “en begäran att flytta pengar (inte baserat på ett specifikt orsakande kontrakt) i sig”, och det kommer att motsvara valutahandel, precis som överföringsverksamheten i en bank.

Observera 2: Snabb omvandling av poäng till kontanter

Om det bara handlar om att agera som en inkassotjänst, som nämnts ovan,

När person A köper en produkt från person B, tar ett annat företag tillfälligt emot pengarna från person A och levererar dem till person B

Detta bör endast realiseras genom att använda “egna poäng”, och det bör snabbt levereras kontanter till person B (person B bör snabbt omvandla till kontanter). Mercari, en japansk peer-to-peer e-handelsplattform, har använt sina egna poäng på följande sätt i transaktioner mellan individer på sin plattform:

- Köparen köper poäng med kontanter i förväg

- Vid köptillfället överförs poängen till säljaren

- Säljaren kan sedan omvandla dessa poäng till kontanter

Angående denna omvandling till kontanter,

- Den 4 december 2017, sattes en tidsgräns för omvandling av poäng till kontanter till 90 dagar

- Den 20 september 2018, förlängdes tidsgränsen för omvandling av poäng till kontanter till 180 dagar

Detta meddelades.

Detta kan sägas vara ett resultat av att vara medveten om problemet ovan. Med andra ord, om det inte är en “tillfällig innehavare av pengar (poäng) för inkassotjänster” snarare än en “plats där du kan tryggt hålla pengar (eller liknande poäng) under en lång tid”, skulle ursäkten “inte en bank eller en pengaröverföringstjänst” inte vara giltig.

Sammanfattning

Såsom vi har sett, om ett företag låter användare köpa poäng som de själva har utfärdat, eller låter användare byta eller flytta dessa poäng mellan varandra, ser lagen detta som en verksamhet som liknar en bank. Därför bör den följa lämpliga lagliga regleringar.

Med andra ord, i samband med detta ämne, finns det en tendens att “ju mer du försöker öka bekvämligheten för användarna, desto strängare blir lagregleringen”. Till exempel, även när det gäller tidpunkten för att omvandla till kontanter, skulle man normalt tänka att

man inte bör tvinga användarna att snabbt omvandla till kontanter, utan låta dem göra det när de vill

är “bättre” för användarna i termer av “bekvämlighet”. Men denna bekvämlighet ger användarna en incitament att “behålla poängen som poäng”, vilket i sin tur kan leda till att skadorna för användarna ökar om företaget går i konkurs. Lagen är försiktig med detta.

Ett affärsschema som använder företagets egna poäng kräver nödvändigtvis:

- En mekanism som gör att användarna vill köpa dessa poäng

- Bekvämlighet för användarna

- Utbyte eller flytt av poäng mellan användare

- En mekanism för att omvandla till kontanter

Frågan är hur man kan utforma detta på ett sätt som inte bryter mot lagen. Detta ämne är verkligen en “frontlinje” juridisk fråga för IT- och startup-företag, som vi kan se från det faktum att Mercari ändrade sin policy 2017 och 2018. Det är önskvärt att utforma det optimala poängsystemet i en specifik affärsverksamhet tillsammans med en advokatbyrå som har expertis inom detta område.

Category: General Corporate

Tag: General CorporateIPO