Transferência e Troca de Pontos da Própria Empresa e a Lei Japonesa de Liquidação de Fundos de Transferência de Dinheiro

Existem casos em que são atribuídos “pontos” aos utilizadores em serviços web ou aplicações.

- Casos em que simplesmente se converte dinheiro em pontos para serem utilizados no serviço ou aplicação

- Casos em que se permite aos utilizadores comprar produtos, serviços ou itens adicionais com esses pontos

- Casos em que um utilizador pode passar pontos a outro utilizador, como no chamado “lançamento de moedas”

- Casos como o chamado “serviço de divisão de contas”, em que os pontos são movidos em vez de dinheiro a ser transferido entre utilizadores

Estes são alguns exemplos.

Estes sistemas de pontos, que permitem a movimentação simples de “pontos” em vez de “dinheiro” em serviços ou aplicações, facilitam atividades económicas que antes eram realizadas com “dinheiro”. No entanto, do ponto de vista legal, existe uma certa cautela e regulamentação em relação à criação destes “pontos” pelas empresas e à sua utilização pelos utilizadores.

Em particular, a questão da troca ou movimentação de pontos entre utilizadores é problemática sob a Lei Japonesa de Liquidação de Fundos. Explicaremos como estas ações são tratadas sob a Lei Japonesa de Liquidação de Fundos e que tipo de regulamentação está em vigor.

Pontos emitidos pela própria empresa e “Transações de câmbio”

Em alguns casos, a ação de trocar ou transferir pontos emitidos por uma empresa entre usuários pode ser tratada como uma “transação de câmbio”. De acordo com a jurisprudência, uma transação de câmbio é definida como:

Aceitar e executar um pedido de um cliente para transferir fundos sem transportar dinheiro fisicamente usando um sistema que permite a transferência de fundos diretamente entre locais distantes.

Decisão final em 12 de março de 2001 (Heisei 13)

Portanto, uma transação de câmbio envolve:

- Transferir fundos sem transportar dinheiro fisicamente

- Um sistema que permite a transferência de fundos

Assim, se uma empresa permite que um usuário compre pontos emitidos pela própria empresa e os envie para outro usuário, pode ser considerado que “os fundos foram transferidos através dos pontos emitidos pela própria empresa”. Nesse caso, isso seria classificado como uma “transação de câmbio”.

Regulação legal no caso de corresponder a “Transações de câmbio”

A prática de transações de câmbio (aquelas abaixo de 1 milhão de ienes) é definida como “Negócio de transferência de fundos” sob a Lei Japonesa de Liquidação de Fundos. E a lei impõe regulamentos rigorosos a tais negócios de transferência de fundos.

Em primeiro lugar, as transações de câmbio são, por natureza, uma atividade que deve ser realizada por bancos. E os bancos são entidades que proporcionam uma sensação de segurança para os usuários, como “o dinheiro depositado no banco é quase o mesmo que dinheiro”. A falência de um banco seria um problema mais sério para os usuários (consumidores) do que a falência de uma empresa. A lei, em termos simples, pensa que “se você se tornar uma entidade que é considerada segura para depositar dinheiro, deve seguir várias regulamentações impostas pela lei”. Esta maneira de pensar é uma questão muito importante ao considerar “pontos emitidos pela própria empresa”.

As transações de câmbio são:

- Principalmente um negócio bancário, mas

- Se for menos de 1 milhão de ienes, é um “negócio de transferência de fundos”, que não é tanto quanto um banco, mas só é possível sob regulamentos rigorosos

É assim que é estabelecido.

Para realizar um negócio de transferência de fundos, é necessário registrar-se como um operador de transferência de fundos, mas para realizar um negócio de transferência de fundos após receber este registro, é necessário:

- Base de propriedade (ter uma base de propriedade que seja considerada necessária para realizar adequadamente e com segurança o negócio de transferência de fundos)

- Estabelecimento de um sistema de nuvem (um sistema para realizar adequadamente e com segurança o negócio de transferência de fundos foi estabelecido)

- Preservar uma quantia que seja mais de 100% do dinheiro que está em trânsito e retido como garantia de desempenho

Há regulamentos rigorosos como estes. Para ser honesto, acredita-se que seja muito difícil para as empresas de startups, em particular, estabelecer e operar esses sistemas. Em 30 de junho de 2019 (ano 31 da era Heisei), apenas 64 operadores de transferência de fundos foram registrados em todo o Japão.

Método de design para pontos emitidos pela própria empresa que não se enquadram na categoria de transferência de fundos

Portanto, basicamente, temos de considerar “como projetar a troca e transferência de pontos para que não se enquadrem na categoria de transferência de fundos”.

Tornar impossível a compra com dinheiro

A solução mais simples é transformar os pontos emitidos pela própria empresa em pontos que não podem ser comprados ou convertidos em dinheiro. Ou seja, mesmo que se fale em pontos emitidos pela própria empresa, existem:

- Pontos que são dados em vez de pagamento em dinheiro quando o usuário realiza uma determinada ação

- Pontos que o usuário compra com dinheiro

Se os pontos não puderem ser comprados com dinheiro, não se pode dizer que “o dinheiro foi movido” mesmo que esses pontos sejam movidos ou trocados, e não há espaço para serem considerados como transações cambiais. Por exemplo,

- Serviços web e aplicações para smartphones que incentivam o usuário a baixar, instalar e usar a aplicação, e que dão “pontos” quando o usuário realiza essas ações

- Serviços web, como sites de comércio eletrónico, que dão “pontos” que podem ser usados para descontos na próxima compra quando o usuário compra produtos com dinheiro

Nestes casos, não há um momento em que “o usuário compra pontos com dinheiro”. Mesmo que os pontos sejam emitidos desta forma, mesmo que sejam movidos ou trocados com outros usuários, essa ação não é considerada uma “transação cambial”.

No entanto, com isso, a aplicação ou serviço web em si não pode gerar “receita” com os pontos. No exemplo anterior, a receita seria:

- Receber receita como publicidade do operador da aplicação para smartphone que incentiva o download, etc.

- Gerar receita para o próprio site de comércio eletrónico

É necessário construir um modelo de negócio desta forma.

Eliminar a ligação direta entre pontos e dinheiro

Se um utilizador comprar pontos, mas não houver maneira de converter esses pontos em dinheiro, a troca ou transferência de pontos entre utilizadores não será considerada uma “transação de câmbio”. Quanto a esta “conversão em dinheiro”, para ser sucinto,

1 ponto vale ● euros, então 10 pontos valem ● euros

Se houver uma taxa de câmbio clara para os “pontos”, como acima, não se pode negar que essa ação é uma “conversão em dinheiro”. Por outro lado, se não houver taxa, mesmo que se acabe por entregar dinheiro, é difícil dizer que essa entrega de dinheiro é uma “conversão de pontos em dinheiro”.

O chamado sistema de “gorjetas” muitas vezes usa este método. Ou seja, por exemplo, no caso de um serviço onde um ídolo faz uma transmissão de vídeo e os utilizadores “dão gorjetas” a cada ídolo, a estrutura é a seguinte:

- O utilizador compra “pontos” com dinheiro

- O utilizador gasta os “pontos” como “gorjetas” para o ídolo

- O ídolo recebe uma recompensa, por exemplo, “ídolos que receberam mais de 10.000 pontos num mês recebem 100.000 euros como salário mensal”

Neste sistema, especialmente na fase de conversão em dinheiro, não há uma taxa de câmbio clara entre “pontos” e “dinheiro” (por exemplo, “1 ponto vale ● euros”). Por exemplo,

- Se receber menos de 10.000 pontos num mês, não há recompensa

- Se receber mais de 10.000 pontos num mês, a recompensa é de 100.000 euros

- Se receber mais de 20.000 pontos num mês, a recompensa é de 150.000 euros

Se a recompensa for projetada desta forma, não haverá uma taxa de “quanto vale 1 ponto”, e o dinheiro que o ídolo recebe é, afinal, uma recompensa por “ter sido ativo na medida em que recebeu muitos pontos”. Se apenas emitir pontos que são usados desta forma, não é necessário o registo de transferência de fundos.

Cobrança por intermédio de um sistema de pontos

Outro método envolve o uso de pontos estritamente para a “cobrança por intermédio”.

Como já mencionado, a principal razão pela qual a lei é cautelosa com as transações cambiais é porque elas são atividades “bancárias”. Os bancos, por exemplo, ajudam na movimentação de dinheiro entre indivíduos e empresas, sem se envolverem diretamente nas razões subjacentes à movimentação do dinheiro, tais como:

- O pagamento de salários pela empresa aos seus empregados

- O pagamento do comprador ao vendedor numa transação entre indivíduos

- A transferência da sua parte para a pessoa que pagou a conta num restaurante

É precisamente porque os bancos desempenham este papel que as pessoas depositam uma parte considerável dos seus bens com confiança e por conveniência.

Por outro lado, uma ação como:

Quando o Sr. A compra um produto do Sr. B, outra empresa recebe temporariamente o dinheiro do Sr. A e entrega-o ao Sr. B

Não é uma “transação cambial”. É apenas uma cobrança por intermédio baseada no contrato subjacente (contrato de venda), e não oferece a conveniência e a segurança que um banco proporciona.

O mesmo se aplica aos pontos emitidos pela própria empresa. Se a movimentação desses pontos for apenas uma cobrança por intermédio baseada num contrato subjacente claro, usando um sistema de pontos, então essa ação não se qualifica como uma “transação cambial”, e não é necessário o registo como operador de transferência de fundos.

No entanto, se optar por este método, existem dois pontos importantes a ter em conta.

Ponto de Atenção 1: Confirmação da Existência de um Contrato Causal

Por exemplo, o “Mercari” é um serviço que estabelece contratos de compra e venda entre usuários dentro do seu próprio site, e a causa da transferência de pontos entre usuários é sempre esse tipo de contrato de compra e venda. Neste caso, a existência de um contrato que causa a transferência de pontos e a garantia de sua evidência devem ser suficientes.

Da mesma forma, por exemplo, num site de perguntas e respostas, a causa da transferência de pontos entre usuários é sempre o “pagamento por ter recebido uma resposta (remuneração de um contrato de subcontratação?)”.

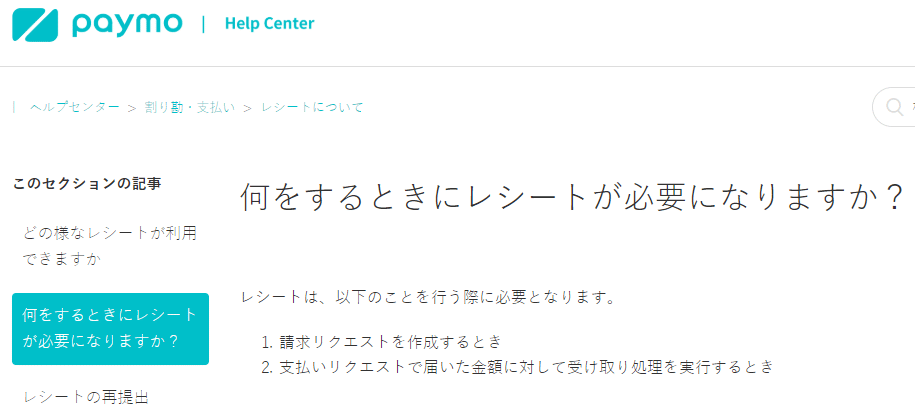

Da mesma forma, num aplicativo de divisão de contas, a causa é sempre a “divisão da conta de uma refeição paga por vários usuários num restaurante pelo usuário que recebe os pontos”. O aplicativo de divisão de contas “Paymo” exige o upload do recibo quando solicita a divisão da conta.

Esta especificação é baseada na intenção de preservar a evidência sobre a relação contratual que causa a transferência.

Assim, se o uso do aplicativo ou serviço for limitado, o ponto de “qual é a causa da transferência de pontos” torna-se claro.

Contudo, num serviço onde “os usuários podem fazer qualquer tipo de troca entre si e podem enviar pontos se houver consentimento mútuo”, torna-se incerto que tipo de contrato foi estabelecido entre os usuários e qual é a evidência do estabelecimento do contrato. Neste caso, a troca ou transferência de pontos entre usuários não pode ser dita como “baseada num contrato específico com evidência concreta”. E a transferência de pontos com um contrato causal incerto, a partir da definição de “transação de câmbio” mencionada inicialmente,

Receber um pedido de um cliente para mover fundos usando um sistema que permite mover fundos entre locais distantes sem transportar dinheiro diretamente, aceitar esse pedido, ou aceitá-lo e executá-lo

Só pode ser avaliada como “um pedido para mover fundos (não baseado num contrato causal específico) em si”, e é considerada uma transação de câmbio, assim como uma transferência bancária.

Ponto de Atenção 2: Permitir a conversão rápida de pontos em dinheiro

Além disso, se for apenas uma cobrança em nome de outrem, como mencionado acima,

Quando o Sr. A compra um produto do Sr. B, outra empresa recebe temporariamente o dinheiro do Sr. A e o entrega ao Sr. B

Este ato, realizado apenas com o uso de “pontos emitidos pela própria empresa”, deve permitir a conversão rápida em dinheiro para o Sr. B (permitir que o Sr. B converta rapidamente em dinheiro). O Mercari, em relação às vendas entre indivíduos no serviço Mercari,

- O comprador compra pontos em dinheiro

- Transfere pontos para o vendedor no momento da compra

- E o vendedor pode converter esses pontos em dinheiro

Estava a operar os seus próprios pontos emitidos desta forma, mas em relação a esta conversão em dinheiro,

- Em 4 de dezembro de 2017, estabeleceu um prazo de 90 dias para a conversão de pontos em dinheiro

- Em 20 de setembro de 2018, estendeu o prazo para a conversão de pontos em dinheiro para 180 dias

Fez este anúncio.

Isso pode ser dito como sendo consciente do problema acima. Em outras palavras, se não for uma “entidade que permite que você mantenha dinheiro (ou pontos próximos a dinheiro) por um longo período de tempo com segurança”, mas uma “entidade que permite que você mantenha dinheiro (pontos) temporariamente para cobrança em nome de outrem”, a desculpa de “não ser nem um banco nem um negócio de transferência de fundos” não se sustenta.

Resumo

Como tal, a lei está cautelosa com esquemas de negócios que fazem os usuários comprarem pontos emitidos pela própria empresa ou trocá-los entre si, na direção de “se se tornar algo semelhante a um banco, deve estar sujeito a regulamentações legais apropriadas”.

Por outras palavras, em relação a este tema, há uma tendência de que “quanto mais se tenta aumentar a conveniência para o usuário, mais rigorosa se torna a regulamentação legal”. Por exemplo, mesmo no momento de conversão em dinheiro mencionado acima, normalmente pensamos que

Não forçar o usuário a converter em dinheiro antecipadamente, mas permitir que o usuário converta em dinheiro quando quiser

seria “uma coisa boa” para o usuário em termos de “conveniência”. No entanto, esta conveniência dá ao usuário um incentivo para “manter os pontos como pontos”, e, portanto, pode aumentar o dano que o usuário sofreria se a empresa falisse. A lei está cautelosa com isso.

Os esquemas de negócios que utilizam pontos emitidos pela própria empresa inevitavelmente requerem coisas como:

- Um sistema que faz o usuário querer comprar esses pontos

- Conveniência para o usuário

- Troca e movimentação de pontos entre usuários

- Um sistema para conversão em dinheiro

Naquela ocasião, que tipo de design deve ser feito para não haver problemas legais? Este tema é, de fato, um problema legal “na linha de frente” para empresas de TI e startups, como evidenciado pela mudança de política da Mercari em 2017 e 2018. É desejável que o design ideal do sistema de pontos em negócios específicos seja realizado em conjunto com um escritório de advocacia com conhecimento nesta área.

Category: General Corporate

Tag: General CorporateIPO