NASDAQ上場支援

2023年、6社の国内企業がNASDAQに上場致しました。NASDAQでの資金調達は、今後、日本でも一般的となるでしょう。

モノリス法律事務所は、最先端のベンチャー法務を手がける法律事務所として、

日本企業によるNASDAQ上場を、グローバルなチームによって全面的にサポート致します。

日本企業によるNASDAQへの上場は、広範な投資家から資本を集めることが可能なグローバル資本市場へのアクセス、企業価値の向上、そして国際的なブランド認知度の拡大という点で注目を集めています。

NASDAQに上場するプロセスは、多岐にわたる専門知識と綿密な計画が必要とされる複雑なものであり、企業は、様々な専門家との連携を通じて、上場に関わるあらゆる面での支援を受ける必要があります。モノリス法律事務所は、グローバルなネットワークを活用し、日本企業のNASDAQ上場を全面的に支援致します。

MENU

NASDAQ上場は、日本企業にとっても一つの選択肢となっています。

ベンチャー法務に経験と実績を有し、国際ネットワークと連携する法律事務所として、モノリス法律事務所は、日本企業のNASDAQ上場を全面的にサポート致します。

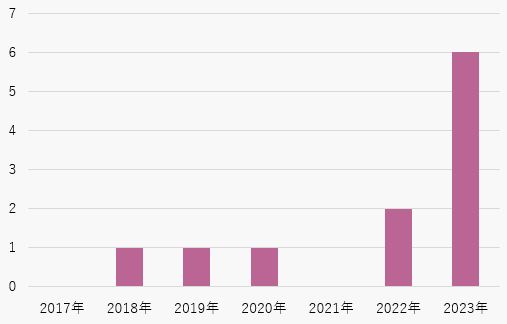

日本企業のNASDAQ上場の動向

NASDAQ(National Association of Securities Dealers Automated Quotations)とは、アメリカの主要な電子取引証券取引所であり、テクノロジー企業を中心に多くの企業が上場しています。

NASDAQに上場する日本企業は年々増加しており、2024年は10社から20社の日本企業がNASDAQへ上場することが見込まれています。

市場は3種類に分かれており、上場基準が厳しい順に、グローバル・セレクト・マーケット、グローバル・マーケット、キャピタル・マーケットとなっております。そして、多くの日本企業は、上場基準が最も緩いとされる「キャピタル・マーケット」で上場しています。

なお、日本の会社法上で設立された株式会社の株式を米国証券取引所で直接上場することはできないため、日本企業がNASDAQに上場する場合は、ADR(American Depositary Receipt)と呼ばれる米国預託証券を発行し、上場することになります。

NASDAQ上場の3個の特徴

上場基準が明確

「直近会計年度 75万米ドル(約1.1億円)以上の純利益」といったいくつかの条件を満たしていれば上場可能です。なお、直近純利益100万米ドル(約1.5億円)以上を推奨致します。

準備期間は約1年

約1年間の準備期間で上場可能です。これは、上場準備を開始する前の過去2期分の監査を遡及的に行うため、監査自体が約3ヶ月間で完了することが理由です(EGC(新興成長企業)に該当する場合の基準です)。

米国内の事業不要

日本以外の国や地域に法人、支店が存在せず、ビジネスを行っていなくても上場可能です。アメリカ国内での事業展開等は必要とされていません。

※上記はあくまで原則等に関する記載です。詳細な上場基準はお問い合わせください。

NASDAQと日本市場のマーケット規模

| NASDAQ | 日本取引所グループ | |

|---|---|---|

| 世界ランキング | 世界第2位 | 世界第5位 |

| 証券所の時価総額 | 22,061十億米ドル ※日本の約3.7倍 | 5,904十億米ドル |

| 評価額 | 日本の約3倍~ | – |

| IPOの規模 | 日本の約5倍~ | – |

| 1年間での企業時価総額の伸び率 | 約1.6倍~ | 約1.2倍~ |

NASDAQと日本市場の上場準備期間

日本市場:約4年

上場準備を始めてから2期間分の監査を行うため、監査に時間を要する。すなわち、上場準備を開始した後、その後の期間が監査対象となる。

NASDAQ:約1年

上場準備を始める前の過去2期間分の監査を行うため、監査は約3ヶ月で完了する(※)。すなわち、上場準備を開始した後に、過去についての遡及監査を行う。

※EGC(新興成長企業)に該当する場合の基準です。EGCに該当しない場合は、過去3期間分の監査を行う必要があります。EGCに該当する企業は、①直近の会計年度の年間総売上が10.7億米ドル以下、②直近3年間に、10億米ドル以上の社債(転換社債は除く)を発行していない、③浮動株式の時価総額が7億米ドル以下、のの3つの条件を満たす必要があります。

日本企業のNASDAQ上場で用いられる「ADR」とは

日本の会社法上の手続で設立された日本企業の株式は、あくまで日本の会社法上の株式であるため、直接的にはNASDAQに上場することができません。そこで一般的に、ADR(American Depositary Receipt、米国預託証券)という仕組みが採用されます。

この仕組みでは、日本を含む海外の国々で設立された会社が発行する株式が、アメリカで発行される特定の有価証券を裏付けます。この有価証券、すなわちADRは、実際には株式ではないものの、裏付けとなる株式に関連する経済的権利を全て持つため、ADRの保有は、実質的には株式を保有しているのと同様の効果をもたらします。

このプロセスにおいて、外国の株式を購入し、それに基づく預かり証を発行する外国の銀行が重要な役割を果たします。これらの預かり証が、米国で発行されると、米国預託証券(ADR)と呼ばれるようになります。これにより、ADRを保有することで、投資家はその企業の事実上の株主となります。

NASDAQに上場されたADRは、米国企業の株式と同様に取引が可能になります。この仕組みを利用することで、アメリカの投資家はもちろん、世界中の投資家が、自国の市場で取引される株式と同じように、日本企業のADR(≒株式)を取引することが可能になります。

当事務所のNASDAQ上場支援

企業法務における多様な法的課題に対応するためには、高度な専門性と、また、大量の情報等を迅速に処理するためのリソースを備えた法律事務所が不可欠です。

モノリス法律事務所は、元ITエンジニアおよび経営者の経歴を持つ代表弁護士河瀬季を筆頭に、豊富な経験と実績に基づき、東証プライム上場企業からシードステージのベンチャーまで、1819社を超えるクライアント様に幅広くリーガルサービスを提供してきました。

それぞれの分野に精通した計25名の弁護士と、専門的な知識を有するコンサルタントが、グローバルな法律事務所や会計事務所等と連携して、日本企業のNASDAQ上場をサポート致します。

当事務所のチームの紹介

※案件に応じて最適なチームを編成致します。本ページの記載は、あくまで過去に連携実績のある事務所・企業等の一例です。

NASDAQ上場のための最低条件

NASDAQ上場のための最低条件は、下記の通りです。(利益基準で上場する場合の最低条件となります。)

| 項目 | 条件 |

|---|---|

| 株主資本 | 400万米ドル以上 |

| 浮動株時価総額 | 1500万米ドル以上 |

| 継続事業からの当期純利益 ※直近会計年度または直近3会計年度のうちの2会計年度 | 75万米ドル以上 |

| 決算 | 原則3期分 EGCに該当する場合は2期分 |

NASDAQ上場基準の概要

NASDAQキャピタル・マーケットに上場するためには、下記3つの基準のうち、少なくとも1つの基準を全て満たしている必要があります。

| 要件 | 資本基準 | 時価総額基準 | 利益基準 |

|---|---|---|---|

| 株主資本 | 500万米ドル | 400万米ドル | 400万米ドル |

| 浮動株時価総額 | 1500万米ドル | 1500万米ドル | 1500万米ドル |

| 事業継続期間 | 2年 | – | – |

| 上場有価証券の時価総額 | – | 5000万米ドル | – |

| 継続事業からの当期純利益(※) | – | – | 75万米ドル |

| 浮動株式数 | 100万株 | 100万株 | 100万株 |

| 株主数(単位株主数) | 300 | 300 | 300 |

| マーケットメイカー数 | 3 | 3 | 3 |

| 入札価格又は終値 | 4又は3米ドル | 4又は2米ドル | 4又は3米ドル |

※直近会計年度または直近3会計年度のうちの2会計年度

各専門家のサポート内容

各専門家のサポート内容は下記の通りです。日本取引所への上場の場合と異なり、NASDAQ上場の場合は、複数の専門家・ファームが、役割分担の上で連携を行って上場をサポートすることが特徴です。基本的に、日本弁護士顧問である弊所が中心となり、各専門家と連携して上場を進めていきます。英語でのコミュニケーションが必要な場面もありますが、弊所が間に入りサポートさせていただきますので、ご安心ください。

日本弁護士

日本企業のNASDAQ上場手続を共同管理し、上場準備全般を主導致します。NASDAQ上場は、端的に言えば、日本国内で適法に経営されている企業を、米国法を遵守した手続等で、市場に上場させる業務です。当事務所が、その手続を主導致します。また、リーガルデューデリジェンスや、必要に応じた会社組織再編の実施等も担当致します。

米国弁護士

日本弁護士と共に共同DDを実施し、DRS(Draft Registration Statement=ドラフト登録届出書)の事業内容関連情報を執筆します。

アンダーライター

市場動向等のリサーチや標的投資家の特定を行った上で、ロードショーの準備とプレゼンテーションを実施し、募集プロセスの監督・規制要件に従った投資家への有価証券の割り当て等を実施します。高い時価総額を実現し、投資家を集めるために非常に重要なポジションとなります。

会計コンサル

監査手続の実施前に、日本の会計基準を米国の会計基準に修正し、米国の監査人向けにDRSに開示された財務諸表を作成します。日本弁護士と連携し、米国弁護士やアンダーライター・米国監査役等の専任、上場のためのスケジュールの調整や管理といった役割も担当致します。

米国監査役

財務諸表の独立監査を実施し、公正性と信頼性に関する意見の表明を行い、規制機関への報告義務の履行を支援します。日本と比較し、その独立性が強く求められることが特徴です。

証券印刷会社

株式公開関連文章の準備・修正・書式化を支援し、また、SEC(Securities and Exchange Commission=米国証券取引委員会)の電子フォーマットと要件を満たす関連文書の提出を行います。

株式事務代行機関

株式の名義書換の記録、証券保有者の記録の管理、証書の償却・発行、配当金の分配を行います。日本企業がNASDAQに上場する場合、ADR(American Depositary Receipt)を発行して上場することになるため、専門的な手続が必要です。

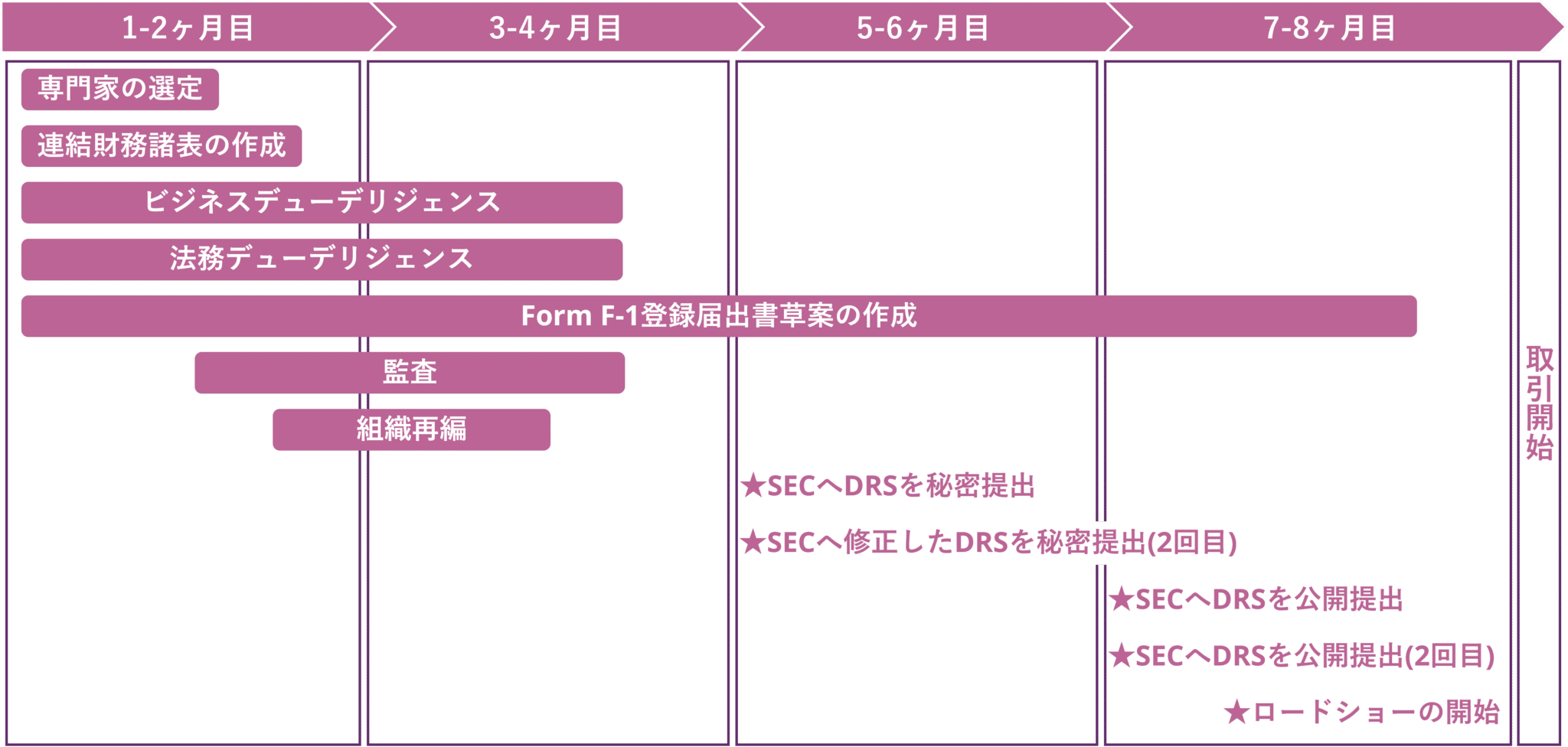

NASDAQ上場のタイムスケジュール

一定の条件を満たす企業は内部統制が免除され、遡及的な過年度監査を用いることが可能であるため、短い上場準備期間にて、NASDAQへの上場を実現することが可能です。もっとも、デューデリジェンスや、米国会計基準への変換や、財務諸表・監査証拠に対する監査、目論見書(Form F-1登録届出書)の作成、これに対する審査、ロードショーと呼ばれる投資家説明会の実施といった各種業務を、タイトなスケジュールの中で実施する必要はあります。

日本市場への上場の場合と異なり、NASDAQ上場の場合、こうした各種の専門的業務を、日本の法律事務所をはじめとした各種の専門家・ファームが、役割分担の上で連携しながら実施することが一般的です。

※スケジュールは、あくまで一例となります。詳細はお問い合わせください。

NASDAQ上場関連の最新情報

NASDAQは、その上場規則の改定などを行っており、その情報は日々アップデートされています。当事務所は、クロスボーダー案件やNASDAQ上場支援案件に実績を有する法律事務所として、各種の情報発信などを行っております。

NASDAQ上場費用の概算

NASDAQキャピタル・マーケットへの上場費用の概算は下記の通りです。(以下、費用に関する記載は全て、会社規模や資本・組織構造等によって異なる可能性があります。詳細はお問い合わせください。また、NASDAQでは、市場は、グローバル・セレクト・マーケット、グローバル・マーケット、キャピタル・マーケットの3種類に分かれていますが、前二者の場合の費用はお問い合わせください。)

| 内容 | 費用 |

|---|---|

| 上場時にかかる外部コスト | 200万米ドル~ |

| 上場後にかかる外部コスト | 年間25万6,000米ドル~ |

| 上場維持にかかる内部コスト | 年間3万~5万米ドル+α |

上場時にかかる外部コスト

| 内訳 | 発行済株式総数 1500万株未満 | 発行済株式総数 1500万株以上 |

|---|---|---|

| 専門家費用(※1) | 200万米ドル~(要見積) | 200万米ドル~(要見積) |

| 手数料(※2) | 5万米ドル | 7万5,000米ドル |

※1:引受人の販売手数料及び投資関係手数料は含まれません。また、監査報酬には2年間の財務諸表監査のみが含まれ、臨時の半期監査や追加会計年度監査は含まれません。

※2:申請料5000米ドルを含みます。

上場後にかかる外部コスト

発行済株式総数によって費用が異なります。

| 内訳 | 1000万株未満 | 1000万株以上 5000万株未満 | 5000万株以上 |

|---|---|---|---|

| NASDAQメンテナンス料 :国内外銘柄 (米国預託株式を除く) | 5万6,000米ドル | 7万2,500米ドル | 8万6,500米ドル |

| NASDAQメンテナンス料 :米国預託株式 | 5万6,000米ドル | 6万6,000米ドル | 6万6,000米ドル |

| 専門家費用 | 20万米ドル~(要見積) | 20万米ドル~(要見積) | 20万米ドル~(要見積) |