【令和7年施行】金融商品取引法の新制度「投資運用関係業務受託業」と外部委託活用による登録要件緩和を解説

近年、日本の資産運用業界でも、国際的な分業や業務効率化への対応が急務となっています。欧米では、ファンドの企画・立案に特化する運用会社が、実際の資産運用(投資実行)を別の会社へ委託する分業モデルが広く採用されています。

しかし、これまでの日本では金融商品取引法などにより、運用権限の全面的な外部委託は原則として禁止されていました。この状況が、令和6年(2024年)5月に成立した法改正によって大きく変わりました。この改正で欧米と同様の分業体制が実現可能となり、日本の運用ビジネスの効率化・多様化・高度化が進むと期待されています。

さらに、この改正の一環として、令和7年(2025年)5月1日からは新たな登録制度「投資運用関係業務受託業」が始まりました。これは、ミドル・バックオフィス業務にあたる「投資運用関係業務」の外部委託を円滑にするための制度です。

本記事では、この法改正の核心である「投資運用権限の外部委託」と「投資運用関係業務受託業」という2つの新制度に焦点を当て、その意義や登録要件、審査のポイントを分かりやすく解説します。

なお、令和6年金融商品取引法改正については、以下の記事にて詳しく解説しています。

この記事の目次

「金融商品取引法」改正による登録要件の緩和とは

今回の法改正の大きな目的の一つは、国内外から多様な事業者の参入を促し、日本の資産運用業界を活性化させることです。政府が掲げる「資産運用立国実現プラン」の一環として、これまで参入の障壁とされてきた規制が見直され、特に登録要件が実態に合わせて柔軟化されました。

主な変更点は、「業区分の新設」と「各区分の登録要件緩和」の2つです。

金融商品取引業の区分が4つから5つへ

これまで金融商品取引業は、業務内容に応じて主に以下の4つの類型に分けられていました。

- 第一種金融商品取引業(有価証券の売買・引受など)

- 第二種金融商品取引業(信託受益権やファンド持分の売買など)

- 投資助言・代理業(投資顧問契約に基づく助言など)

- 投資運用業(投資一任契約やファンドの運用)

今回の改正で、ミドル・バックオフィス業務の受託を専門に行う事業者向けに、新たに「投資運用関係業務受託業」が5つ目の区分として創設されました。これにより、各事業者が自社の強みに特化したビジネスモデルで参入しやすくなります。

具体的な登録要件の緩和

全体的な傾向として、特に資産運用業(投資運用業)への新規参入を促すための要件緩和が図られています。具体的な緩和ポイントは以下の通りです。

| 項目 | 改正前の課題 | 改正後の方向性(緩和の内容) |

| 人的構成要件 | 運用、コンプライアンス、内部監査など各分野で高度な専門知識を持つ人材を複数名確保する必要があり、特にスタートアップ企業にとって大きな負担となっていた。 | 兼職規制の柔軟化などが検討されています。例えば、一定の条件下でコンプライアンス担当者と他の役職員の兼任を認めるなど、小規模な組織でも運営可能な体制を許容する方向で調整されます。 |

| 最低資本金・純資産 | 投資運用業では最低5,000万円の資本金が必要であり、これが新規参入の資金的なハードルとなっていた。 | 取り扱う金融商品や業務範囲に応じて、より柔軟な資本金要件が設定される見込みです。例えば、リスクの低い業務に限定する場合、資本金要件が引き下げられる可能性があります。 |

| 海外事業者 | 海外の資産運用会社が日本市場に参入する際、日本の法規制に合わせた厳格な組織体制を国内に構築する必要があった。 | 登録手続きの英語対応や、海外での実績をより柔軟に評価する仕組みの導入が進められ、海外の有力な事業者が日本でビジネスを展開しやすくなります。 |

このように、今回の改正は単に業区分を増やしただけでなく、それぞれの業務内容やリスクに見合った、より合理的で柔軟な規制体系へと移行するものです。これにより、革新的な技術を持つフィンテック企業や、特定の分野に強みを持つ専門家集団など、多様なプレーヤーが資産運用ビジネスに参入しやすくなることが期待されています。

運用(投資実行)権限の全部委託が可能に

欧米では、ファンドの企画・立案に特化した運用会社が、複数の外部運用業者に資産運用を委託する分業モデルが一般的です。

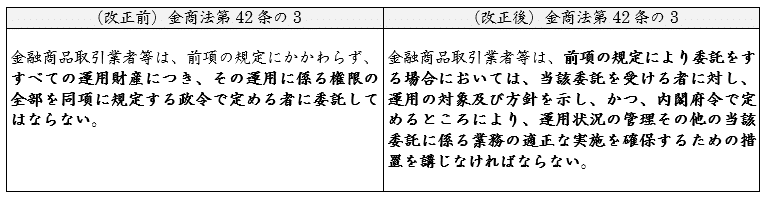

一方、日本の改正前の「金融商品取引法」や「投信法(投資信託及び投資法人に関する法律)」では、運用(投資実行)権限や運用指図権限の全部委託が禁止されていました(金商法第42条の3、2項、投信法第12条第1項)。

そこで、本改正において当該規定が削除され、投資運用業者がファンドの運営(企画・立案)に特化し、運用(投資実行)権限=運用指図権限を他の投資運用業者へ委託することを可能とする改正が行われました。

【新旧法比較表】

これにより、欧米と同様の分業体制が可能となり、運用ビジネスの効率化・多様化・高度化が進むことが期待されています。

この改正に伴い、運用権限を全部または一部を委託する場合には、委託元である投資運用業者は、「当該委託を受ける者に対し、運用の対象及び方針を示し、かつ、内閣府令で定めるところにより、運用状況の管理その他の当該委託に係る業務の適正な実施を確保するための措置を講じなければならない」と定められました。

具体的には、以下の措置が規定されています(金融商品取引業等に関する内閣府令第131条2項)。

- 委託先の選定の基準及び委託先との連絡体制の整備

- 委託先の業務遂行能力及び委託契約の遵守の状況を継続的に確認するための体制の整備

- 委託先が当該委託に係る業務を適正に遂行することができないと認められる場合の対応策の整備

また、委託業務の監督を行う部門を統括する者として、「運用を行う資産に関する知識及び経験を有する者」の配置を義務付けています(業府令第6条2項2号、金融商品取引業者等向けの総合的な監督指針Ⅵ-3-1-1(1)①ハ)。

監督・統括できる人材がいれば足りるという点で、人的構成要件は緩和されたといえます。

「投資運用業」の登録要件の緩和

今回の法改正により、投資の専門家である「投資運用業」は、周辺業務を外部に委託しやすくなります。具体的には、資産の計算や法令が守られているかのチェックといったミドル・バックオフィス業務を、専門の登録業者である「投資運用関係業務受託業」へ丸ごと任せられるようになりました。

この仕組みを利用することで、投資運用業者はファンドの運用戦略を考えるといった本来のコア業務(フロント業務)に専念できるという大きなメリットがあります。

さらに、業務を外部委託する投資運用業者に対しては、開業や事業維持のハードルとなる以下の要件が緩和されます。

- 人材に関する要件: 従来は、ミドル・バックオフィス業務を担う専門担当者を自社で確保する必要がありました。改正後は、これらの業務を専門業者へ委託する場合、「委託先をきちんと監督できる担当者」が社内にいればよい、という特例が適用されます。

- 資本金に関する要件: 顧客から資産の預託を受けない場合、必要となる資本金(または純財産額)が、従来の5,000万円以上から1,000万円以上へと大幅に引き下げられます。

「投資運用関係業務受託業」に係る制度の導入と登録要件

今回の改正により、金融取引業へ新設された「投資運用関係業務受託業」に係る新制度と登録要件について解説します。

「投資運用関係業務受託業」に係る新制度

資産運用立国を掲げ、資産運用業への新規参入を促進する目的のもと、投資運用業者が「投資運用関係業務(ミドル・バックオフィス)」を、登録された「投資運用関係業務受託事業者」に外部委託した場合に、投資運用業の登録要件(人的構成要件と資本金・純財産額要件)を緩和する制度が新設されました。

これを受け、「投資運用関係業務受託業者」には、任意の登録制度が設けられました。

本改正法の施行後も、現行法の信用格付業の登録で「投資運用関係業務受託業」を営むことが認められていますが、新登録制度を活用することで、委託者にも登録要件のメリットがあり、相互に恩恵を受けることができます(金商法第66条の27)。

投資運用関係業務とは、投資運用業等(投資運用業、適格機関投資家等特例業務または海外投資家等特例業務)に関して行う、「計理業務」または「法令等遵守のための指導に関する業務」と定義されています(金商法第2条43項)。具体的には、以下の業務を指します。

- 計理に関する業務:投資運用対象財産を構成する有価証券その他の資産及び当該資産から生ずる利息・配当金・当該運用対象財産の運用に係る報酬・当該運用対象財産の評価額の計算に関する業務(金商法第2条43項1号)

- 法令遵守等に関する業務 :法令等(法令・法令に基づく行政官庁の処分又は定款その他の規則)を遵守させるための指導に関する業務 (金商法第2条43項2号)

また、「投資運用関係業務は、委託する投資運用業者における投資運用業の質を左右し得る一定の継続性・能動性を有するもの」が該当するとされています。

内閣総理大臣の承認がない限り、再委託は原則禁止されています。

「投資運用関係業務受託業者向けの監督指針」及び「金融商品取引業者等向けの総合的な監督指針」においては、さらに具体的な内容が明確化されています。

| 業務区分 | 具体的な業務内容 | 解説 |

| 計理に関する業務 | a. 投資信託財産に係る計算およびその審査 (基準価額の算出や、それに向けた投資信託の設定・解約の集計、資産の約定照合、利金・配当金等の計上などを含む) b. 上記aに加え、運用対象資産の評価額の計算およびその審査 | 投資運用業者が、基準価額の算出を信託銀行などの受託会社に委託する、いわゆる「一般者計算」を行う場合、この委託は「計理に関する業務の委託」に該当します。 |

| 法令遵守等に関する業務 (コンプライアンス業務) | a. 法令遵守の観点から、定期的な業務実態の把握、課題の指摘、対応策の検討など、関連する業務 b. コンプライアンスに関する社内規則やマニュアル等の案文作成・管理 c. コンプライアンス研修の定期的な企画・実施や、関連情報の提供 | 投資運用関係業務受託者の登録に関する規定は、弁護士ではない者が報酬目的で法律事務を扱うことを禁じる弁護士法第72条(非弁行為の禁止)には抵触しません。(同法の例外規定である「この法律に別段の定めがある場合」に該当するため) |

「投資運用関係業務受託業」の登録要件

「投資運用関係業務受託業」の登録要件については、業務の種別や人的構成要件、資本金・純財産額要件のほかは、他の「金融商品取引業」の登録拒否要件と変わりありません。

登録できるのは、日本に営業所又は事務所を有する、法人(外国法人含む)又は個人であって、投資運用関係業務受託業を適確に遂行するための必要な体制が整備されていることが要件です。

人的構成要件については、「投資運用関係業務受託業」を適確に遂行するに足りる人的構成を有していることとされており、具体的には、「投資運用関係業務受託業」に係る業務のそれぞれにつき、その執行について必要となる十分な知識及び経験を有する役員または使用人を確保していることが要件となっています。

資本金・純財産額要件については、預託を受けない投資運用業者に求められる資本金及び純財産額(1,000万円以上)と同程度が求められるとされています。

既存の「投資運用業者」に求められる対応について

新制度の施行に伴い、すでに「投資運用業」の登録を受けて事業を行っている既存の事業者も、自社の状況に応じて以下の手続きを行う必要があります。対応期限は、いずれも施行日(令和7年5月1日)から6か月以内です。

自社がどちらのケースに該当するのか、あるいは両方に該当するのかを確認し、準備を進めることが重要です。

ケース1:ミドル・バックオフィス業務を外部委託する場合

新たに創設される「投資運用関係業務受託業」へ、計理やコンプライアンスといったミドル・バックオフィス業務を委託しようと考えている事業者が対象です。

- 対象となる事業者:「投資運用関係業務」を外部の専門業者へ委託する予定の投資運用業者

- 必要な手続き:業務を外部委託する旨の「届出」を金融庁などへ提出する

- 根拠条文:改正金商法 附則第8条第1項

ケース2:資本金要件の緩和(1,000万円)の適用を受ける場合

今回の法改正で、顧客から資産を預からないタイプの投資運用業者は、資本金要件が5,000万円から1,000万円に引き下げられました。この緩和措置の適用を受けたい事業者が対象です。

- 対象となる事業者:顧客から金銭等の預託を受けず、資本金要件の基準額(5,000万円→1,000万円)の変更を希望する投資運用業者

- 必要な手続き:資本金の基準額を変更するための「変更登録申請」を行う

- 補足:この手続きは、業務を外部委託するかどうかに関わらず、資本金要件の変更を希望する場合に必要となります。

| 自社の状況 | 必要な手続き | 提出期限 |

| ケース1:ミドル・バックオフィス業務を外部委託する | 届出 | 施行日から6か月以内 |

| ケース2:資本金要件の緩和(1,000万円)の適用を受けたい | 変更登録申請 | 施行日から6か月以内 |

ケース1とケース2の両方に該当する場合(例:業務を外部委託し、かつ資本金要件の緩和も受けたい事業者)は、それぞれの手続きが必要になる点にご注意ください。

「投資運用業」の登録手続き・審査のポイント

「投資運用業」の新規登録は、金融庁が公表する「投資運用業等登録手続ガイドブック」に基づき、大きく分けて以下のステップで進められます。全体のプロセスは、準備開始から登録完了まで半年から1年程度を見込むのが一般的です。

ステップ1:財務局への事前相談

登録申請を行う前に、まず管轄の財務局(または財務事務所)との事前相談から始めるのが通例です。この段階は、申請者が計画している事業内容や組織体制が、金融商品取引法などの法令や監督指針に適合しているかを当局が確認し、論点を整理するための重要なプロセスです。

- 目的: 事業スキームの適法性、組織体制の妥当性、申請書類の不備などを事前に確認し、本申請をスムーズに進めるために行われます。

- 期間: 事業モデルの複雑さにもよりますが、平均して3~4か月程度、場合によってはそれ以上かかることもあります。

ステップ2:登録申請書類の作成・提出

事前相談で当局との間で論点が解消された後、正式な登録申請書類一式を作成し、提出します。申請には非常に多くの書類が必要となるため、専門家と連携しながら周到に準備することが求められます。

主な添付書類には、以下のようなものがあります。

- 定款、登記事項証明書

- 業務方法書: 事業の具体的な運営ルールを定めたもの

- 社内規則: コンプライアンス規程、リスク管理規程、内部監査規程など

- 組織図、役員・主要使用人の履歴書

- 事業計画書(収支の見込みなど)

- 人的構成や主要株主に関する調書

- コンプライアンス態勢、リスク管理態勢に関する説明書

ステップ3:当局による審査

申請書類が受理されると、当局による本格的な審査が始まります。この審査期間は法令で「標準処理期間」として定められており、投資運用業の場合は原則として2か月です。

審査では、主に以下の3つの観点が厳格にチェックされます。

- 人的構成要件(最も重要なポイント)

- 投資判断、コンプライアンス、リスク管理など、各業務分野において十分な知識と経験を持つ役職員が確保されているかが厳しく審査されます。特に、経営陣の経歴やコンプライアンス責任者の独立性が重視されます。

- 財産的基礎

- 法令で定められた最低資本金(原則5,000万円)や純資産額の要件を満たしているかを確認します。(※今回の改正で、一定の条件を満たす場合は1,000万円に緩和)

- 業務執行体制の整備

- 作成した社内規則や業務方法書に基づき、法令遵守(コンプライアンス)体制、リスク管理体制、内部監査体制などが実効的に機能する仕組みが構築されているかが問われます。単に書類が揃っているだけでなく、その内容が事業の実態に即しており、継続的に運用可能であることが求められます。

ステップ4:登録完了後の手続き(協会への加入)

財務局の審査を通過し、登録が完了(官報に公告)された後、事業を開始できます。

法令上、自主規制機関である一般社団法人日本投資顧問業協会への加入は任意とされています。しかし、実際には顧客保護や業界の信頼性維持の観点から、一部の例外を除き、ほぼ全ての事業者が加入しています。協会への加入手続きも別途必要となるため、登録完了後、速やかに進めることが推奨されます。

まとめ:改正金融商品取引法に関する相談は弁護士へ

以上、「金融商品取引法」改正による新制度、投資運用権限の外部委託と「投資運用関係業務受託業」について、その意義と登録要件・審査のポイントを解説しました。

投資運用業への新規参入や制度活用を検討する事業者には、コンプライアンス管理体制において適切な措置を講じたり、今後も制度改正の動向に注視が必要と考えられます。金融商品取引業におけるリスクマネジメントについては、実績のある弁護士へ相談することをおすすめします。

当事務所による対策のご案内

モノリス法律事務所は、IT、特にインターネットと法律の両面に高い専門性を有する法律事務所です。金融商品取引法については専門的知識が必要です。当事務所は様々な法律の規制を踏まえた上で、現に開始したビジネス、開始しようとしたビジネスに関する法的リスクを分析し、可能な限りビジネスを止めることなく適法化を図ります。下記記事にて詳細を記載しております。

カテゴリー: IT・ベンチャーの企業法務

タグ: 金融商品取引法