取引の安全を担保するエスクローとは?その仕組みと法的位置づけを解説

近年、取引の安全性と信頼性を確保するために「エスクロー」という仕組みが注目を集めています。エスクローは、中立的な第三者が売主と買主の間に立ち、代金や資産の受け渡しを仲介するサービスです。

不動産取引やM&A、オンラインショッピングなど、さまざまな分野で活用されており、取引リスクを最小限に抑える手段として活用されています。

本記事では、エスクローの概要と手法とそれに伴う法規制について解説します。

この記事の目次

エスクローとは?

「エスクロー」とは、中立な第三者である事業者が売主と買主の間に介入して、決済にいたるまでの安全な取引を確保するサービスをいいます。

例えば、M&Aにおいてエスクローサービスを利用する主なメリットは、取引の信頼性と安全性の確保です。

一般的に、M&Aでは株式や事業の譲渡契約を結びその際に、エスクロー事業者を介入させることで売主・買主の双方に下記のような安全が確保されます。

売主:M&A実行後における入金の確実性

買主:代金支払い完了後におけるM&Aが適切に実施されないリスク回避、株式や事業の譲渡がされなかった際の損害賠償請求

エスクロー事業者が第三者として介入するため、上記のような安全性が確保され双方が安心して取引に臨めます。

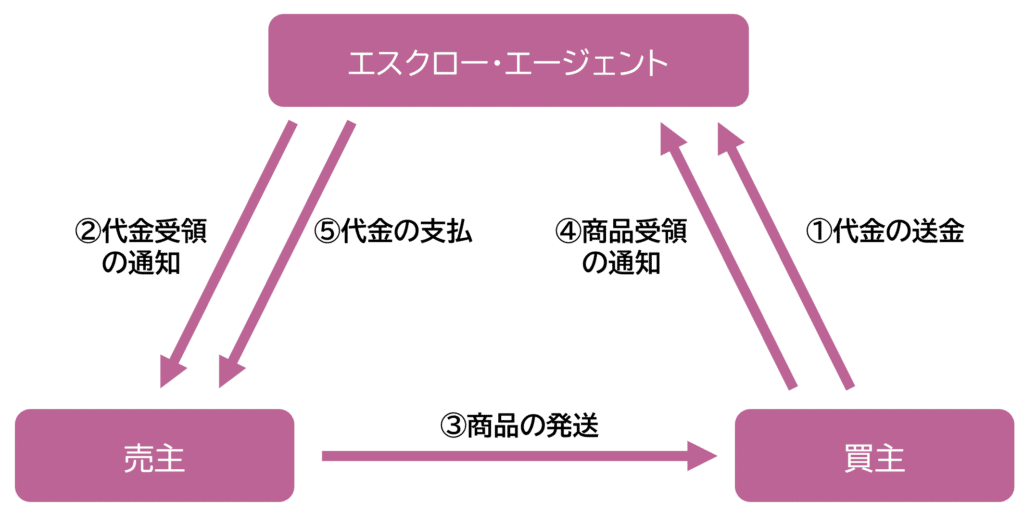

エスクローの手順は一般的には以下のとおりです。

- 買主がエスクロー・エージェントに代金を送金する

- エスクロー・エージェントは売主に代金受領の通知をする

- 売主は買主に商品を発送する

- 買主が商品を確認しエスクロー・エージェントに受領の通知を行う

- エスクロー・エージェントが売主に代金を送金する

こうしたエスクロー・エージェントは、信託銀行などが務めるケースが一般的ですが、弁護士や法律事務所がこの機能を果たすことも一定の条件等の下では可能です。

エスクローの概要と日本の法制度における位置付け

エスクローは、20世紀中盤にアメリカで不動産取引の決裁保全制度として誕生したシステムだと言われています。

日本では、「エスクロー業務」それ自体を規律する法律はなく、既存の法制度を利活用して、上記のエスクローエージェントとしての機能や信頼性担保の実現を目指しています。

そして、最も一般的に用いられているのが、信託の仕組みを使うエスクローサービスであり、信託会社や信託銀行などが、こうしたエスクローサービスを提供しています。

日本国内でエスクローサービスを提供しようとする際には、以下のような法律が問題となります。

- 出資法:他の法律で特別に許諾されている者以外は、「業として預り金を行うこと」が原則的に禁止

- 銀行法:銀行業以外が為替取引業務(いわゆる送金業務)を行うことは禁止

- 資金決済法:銀行業以外のものでも、1回100万円以下の送金であれば、登録を受けることで為替取引業務を行うことが可能

以上の法規制より、上述のように、信託会社や信託銀行等による、信託を用いたスキームが一般的になっている訳です。

なお、ヤフオクやメルカリなど、一般ユーザー同士の売買の媒介を行うプラットフォームは、資金決済法の仕組みを用いて、上記の「1回100万円以下」のエスクロー業務を行っています。

法律事務所・弁護士によるエスクロー業務

信託会社や信託銀行などのアカウント開設を待てない高額取引などの場面で、信頼性のある弁護士や法律事務所に「エスクローとしての機能を果たすことを期待したい」というニーズもあります。弁護士は預り金口座という特有の銀行口座を保有しており、クライアントの金員を当該口座に預かり、クライアントの指示で送金することができるからです。そして、弁護士は依頼を受けた「職務」について金員を預かることが可能です。

- 不動産の売買に関する契約締結交渉といった「職務」を買主から依頼される

- その「職務」のために金員を預かる

- 職務遂行の過程で、契約締結交渉の後といったタイミングで、その金員を依頼者の指示に従って送金する

上記の業務を行うことが可能です。

ただし、弁護士の場合は、純粋なエスクローエージェントのように送金部分だけの依頼を受けることはできませんが、弁護士業務の一部として以下のように送金を行うことが可能です。

- 弁護士は業法上「預り金口座」の開設を許可されている(というより、開設しなければならない)ため、出資法の規定との関係で適法

- 弁護士による送金行為は代理人としての送金であり、為替取引ではないので、銀行法や資金決済法との関係で適法

エスクローと出資法

エスクローの中にエージェントが「資金を預かる」過程があります。エスクローと出資法の関係性において、これが出資法に抵触しているか否かが問題になります。

出資法とは、出資の受け入れや、預り金、金利などを規制するための法律です。結論からいうと、エスクローは出資法に抵触していません。

エスクローでは、原則として資金提供者に預けた金銭は返還されず、取引が実質的に解消された場合にのみ返還されます。このことから下記の「預り金」の要件③に該当しないためエスクローは出資法の「預かり金」に関する規制に抵触しません。

出資法における「預り金」とは、以下の4つの要件すべてに該当するものとされています。

- 不特定かつ多数の者が相手であること

- 金銭の受け入れであること

- 元本の返還が約されていること

- 主として預け主の便宜のために金銭の価額を保管することを目的とするものであること

エスクローと資金決済法

資金決済法とは、資金決済に関するサービスの適切な実施を確保し、利用者保護と資金決済システムの安全性を目的とする法律です。具体的には、電子マネーや暗号資産などの資金移動や決済システムの規制について定められています。

エスクローサービスは資金決済法において「収納代行サービス」の一部として位置付けられているため、資金決済法の規制対象にはなりません。なぜなら、金融庁の「平成21年1月14日付金融審議会金融分科会第二部会報告書」によると、「収納代行サービス」全体が資金移動業に該当しないという判断がされているためです。

参考:金融庁|金融審議会金融分科会第二部会報告の公表について

エスクローサービスも売主と買主間の介入とはいえ、資金の移動を行うため資金決済法に抵触することが懸念されますが、現状では多くのエスクローサービスは資金決済法において「収納代行サービス」の一部として位置付けられているため、資金移動業には該当しないとされています。

ただし、この報告書では、該当しなかった事業については「性急に制度整備を図ることなく、将来の課題とすることが適当と考えられる」とまとめられており、新たなサービスの出現や利用状況などに合わせて適宜検討を行うこととされています。

エスクローの2つの手法

エスクローの主な手法は「信託契約」と「銀行口座」の2つです。それぞれ詳しく解説します。

信託契約

信託契約とは買主がエスクロー事業者に代金を預け「信託財産」として管理してもらい、条件達成後に売主に代金の支払いを託す契約です。

信託契約を使ったエスクローは、具体的には下記の流れで実施されます。

- 買主がエスクロー事業者に「信託財産」として代金を預ける

- 契約期間中はエスクロー業者が信託財産を管理・運用する

- 信託契約条件達成後、譲渡企業に信託財産を渡す

また、契約期間中に万が一、エスクロー事業者が倒産した場合は信託法第34条で「信託財産と事業者の資産は区別する」ことが義務付けられているため、資金は買主に返金されます。

信託契約では、信託の目的や信託物件などを契約書に明確に記載する必要があります。。信託契約書において定めるべき条項は下記の国税庁のページから確認できます。

金融機関を利用する信託契約では、信託契約手数料はエスクロー信託のサービス内容や、信託事務の質・量に応じて、信託報酬が設定される場合がありますが、一般的に売却金額の1~2%程度が相場です。

参考:信託契約の内容|国税庁

銀行口座

エスクローには、信託契約のほかに「銀行口座」を利用する方法があります。信託契約と違い契約期間中にエスクロー事業者が倒産した場合、口座の預金がエスクロー事業者の財産として扱われ送金できなくなる可能性があるため注意しましょう。

銀行口座を利用したエスクローの流れは以下の通りです。

- エスクロー用に銀行口座を開設する

- 買主企業は代金を口座に入金する

- エスクロー事業者が口座を運用・管理する

- エスクロー条件達成後、売主企業に代金を渡す

信託業法に関する法規制

信託は取引の安全を担保する上で有効ですが、「信託業」を営むには内閣総理大臣の免許を受ける必要があるなどの規制を伴います。

「信託業」の定義は「信託の引受けを行う営業」とされていて、これに該当したエスクロー業務は、信託業法により「信託業免許」の取得が必須です。ただし、「反復継続の意思」がない場合は「営業」としてみなされないため、「信託業」には該当しません。

例えば、信託業に該当しない例としては、親族間や個人間での単発で信託契約をすることが挙げられます。また、例外として信託の引受のうち一定の行為は信託業法の適用を除外することとされています。

本来、エスクローには資金決済法に基づく資金移動業者の登録が必要になりますが、このようなケースは免許や登録が不要です。

具体的には、委任や請負契約に伴って顧客の資産を預かる行為が該当し、弁護士が弁護士業務に必要な範囲で依頼者から資産を預かる行為が典型です。

ただし、あくまでも「弁護士業務に必要」という条件でありエスクローだけを弁護士が単体で受任する行為は対象外といえます。

つまり事業として「信託」を行う場合は信託業法により信託業の免許や登録が必要ですが、例外として弁護士が弁護士業務に必要な範囲で依頼者から資産を預かるケースでは例外的に免許や登録が不要となります。

まとめ:取引のリスクを回避するエスクローは弁護士に相談を

エスクローとは、取引において第三者が資金を預かり、取引が円滑に行われるように仲介するサービスのことです。弁護士業務に付随した金銭の授受であれば、弁護士は信託業法や資金決済法に抵触することなくエスクロー業務を行うことが可能です。

取引の相手に不安がある場合や、リスクを回避したい場合には、まずは弁護士に相談してみるという方法もあります。ファイナンスに関する法令に精通した弁護士が事案に応じた対策を提案し、または弁護士自らがエクスロー業務を行うことで、安全な取引が可能になります。

当事務所による業務のご案内

モノリス法律事務所は、IT、特にインターネットと法律の両面に高い専門性を有する法律事務所です。当事務所では、東証上場企業からベンチャー企業まで、さまざまな案件に対する契約書の作成・レビューを行っております。契約書の作成・レビュー等については、下記記事をご参照ください。

モノリス法律事務所の取扱分野:契約書作成・レビュー等

カテゴリー: IT・ベンチャーの企業法務

タグ: IT・ベンチャー:契約書